آشنایی با انواع صورت های مالی

صورت های مالی اصلی شامل مواردی نظیر ترازنامه، صورت سود و زیان، صورت گردش وجوه نقد و یادداشتهای توضیحی میشوند. تجزیهوتحلیل این صورتها باعث میشود مدیران شركتها، صاحبان سرمایه، بستانكاران و سرمایهگذاران بتوانند از وضع مالی گذشته، حال و آینده شرکتهای سهامی مورد نظر خود آگاه شوند و درباره آن قضاوت كنند. به همین دلیل صورت های مالی کاربرد فراوانی در تحلیل بنیادی دارند. برای مطالعه و بررسی صورت های مالی شرکتها میتوان به سایت codal.ir مراجعه کرد. در ادامه به شرح مختصری از صورت های مالی میپردازیم.

تماس و واتس آپ اکسپرت سفارشی: ۰۷۷۳۳۴۳۳۲۱۱ – ۰۹۹۲۹۱۶۹۳۰۷

برچسب ها: سفارش ساخت ربات فارکس و ساخت ربات معامله گر بورس و ساخت ربات معاملاتی و طراحی ربات تریدر و ربات فارکس رایگان و برنامه نویسی ربات فارکس و آموزش ساخت اکسپرت فارکس و ساخت ربات معامله گر با پایتون و دانلود ربات معامله گر فارکس و خرید ربات تریدر فارکس و ربات فارکس خودکار و ربات معامله گر بورس رایگان و آموزش ساخت ربات معامله گر فارکس و دانلود ربات معامله گر بورس ایران و ربات معامله گر آلپاری و ربات فارکس برای اندروید و طراحی ربات متاتریدر و برنامه نویسی ربات متاتریدر و طراحی ربات فارکس و برنامه نویسی ربات فارکس

ترازنامه

گزارشی است که وضعیت داراییها، بدهیها و حقوق مالکان یک شرکت(حقوق صاحبان سهام) را در یک تاریخ معین نشان میدهد. ترازنامه بهگونهای است كه میزان داراییهای یک شركت همواره برابر با مجموع بدهیها و حقوق صاحبان سهام آن است که به آن معادله اساسی حسابداری نیز میگویند.

داراییها = بدهیها + حقوق صاحبان سرمایه

از ترازنامه بهعنوان صورت وضعیت مالی نیز نامبرده میشود. ترازنامه در اصل به شما میگوید که یک شرکت چقدر دارایی دارد و چقدر بدهکار است. تفاوت بین داراییها و بدهیها، حقوق صاحبان سهام را مشخص میکند. ترازنامه تصویری از وضعیت شرکت در زمان تهیه صورت های مالی به سرمایهگذاران ارائه میدهد.

بهطورکلی اگر نسبت بدهیهای یک شرکت به داراییهای آن بالا باشد، ریسک شرکت بالا میرود، همانطور که شما هنگام قرض دادن پول به کسی که بدهی بالایی دارد، تأمل بیشتری میکنید، شرکتی که نسبت بدهی آن به داراییها بالا باشد، باید با دقت بیشتری بررسی شود.

عناصر اصلی و سهگانه ترازنامه

۱- داراییها(سمت راست ترازنامه)، ۲- بدهیها، ۳- حقوق صاحبان سهام(سمت چپ ترازنامه)

آشنایی با صورت های مالی

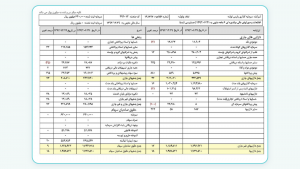

تصویر زیر نمونهای از ترازنامه مربوط به شرکت سرمایهگذاری پارس توشه است.

آشنایی با صورت های مالی

تامین دارایی شرکتها

داراییهای شرکت از طریق ایجاد بدهی و وام یا از طریق آورده سهامداران اعم از نقدی و غیر نقدی تأمین مالی میشوند. آن بخشی از داراییها که توسط سهامداران شرکت تأمین مالی شدهاند، در قالب حقوق صاحبان سهام طبقهبندی میشود. دقت شود که هرگونه تغییر در یک سمت ترازنامه، منجر به تغییر دیگری در سمت مقابل میشود که در نهایت حاصل جمع دو طرف با یکدیگر مساوی باقی میماند. داراییها به دو دسته داراییهای جاری و داراییهای ثابت تقسیم میشوند.

انواع دارایی

داراییها به دو دسته اصلی تقسسیم میشوند که در ادامه با آنها آشنا میشویم.

داراییهای جاری

آن دسته از داراییها هستند که قابلیت نقدشوندگی بالایی دارند، مانند موجودی نقد، سپرده بانکی، سرمایهگذاریهای کوتاهمدت، حسابها و اسناد دریافتنی، موجودی کالا، مواد و…

داراییهای ثابت

برخلاف داراییهای جاری فاقد نقدشوندگی بالا بوده و شرکت نیز تصمیمی بر نقد کردن آنها در کوتاهمدت ندارد؛ مانند ماشینآلات تولیدی، زمین، ساختمانها، اموال، وسایط نقلیه، سرمایهگذاریهای بلندمدت و… مشخصه اصلی داراییهای ثابت بهاستثنای زمین، استهلاک آنهاست و همهساله بخشی از ارزش آنها به هزینه استهلاک انتقال مییابد. در اثر استهلاک، ارزش دفتری این اقلام همهساله کاهش مییابد….

انواع بدهی:

بدهیها نیز همانند داراییها به دو دسته بدهی جاری و بدهی غیر جاری (بلندمدت) تقسیم میشوند. در گروه بدهی جاری آن دسته از اقلامی که دارای سررسید کمتر از یک دوره مالی هستند قرار میگیرند؛ مانند حسابها و اسناد پرداختنی، پیش دریافتها، ذخیره مالیات و…

در گروه بدهیهای غیر جاری نیز کلیه بدهیهای بلندمدت شرکت که انتظار نمیرود، در طی یک دوره مالی سررسید شوند، دستهبندی میشوند، مانند ذخیره مزایای پایان خدمت کارکنان، تسهیلات بلندمدت و… و اما حقوق صاحبان سهام که شامل سرمایه، اندوخته قانونی، سایر اندوختهها، سود و زیان انباشته و… است.

صورت سود و زیان:

یکی از مهمترین معیارها برای انتخاب سهام یک شرکت، میزان سودآوری آن شرکت است. طبیعتاً هر اندازه میزان سودآوری یک شرکت در مقایسه با قیمت سهام آن شرکت در بورس، بیشتر باشد، میتواند یکی از نشانههای ارزنده بودن سهم باشد؛ اما چگونه میشود از میزان سودآوری یک شرکت مطلع شد؟ صورت سود و زیان، بهخوبی بیانگر میزان سود یک شرکت در پایان سال مالی است. شرکتها موظفاند در پایان سال مالی، صورت و زیان خود را منتشر و از این طریق، میزان سودآوری خود را به سهامداران اطلاع دهند. در صورت سود و زیان، مواردی مانند میزان فروش شرکتها، میزان هزینههای آنها و سایر اطلاعات با اهمیت مربوط به عملکرد شرکت قابلمشاهده است.

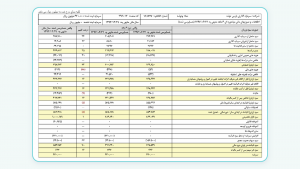

در تصویر زیر نمونهای از صورت سود و زیان شرکت سرمایهگذاری پارس توشه براساس عملکرد ۶ ماهه ارائه شده است.

آشنایی با صورت های مالی

این صورت مالی بهطور خلاصه شامل پارامترهای زیر است:

- درآمدها؛ شامل درآمدهای عملیاتی و درآمدهای غیرعملیاتی و…

- هزینهها؛ شامل بهای تمامشده کالای فروش رفته، سایر هزینههای عملیاتی، سایر هزینههای غیرعملیاتی و هزینههای مالی و…

- سود(زیان)؛ شامل سود ناخالص، سود عملیاتی، سود ویژه، سود هر سهم(EPS)

صورت جریان وجوه نقد:

گردش نقدینگی در شرکت در طول یکسال بهوسیله صورت جریان وجوه نقد اندازهگیری میشود. خصوصیت مهم این صورت مالی این است که منابع و مصارف وجوه نقد را در طول یکسال دقیقاً تعیین میکند. صورت گردش وجوه نقد براساس اطلاعات موجود در صورت سود و زیان و ترازنامه محاسبه میشود. گردش پول نقد همانند خون حیاتبخشی است که در شریان شرکت جریان دارد. یک شرکت بدون پول نقد نمیتواند ادامه حیات دهد.

بستانکاران بهدقت جریان نقدی شرکت را بررسی میکنند، زیرا آنان نگران پرداختهای شرکت هستند؛ بهعبارتدیگر با بررسی این صورت مالی، جریانهای نقدی بالقوه آتی شرکت، میزان قدرت پرداخت دیون، قدرت نقدینگی، انعطافپذیری مالی و کیفیت درآمد شرکت قابل ارزیابی است.

اطلاعات پیوست صورت های مالی:

ترازنامه، صورت سود و زیان و صورت جریان وجوه نقد، اکثر اطلاعات مالی مورد نیاز تحلیلگران را پوشش میدهند؛ اما جزییات دقیقتر عملکرد مالی شرکتها را میتوان از سایر بخشهای گزارش سالانه استخراج کرد. این گزارشهای مالی شامل مواردی نظیر یادداشتهای توضیحی همراه صورت های مالی، گزارش تحلیلی هیئتمدیره و گزارش حسابرس میشود.

یادداشتهای توضیحی، اطلاعات تکمیلی درباره حسابهای مندرج در صورت های مالی مانند ریز داراییهای ثابت و جدول خرید یا فروش آنها، روش حسابداری محاسبه استهلاک داراییها، رویههای حسابداری، ریز تعهدات و دیون شرکت و … است.

گزارش مدیریت، شامل روندهای مالی شرکت، رویدادهای با اهمیت مؤثر بر شرکت، طرحهای توسعهای آتی شرکت، رویدادهای مؤثر بر نقدینگی شرکت و … است.

گزارش حسابرس، اظهارنظر حسابرس مستقل شرکت را درباره منصفانه بودن صورت های مالی شرکت نشان میدهد.

تماس و واتس آپ اکسپرت سفارشی: ۰۷۷۳۳۴۳۳۲۱۱ – ۰۹۹۲۹۱۶۹۳۰۷

برچسب ها: سفارش ساخت ربات فارکس و ساخت ربات معامله گر بورس و ساخت ربات معاملاتی و طراحی ربات تریدر و ربات فارکس رایگان و برنامه نویسی ربات فارکس و آموزش ساخت اکسپرت فارکس و ساخت ربات معامله گر با پایتون و دانلود ربات معامله گر فارکس و خرید ربات تریدر فارکس و ربات فارکس خودکار و ربات معامله گر بورس رایگان و آموزش ساخت ربات معامله گر فارکس و دانلود ربات معامله گر بورس ایران و ربات معامله گر آلپاری و ربات فارکس برای اندروید و طراحی ربات متاتریدر و برنامه نویسی ربات متاتریدر و طراحی ربات فارکس و برنامه نویسی ربات فارکس

دیدگاهها (0)