انواع قیمت در بازارهای مالی

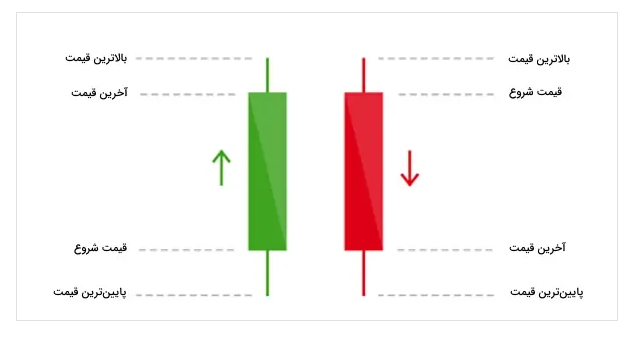

پیش از آنکه به سوال قیمت پایانی در بورس چیست پاسخ دهیم، بهتر است انواع قیمت در بازارهای مالی را بررسی کنیم. با این بررسی، اهمیت قیمت پایانی بیش از پیش نمایان خواهد شد. یک سهم را در بازار بورس در نظر بگیرید. سهم در ابتدای روز با قیمت فرضی ۱۰۰۰ تومان باز میشود. این اولین قیمت روز است و به آن قیمت «Open» گفته میشود.

تماس و واتس آپ اکسپرت سفارشی: ۰۷۷۳۳۴۳۳۲۱۱ – ۰۹۹۲۹۱۶۹۳۰۷

برچسب ها: سفارش ساخت ربات فارکس و ساخت ربات معامله گر بورس و ساخت ربات معاملاتی و طراحی ربات تریدر و ربات فارکس رایگان و برنامه نویسی ربات فارکس و آموزش ساخت اکسپرت فارکس و ساخت ربات معامله گر با پایتون و دانلود ربات معامله گر فارکس و خرید ربات تریدر فارکس و ربات فارکس خودکار و ربات معامله گر بورس رایگان و آموزش ساخت ربات معامله گر فارکس و دانلود ربات معامله گر بورس ایران و ربات معامله گر آلپاری و ربات فارکس برای اندروید و طراحی ربات متاتریدر و برنامه نویسی ربات متاتریدر و طراحی ربات فارکس و برنامه نویسی ربات فارکس

در بورس برای مشخص شدن قیمت شروع، یک ربع پیش گشایش از ساعت ۸:۴۵ تا ۹ برقرار است. در این بازه زمانی، تریدرها برای خرید یا فروش سهام مختلف قیمتهای پیشنهادی خود را ارائه میدهند. این قیمت باید در بازه قیمتی معتبر سهم باشد. بازه معتبر و مجاز، پنج درصد بیشتر و پنج درصد کمتر از قیمت پایانی روز معاملاتی گذشته است. در این بازه زمانی معاملهای انجام نمیشود اما به محض رسیدن به ساعت ۹، معاملات آغاز میشوند. اولین معامله در این بازه، قیمت شروع را مشخص میکند.

پس از انجام اولین معامله، در بازه زمانی ۹ تا ۱۲:۳۰ که بازار فعال است، قیمت در بازه معتبر خود نوسان میکند. در طی این نوسان، قیمت ممکن است به زیر قیمت شروع معاملات سقوط کند و یا با رشد همراه شده و مقادیر قیمتی بالا را رقم بزند. بنابراین، در طی این بازه ما یک بالاترین قیمت «High» و یک پایینترین قیمت «Low» خواهیم داشت. این دو قیمت بازه نوسان قیمت در روز را برای ما مشخص میکنند.

در انتهای روز، آخرین معامله در یک قیمت مشخص انجام میشود و پس از آن بازار تعطیل میشود. به این قیمت، آخرین قیمت یا قیمت معامله ««Last» گفته میشود. با استفاده از این چهار قیمت، کندل روزانه ساخته میشود. همین رویه را میتوان در تایمهای دیگر در نظر گرفت و کندلهای ساعتی، هفتگی و غیره را ایجاد کرد. حال که فهمیدیم کندلها از این چهار قیمت تشکیل میشوند، سوال پیش میآید که پس قیمت پایانی در بورس چیست و چه کاربردی دارد؟ در بخش بعد این سوال را پاسخ میدهیم.

قیمت پایانی در بورس چیست و چطور محاسبه می شود؟

قیمت پایانی در بورس چیست ؟

در بخش قبل ذکر شد که برای تشکیل کندلها در بازار بورس، از چهار قیمت شروع، بالاترین، پایینترین و آخرین قیمت استفاده میشود. برای انجام پیشگشایش و تعیین مقدار معتبر بازه نوسان قیمت، باید یک مقدار قیمت از روز گذشته انتخاب شود. اینجا است که پای قیمت پایانی به میان میآید. قیمت پایانی در واقع قیمتی است که در ابتدای روز کاری، به عنوان مبدا تغییرات قیمت استفاده میشود.

به عنوان مثال اگر قیمت پایانی یک سهم برابر با ۲۰۰۰ تومان باشد، در اینصورت با توجه به اینکه بازه نوسان مجاز قیمتی از منفی پنج تا مثبت پنج درصد است، قیمت در طول روز میتواند بین مقادیر ۱۹۰۰ تومان تا ۲۱۰۰ تومان نوسان کند. این امکان، به معنی نوسان حتمی قیمت در این بازه نیست و ممکن است در طول یک روز، قیمت فقط مثلا در ۲۱۰۰ تومان و در صف خرید معامله شود.

قیمت پایانی در بورس چگونه محاسبه میشود ؟

قیمت پایانی در بورس، حاصل میانگین وزنی قیمت کل معاملات روزانه است. برای محاسبه این قیمت، تعداد سهمهای معامله شده در هر ترید، در قیمت آن ضرب میشود و مجموع این مقادیر به دست میآید. از تقسیم مجموع این مقادیر به تعداد کل سهمهای معامله شده، قیمت پایانی در بورس به دست میآید. این محاسبات در شرایطی درست است که حجم مبنای سهم به طور کامل پر شده باشد. در غیر اینصورت، برای محاسبه این قیمت باید درصد رشد یا افت قیمت نسبت به روز گذشته در مقدار حجم معاملات انجام شده تقسیم بر حجم مبنا، ضرب شود و سپس به مقدار قیمت پایانی روز قبل اضافه شود.

بنابراین پاسخ محاسباتی سوال قیمت پایانی در بورس چیست میانگین وزنی کل معاملات روزانه است. برای درک بهتر نحوه محاسبه قیمت پایانی، با یک مثال قیمت پایانی را به دست میآوریم. فرض کنید روی سهم A در بازار بورس در طی یک روز معاملاتی، پنج معامله با اطلاعات جدول زیر انجام شده است.

| شماره معامله | قیمت انجام معامله | تعداد سهام جابجا شده |

| ۱ | ۲۰۰۰ | ۱۲۰۰۰ |

| ۲ | ۲۱۰۰ | ۴۰۰۰ |

| ۳ | ۱۹۵۰ | ۶۰۰۰ |

| ۴ | ۱۹۸۰ | ۳۰۰۰ |

| ۵ | ۲۰۲۰ | ۵۰۰۰ |

برای محاسبه قیمت پایانی در بورس به مجموع «تعداد سهام جابجا شده» و مجموع «ضرب قیمت انجام معاملات در تعداد سهام جابجا شده» نیاز داریم. بنابراین، با انجام این محاسبات جدول را تکمیل میکنیم که خروجی آن به شکل زیر است.

| شماره معامله | قیمت انجام معامله | تعداد سهام جابجا شده | قیمت * تعداد سهام |

| ۱ | ۲۰۰۰ | ۱۲۰۰۰ | ۲۴۰۰۰۰۰۰ |

| ۲ | ۲۱۰۰ | ۴۰۰۰ | ۸۴۰۰۰۰۰ |

| ۳ | ۱۹۵۰ | ۶۰۰۰ | ۱۱۷۰۰۰۰۰ |

| ۴ | ۱۹۸۰ | ۳۰۰۰ | ۵۹۴۰۰۰۰ |

| ۵ | ۲۰۲۰ | ۵۰۰۰ | ۱۰۱۰۰۰۰۰ |

| مجموع | — | ۳۰۰۰۰ | ۶۰۱۴۰۰۰۰ |

در نهایت با تقسیم مجموع قیمت ضرب در تعداد سهام به تعداد کل سهام مقدار قیمت پایانی برای سهم A به دست میآید که مقدار آن برابر با ۲۰۰۴/۷ است. این قیمت به عنوان مرجع محاسبه بازه معاملاتی فردا در نظر گرفته میشود. همانطور که ملاحظه میکنید این قیمت، برابر با هیچ کدام از قیمتهای شروع، بالاترین، پایینترین و آخرین قیمت نیست.

تاثیر حجم معاملات بر قیمت پایانی در بورس چیست ؟

در بخش قیمت پایانی در بورس چیست گفته شد که علاوه بر میانگین وزنی قیمت معاملات، حجم معاملات نیز بر مقدار این قیمت در بورس اثر دارد. برای بررسی نحوه تاثیر حجم معاملات بر قیمت پایانی در بورس، ابتدا باید با مفهوم حجم مبنا آشنا شویم. با مقایسه مقدار حجم معاملات و حجم مبنا، قیمت پایانی دقیق محاسبه میشود.

حجم مبنا چیست ؟

حجم مبنا، تعداد سهامی است که روزانه باید معامله شود، تا تغییرات قیمتی سهم به طور کامل مورد موافقت سازمان بورس قرار بگیرد. طبق قانون، حجم مبنای شرکتهای بورسی ۴ در ۱۰۰۰۰ تعداد کل سهام شرکت است. اما این مقدار دو شرط قیمتی زیر را نیز دارد.

- حداقل ارزش مبنا برای تمامی شرکتها برابر با ۵ میلیارد تومان است. بنابراین، اگر ۴ در ۱۰۰۰۰ تعداد کل سهام یک شرکت، ارزش پایینتر از ۵ میلیارد تومان داشت، در اینصورت حجم مبنا برابر با تعداد سهامی خواهد بود که ارزش آنها روی هم ۵ میلیارد تومان باشد.

- برای شرکتهای با سرمایه کمتر از ۲ هزار میلیارد تومان، حداکثر ارزش مبنا ۱۰ میلیارد تومان و برای شرکتهای با سرمایه بیشتر از ۲ هزار میلیارد تومان، حداکثر ارزش مبنا ۱۲ میلیارد تومان است. بنابراین، اگر ۴ در ۱۰۰۰۰ تعداد سهام یک شرکت بورسی، ارزش بالاتر از ۱۲ میلیارد تومان برای شرکتهای با سرمایه بیش از ۲ هزار میلیارد و بالاتر از ۱۰ میلیارد تومان برای شرکتهای با سرمایه کمتر از ۲ هزار میلیارد تومان بود، در اینصورت حجم مبنا، تعداد سهامی خواهد بود که ارزش آنها به ترتیب ۱۲ و ۱۰ میلیارد تومان باشد.

مقدار حجم مبنا برای هر سهم در سایت سازمان بورس و پلتفرمهای محاسباتی مشخص است و نیازی به محاسبه آن نیست.

محاسبه قیمت پایانی در بورس با در نظر گرفتن حجم مبنا

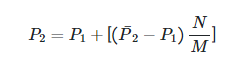

حجم معاملات، تنها در صورتی بر روی قیمت پایانی اثر میگذارد که مقدار آن کمتر از حجم مبنا باشد. در صورتی که حجم معاملات بیشتر از حجم مبنا بود، این قیمت با همان فرمول قبلی و میانگین وزنی محاسبه میشود. فرض کنید در مثال قبل، حجم مبنای سهام شرکت A برابر ۴۰۰۰۰ سهم است. با توجه به اینکه حجم معاملات روزانه برابر ۳۰۰۰۰ است، بنابراین محاسبه قیمت پایانی باید با در نظر گرفتن حجم مبنا صورت بگیرد. بدین منظور، قیمت پایانی با استفاده از فرمول زیر محاسبه میشود.

قیمت پایانی در بورس چیست و چطور محاسبه می شود؟

در این فرمول پارامترها به صورت زیر هستند:

- P2: قیمت پایانی روز قبل

- P1: قیمت پایانی روز جاری

- P¯۲: میانگین وزنی قیمت در رورز جاری

- N: حجم معاملات

- M: حجم مبنا

با فرض قیمت پایانی روز قبل برابر با ۲۰۰۰ تومان و با جایگذاری مقادیر در این فرمول، قیمت پایانی روز جاری برابر مقدار ۲۰۰۳/۵۲۵ است. تصویر زیر اطلاعات سهام شرکت پالایش نفت اصفهان شپنا را نشان میدهد. قیمت معامله، قیمت پایانی، حجم معاملات و حجم مبنا با مستطیل مشکی مشخص شده است.

قیمت پایانی در بورس چیست و چطور محاسبه می شود؟

چرا از قیمت پایانی به عنوان مبنای معاملات استفاده میشود ؟

از پاسخی که به سوال قیمت پایانی در بورس چیست داده شد، میتوان فهمید که مبنای معاملات هر روز، قیمت پایانی روز قبل است. اما چرا از این قیمت برای این کار استفاده میشود. برای پاسخ به این سوال باید شرایط بازار را تجزیه و تحلیل کنیم. فرض کنید به جای استفاده از این قیمت، از قیمت آخرین معامله به عنوان مبنای معاملات روز آینده استفاده میشد. در اینصورت، اگر معاملهای در سقف قیمتی روزانه در لحظه آخر انجام شود، قیمت مبنای روز بعد با سقف قیمتی محاسبه خواهد شد. این در حالی است که ممکن است در طول روز، تمامی معاملات در کف قیمتی انجام شده باشد. بدیهی است که این قیمت اعتباری نخواهد داشت.

بالاترین و پایینترین قیمت روز، با توجه به اینکه ممکن است در اثر سفتهبازی ایجاد شوند، نمیتوانند به عنوان مبنای معاملاتی مورد استفاده قرار بگیرند. اشکال قیمت شروع نیز همانند آخرین قیمت روز است. در حالی که قیمت شروع میتواند در سقف قیمتی باشد ولی اکثر معاملات در کف قیمتی انجام شوند. مجموعه این توضیحات نشان میدهد که قیمت پایانی، بهترین گزینه به عنوان مبنای معاملات است.

قیمت پایانی در بازار سهام سایر کشورها

بازار سهام اکثر کشورها در یک ساعت معین از روز فعالیت خود را آغاز میکند و در یک ساعت معین از همان روز بسته میشود. بنابراین، درست مانند قیمت پایانی در بورس ایران، در سایر کشورها نیز از این قیمت به عنوان مبنا استفاده میشود. البته در بسیاری از بورسهای خارجی با توجه به اینکه دامنه نوسان قیمت محدود نیست، این موضوع اهمیت زیادی ندارد.

روش محاسبه قیمت پایانی در کشورهای مختلف با یکدیگر متفاوت است. به عنوان مثال در برخی از بازارهای بورس، به جای میانگینگیری از کل معاملات روزانه تنها از معاملات نیم ساعت آخر میانگین گرفته میشود. در حالت کلی میتوان گفت، حتی بدون وجود محدودیت دامنه نوسان و حجم مبنا، این قیمت منطقیترین عدد برای مبنای معاملات است.

قیمت پایانی در فارکس

بازار فارکس بازار ۲۴ ساعته است. به این معنی که در ۲۴ ساعت روز در قسمتهایی از دنیا افراد در حال معامله جفتارزها هستند. بنابراین، در این بازار تعیین قیمت پایانی روزانه معنی ندارد. با توجه به این که این بازار در روزهای شنبه و یکشنبه تعطیل است، میتوان از قیمت پایانی برای شروع معاملات هر هفته استفاده کرد.

در این بازار قیمت معاملات ابتدای روز یکشنبه به عنوان قیمت شروع هفته و قیمت آخرین معاملات در روز جمعه، به عنوان قیمت پایانی در نظر گرفته میشود. با توجه به حجم معاملات بالا و حضور بازیگران بزرگ بینالمللی در این بازار امکان سفتهبازی و دستکاری غیر معقول قیمت کمتر است. بنابراین، قیمت پایانی که در بازار فارکس با آن سر و کار داریم همان قیمت آخرین معامله است.

قیمت پایانی در بازار ارزهای دیجیتال

بازار ارزهای دیجیتال بازار نوپایی است که علاقمندان زیادی را اخیرا به خود جذب کرده است. با توجه به اینکه ارزهای دیجیتال توسط دولتها یا شرکتهای خاصی سازماندهی نمیشود، معامله در این بازار در ۲۴ ساعت روز و هفت روز هفته قابل انجام است. مبادله رمزارزها در صرافیهای متمرکز و غیرمتمرکز بدون ساماندهی خاصی صورت میگیرد، بنابراین منعی برای محدود کردن ساعات کاری آن وجود ندارد.

با توجه به این مساله، قیمت پایانی در بازار ارزهای دیجیتال به کل بیمعنی است و معاملات به صورت پیوسته در حال انجام هستند. این مساله نقطه قوت این بازار است و شما میتوانید با دریافت آموزش ارز دیجیتال مناسب، در هر ساعت از روز و هر روز هفته به کسب درآمد از رمزارزها بپردازید.

تفاوت قیمت آخرین معامله و قیمت پایانی در بورس چیست ؟

قیمت آخرین معامله، قیمت لحظهای سهام را در حالت باز بودن بازار نشان میدهد. این قیمت در هر لحظه میتواند نوسانات زیادی داشته باشد. از این قیمت برای ایجاد کندلها استفاده میشود. اگرچه این قیمت معادل «Last Price» است اما از آنجایی که این قیمت، در بسیاری از بازارها مانند بازار فارکس و ارز دیجیتال معادل قیمت آخرین معامله است از آن به عنوان «Closing Price» یا «Close Price» یاد میشود.

قیمت پایانی بر خلاف آخرین قیمت، محاسباتی است و از میانگین قیمتی معاملات انجام شده در طی روز و با در نظر گرفتن حجم مبنا به دست میآید. این قیمت در ایجاد کندلها و اندیکاتورها نقشی ندارد اما به عنوان مبنای محاسبات قیمت برای روز بعد استفاده میشود.

محاسبه سود و زیان با کدام قیمت انجام میشود؟

سود و زیان در هر بازار مالی تنها زمانی تحقق مییابد که سهم فروخته شود. بنابراین، شما در صورتی میتوانید سود یا ضرر خود را محاسبه کنید که سهام خود را به فروش برسانید. اما در هر حال، اگر میخواهید بدون فروش سهام خود مقدار سود سهام را محاسبه کنید، دو حالت وجود دارد.

حالت اول مربوط به زمان باز بودن بازار است. در این حالت، سود یا ضرر شما با قیمت آخرین معامله محاسبه میشود. شما در هر لحظه که بخواهید سهام خود را به فروش برسانید، قیمت فروش آخرین قیمت خواهد بود. بنابراین، در این حالت قیمت پایانی نقشی در سود و ضرر شما ندارد.

حالت دوم مربوط به زمان بسته بودن بازار است. در این حالت، تغییرات قیمتی رخ نمیدهد و شما برای فروش باید منتظر روز معاملاتی بعدی باشید. قیمت پایانی در این حالت میتواند معیار مناسبی برای محاسبه سود و زیان باشد اگرچه دقیق نیست. در روز بعدی معاملاتی، قیمت پایانی نقطه تعادلی قیمت است و بنابراین میتواند مبنای محاسبه سود و زیان قرار گیرد. هر چند که ممکن است در پیشگشایش، روند بازار به گونهای باشد که قیمت شروع بازار در دو طرف محور تغییرات قیمت قرار گیرد.

نکته مهم در اینجا، توجه به اختلاف قیمت پایانی و آخرین قیمت است. گاهی اوقات احتلاف این دو عدد بیش از پنج درصد (دامنه نوسان) است. در این حالت، معامله میتواند به صورت هوشمندانهتری انجام شود. به عنوان مثال، اگر قیمت پایانی در مثبت ۲ تشکیل شده باشد اما قیمت آخرین معامله منفی ۵ درصد باشد، فروش در این قیمت منطقی نخواهد بود، چرا که دامنه نوسان قیمت در روز آتی از قیمت پایانی محاسبه میشود. بنابراین در بدترین حالت، فردا با فروش در منفی ۵، قیمت بالاتر از قیمت آخرین معامله خواهد بود.

جمعبندی

قیمت پایانی، مبنای محاسبات دامنه نوسان برای روز کاری آتی در بورس است که از میانگین وزنی قیمت معاملات و نسبت حجم معاملات به حجم مبنا به دست میآید. این قیمت در حالت کلی با قیمت آخرین معامله برابر نیست. در این مقاله سوال قیمت پایانی در بورس چیست با بررسی تعریف، نحوه محاسبه و مقایسه آن با سایر قیمتها بررسی شد.

تماس و واتس آپ اکسپرت سفارشی: ۰۷۷۳۳۴۳۳۲۱۱ – ۰۹۹۲۹۱۶۹۳۰۷

برچسب ها: سفارش ساخت ربات فارکس و ساخت ربات معامله گر بورس و ساخت ربات معاملاتی و طراحی ربات تریدر و ربات فارکس رایگان و برنامه نویسی ربات فارکس و آموزش ساخت اکسپرت فارکس و ساخت ربات معامله گر با پایتون و دانلود ربات معامله گر فارکس و خرید ربات تریدر فارکس و ربات فارکس خودکار و ربات معامله گر بورس رایگان و آموزش ساخت ربات معامله گر فارکس و دانلود ربات معامله گر بورس ایران و ربات معامله گر آلپاری و ربات فارکس برای اندروید و طراحی ربات متاتریدر و برنامه نویسی ربات متاتریدر و طراحی ربات فارکس و برنامه نویسی ربات فارکس