الگوهای هارمونیک چه هستند؟

الگوهای هارمونیک الگوهای پیچیدهای هستند که در نمودارهای مالی مشاهده میشوند. این الگوها از حرکت هندسی قیمت و سطوح فیبوناچی بوجود میآیند. به صورت کلی، اغلب الگوهای هارمونیک از ۵ نقطه تشکیل شدهاند. با این وجود، هر الگوی هارمونیک شکل هندسی و نسبت فیبوناچی متفاوتی دارد. نقاط مشخصشده در الگوهای هارمونیک به ترتیب C ،B ،A ،X و D نامگذاری میشوند و هر الگو قوانین مخصوص به خود را دارد که در ادامه آنها را بیان میکنیم.

تماس و واتس آپ اکسپرت سفارشی: ۰۷۷۳۳۴۳۳۲۱۱ – ۰۹۹۲۹۱۶۹۳۰۷

برچسب ها: سفارش ساخت ربات فارکس و ساخت ربات معامله گر بورس و ساخت ربات معاملاتی و طراحی ربات تریدر و ربات فارکس رایگان و برنامه نویسی ربات فارکس و آموزش ساخت اکسپرت فارکس و ساخت ربات معامله گر با پایتون و دانلود ربات معامله گر فارکس و خرید ربات تریدر فارکس و ربات فارکس خودکار و ربات معامله گر بورس رایگان و آموزش ساخت ربات معامله گر فارکس و دانلود ربات معامله گر بورس ایران و ربات معامله گر آلپاری و ربات فارکس برای اندروید و طراحی ربات متاتریدر و برنامه نویسی ربات متاتریدر و طراحی ربات فارکس و برنامه نویسی ربات فارکس

ساختار الگوی هارمونیک

الگوهای هارمونیک ۵ نقطهای از یک نقطه اصلی به نام X تشکیل شدهاند که در ادامه آن موجی تکانهای به نام XA وجود دارد. پس از XA، شاهد موج اصلاحی هستیم که به نقطه B میرسد و پایه AB را کامل میکند. سپس، موج (پایه) BC مشاهده میشود که بعد از آن پایه اصلاحی CD قرار گرفته است. نسبتهای هارمونیک تعیینکننده بازگشت یا امتداد این پایهها هستند. بخاطر داشته باشید که تمام الگوهای هارمونیک ۵ نقطهای و ۴ نقطهای بر پایه الگوهای ABC (سهنقطهای) بوجود آمدهاند. زمانی که یکی از این الگوها را به خوبی بیاموزید، فهم سایر آنها برای شما آسانتر خواهد بود.

چرا الگو های هارمونیک اهمیت دارند؟

الگوهای هارمونیک حرکت قیمت را پیشبینی میکنند و به همین علت بسیار مهم به شمار میروند. معاملهگران با یافتن الگوهایی با ابعاد و طولهای مختلف و اِعمال نسبتهای فیبوناچی بر آنها موفق به پیشبینی پرایساکشن آینده میشوند. درواقع از الگوهای هارمونیک برای تشخیص معکوس شدن قیمت بهره گرفته میشود.

پایهگذاران الگو های هارمونیک چه کسانی بودند؟

ایده الگوهای هارمونیک اولین بار در سال ۱۹۳۲ میلادی به مغز گارتلی «H.M. Gartley» خطور کرد. او الگویی ۵ نقطهای تحت عنوان الگوی گارتلی را در کتاب خود – «سود در بازار سهام» (Profits in the Stock Market) – مطرح کرد. «لری پزاونتو» (Larry Pesavento) این الگو را با نسبتهای فیبوناچی تغییر داد و قوانینی را برای معامله با الگوی گارتلی در کتاب خود – «شناخت الگوها با نسبتهای فیبوناچی» (Fibonacci Ratios with Pattern Recognition) – وضع کرد.

نویسندگان دیگری نیز وجود دارند که نظریات خود را پیرامون الگوهای هارمونیک در کتب و مقالات گوناگون مطرح کردهاند. یکی از بهترین این کتابها «معامله هارمونیک» (Harmonic Trading) اثر «اسکات کارنی» () است. کارنی، الگوهای «خرچنگ» (Crab Pattern)، «کوسه» (Shark Pattern)، «خفاش» (Bat Pattern) و «الگوی هارمونیک ۰-۵» را بوجود آورده است. او همچنین، مباحث بسیاری را درباره قوانین، اعتبارسنجی، مدیریت پول و ضرر در هنگام معامله با الگوهای هارمونیک مطرح کرده است.

نظریه الگوهای هارمونیک بر پایه چیست؟

نظریه الگوهای هارمونیک بر پایه حرکتهای قیمت در طول زمان است که از نسبت فیبوناچی و تقارن آن در بازار استفاده میکند. تحلیل نسبت فیبوناچی در بازارها و چارچوبهای زمانی مختلف کاربرد دارد. ایده اصلی آن است که از این نسبتها برای یافتن نقاط کلیدی که روند در آنها تغییر میکند، بهره بگیریم. از این نقاط کلیدی میتوان به نقاط اصلاح روند قیمت و سوئینگ بالا و پایین اشاره کرد.

نسبتهای فیبوناچی چیست؟

به تجربه ثابت شده است که وقتی دنبالهای از نسبتهای فیبوناچی به ترتیب در الگوی ۵ نقطهای (XABCD) ظاهر میشوند، حرکت پیشبینی شده بعدی به احتمال ۷۰ درصد صحیح است. بنابراین، معاملهگران هارمونیک صبر میکنند تا الگو به نقطه D برسد و تکمیل شود تا معامله را آغاز کنند.

فیبوناچی اکستنشن چیست؟

«فیبوناچی اکستنشن» (Fibonacci Extension) یا فیبوناچی گسترشی ابزاری در پلتفرم معاملاتی است که سطوح فیبوناچی را در نمودار قیمتی مشخص میکند. رایجترین سطوح فیبوناچی به ترتیب ۶۱٫۸%، ۱۰۰%، ۱۶۱٫۸%، ۲۰۰% و ۲۶۱٫۸ درصد هستند. فیبوناچی گسترشی فرمول ندارد.

نسبت های هارمونیک

در معامله با الگوهای هارمونیک با ۳ نوع نسبت برخورد میکنیم. «نسبتهای اولیه» (Primary Ratio) از اعداد دنباله فیبوناچی بدست میآیند و نسبتهای دیگر به نوعی از نسبتهای اولیه حاصل میشوند. جدول زیر نشاندهنده هر ۳ نوع این نسبتها و روابط ریاضی آنها است.

| نسبتهای مشتق شده تکمیل کننده | نسبتهای مشتق شده از نسبت اولیه | نسبتهای اولیه فیبوناچی |

| ۰٫۳۸۲ (۱-۰٫۶۱۸) | ۰٫۷۸۶ (ریشه دوم ۰٫۶۱۸) | ۰٫۶۱۸ (نسبت اولیه) |

| ۰٫۷۰۷ ( ریشه دوم ۰٫۵) | ۰٫۸۸۶ (ریشه چهارم ۰٫۶۱۸) | ۱٫۶۱۸ (پیشبینی اولیه) |

| ۱٫۴۱ (ریشه دوم ۲) | ۱٫۱۳ (ریشه چهارم ۱٫۶۱۸) | |

| ۲٫۲۴ (ریشه دوم ۵) | ۱٫۲۷ (ریشه دوم ۱٫۶۱۸) | |

| ۳٫۴۱ (عدد پی) | ||

| ۳٫۶۱۸ (۱+۲٫۶۱۸) |

ناحیه بازگشت قیمت چیست؟

«ناحیه بازگشت قیمت» (Potential Reversal Zone | PRZ) که آن را ناحیه برگشت بالقوه یا محتملترین محدوده بازگشت بازار نیز خطاب میکنند، ناحیهای است که در آن ۳ یا تعداد بیشتری از اعداد فیبوناچی با یکدیگر ادغام میشوند و الگوی هارمونیک را کامل میکنند. در واقع PRZ همان نقطه D یا مکانی با احتمال بالای معکوس شدن روند قیمت است. مهمترین هدف اغلب معاملهگران الگوهای هارمونیک یافتن ناحیه بازگشت قیمت است. این قسمت ناحیه مناسبی برای ورود به معامله است. حد ضرر، بسته به صعودی یا نزولی بودن الگو ممکن است، بالاتر یا پایینتر از نقطه D قرار گیرد.

انواع الگوهای هارمونیک

در تحلیل تکنیکال تا به حال تعداد زیادی الگوی هارمونیک شناسایی شدهاند که در ادامه به ۴ عدد از مهمترین آنها میپردازیم. در واقع در این مطلب به ترتیب به الگوهای هارمونیک «گارتلی» (Gartley Pattern)، «پروانه» (Butterfly Pattern)، «خفاش» (Bat Pattern) و «خرچنگ» (Crab Pattern) پرداختهایم. از الگوهای کمتر شناختهشده میتوان به موارد زیر اشاره کرد:

- (AB=CD)

- «خفاش جانشین» (Alternate Crab)

- «خرچنگ عمیق» (Deep Crab)

- «سایفر» (Cypher)

- «۳ حمله» (۳DRIVE)

توجه داشته باشید که نامگذاری این الگوها بر مبنای ساختار قرارگیری آنها در نمودار بوده است. برای مثال، الگوی کوسه به علت داشتن خطوط شیبدار بیرونی و دره سطحی در میانه، به باله پشتی کوسه شباهت دارد و از اینرو آنرا اینگونه نامگذاری کردهاند.

الگوی گارتلی

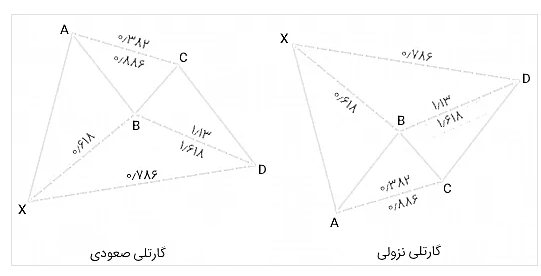

گارتلی یکی از شناختهشدهترین الگوهای هارمونیک به شمار میرود. الگوی گارتلی یک الگوی ۵ نقطهای صعودی است. این الگوها به حرف M و W در انگلیسی شباهت دارند و با ۵ نقطه کلیدی پیوت شناخته میشوند. الگوهای گارتلی از دو پایه اصلاح قیمت و ۲ پایه سوئینگ بوجود آمدهاند. همه این سوئینگها به نوعی با هم و با نسبتهای فیبوناچی ارتباط دارند.

تماس و واتس آپ اکسپرت سفارشی: ۰۷۷۳۳۴۳۳۲۱۱ – ۰۹۹۲۹۱۶۹۳۰۷

برچسب ها: سفارش ساخت ربات فارکس و ساخت ربات معامله گر بورس و ساخت ربات معاملاتی و طراحی ربات تریدر و ربات فارکس رایگان و برنامه نویسی ربات فارکس و آموزش ساخت اکسپرت فارکس و ساخت ربات معامله گر با پایتون و دانلود ربات معامله گر فارکس و خرید ربات تریدر فارکس و ربات فارکس خودکار و ربات معامله گر بورس رایگان و آموزش ساخت ربات معامله گر فارکس و دانلود ربات معامله گر بورس ایران و ربات معامله گر آلپاری و ربات فارکس برای اندروید و طراحی ربات متاتریدر و برنامه نویسی ربات متاتریدر و طراحی ربات فارکس و برنامه نویسی ربات فارکس

عموماً الگوی صعودی در ابتدای یک روند مشاهده میشود و نشاندهنده پایان یافتن موجهای اصلاح قیمتی است. در ادامه این حرکت، نقطه D مشاهده میشود. معاملهگران باید آگاه باشند که به صورت کلی، تمامی الگوها جزئی از یک روند یا بازه بزرگتر هستند. مطابق تصویر زیر در الگوی صعودی گارتلی، قیمت افزایش پیدا میکند و به نقطهA میرسد. سپس، اصلاح قیمت رخ میدهد. نقطه B بازگشتی به نسبت ۰٫۶۱۸ از پایه A است. در پایه BC شاهد افزایش قیمت هستیم. BC در واقع بازگشتی به نسبت ۰٫۳۸۲ به ۰٫۸۸۶ از AB محسوب میشود. CD حرکت بعدی به سمت پایین را انجام میدهد و امتدادی به نسبت ۱٫۱۳ تا ۱٫۶۱۸ از AB است.

الگوهای هارمونیک در تحلیل تکنیکال بورس

همانطور که در تصویر بالا مشاهده میکنید، نقطه D، بازگشتی به نسبت ۰٫۷۸۶ از XA است. در اینجا بسیاری از معاملهگران انتظار دارند که CD به نسبت ۱٫۱۳ تا ۱٫۶۱۸ AB امتداد پیدا کند. در الگوی نزولی میتوان فروش سهم را در نزدیکی D انجام داد با حد ضرری که چندان بالاتر از آن قرار نگرفته است.

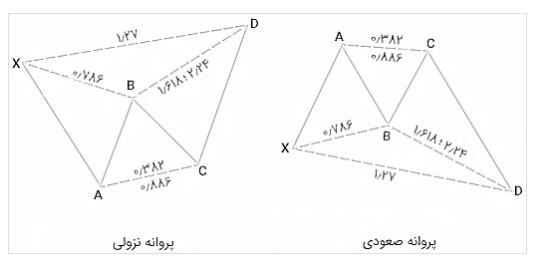

الگوی پروانه

الگوی پروانه و گارتلی بسیار شباهت دارند اما نقطه D در الگوی پروانه در سطحی متفاوت از نقطه X قرار میگیرد. در الگوی نزولی تصویر زیر، قیمت تا سطح A کاهش مییابد. موج (پایه) افزایشی AB، بازگشتی به نسبت ۰٫۷۸۶ از XA است. مطابق تصویر، BC بازگشتی به نسبت ۰٫۳۸۲ تا ۰٫۸۸۶ از AB است.

الگوهای هارمونیک در تحلیل تکنیکال بورس

همانطور که در نمودار بالا مشاهده میکنید، CD امتدادی به نسبت ۱٫۶۱۸ تا ۲٫۲۴ از AB به شمار میرود و نقطه D در ۱٫۲۷ امتدادِ پایه XA قرار گرفته است. D ناحیه مناسبی برای فروش سهام است. با اینحال بهتر است معاملهگران پس از کسب اطمینان این عمل را انجام دهند. حد ضرر تعیین شده برای این معامله نباید خیلی بالاتر از D قرار بگیرد.

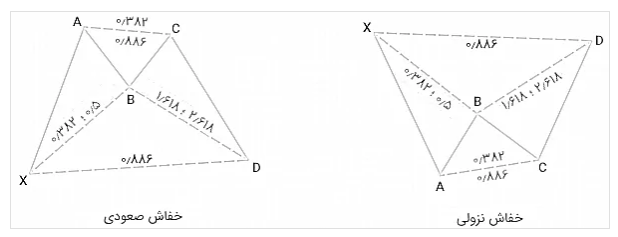

الگوی خفاش

ظاهر الگوی هارمونیک خفاش شبیه به گارتلی است اما ابعاد آنها یکسان نیست. مطابق تصویر زیر در نمونه صعودی این الگو، XA نشاندهنده افزایش قیمت است. در نقطه B، قیمت به نسبت۰٫۳۸۲ تا XA ۰٫۵ بازگشت میکند. نقطه D در ۰٫۸۸۶ بازگشت XA قرار گرفته است. D ناحیه مناسبی برای خرید و نگهداری سهام است. البته، بهتر است معاملهگران پیش از این معامله سیگنالهای مطمئنکننده دیگری نیز دریافت کنند. حد ضرر تعیین شده باید در پایین نقطه D قرار بگیرد و خیلی از آن فاصله نداشته باشد.

الگوهای هارمونیک در تحلیل تکنیکال بورس

معاملهگران باید در نزدیکی نقطه D سهام خود را بفروشند.

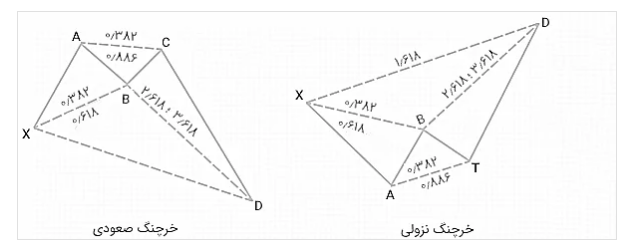

الگوی خرچنگ

الگوهای هارمونیک در تحلیل تکنیکال بورس

به عقیده کارنی، الگوی خرچنگ یکی از دقیقترین الگوهای هارمونیک است. در این الگو، نسبتهای فیبوناچی نقاط معکوس شدن روند قیمت را با تقریب بسیار خوبی پیشبینی میکنند. این الگو به الگوی پروانه شباهت دارد اما ابعاد آن متفاوت است. مطابق تصویر زیر، در نقطه B الگوی صعودی خرچنگ، قیمت عقبنشینی میکند و در نسبت ۰٫۳۸۲ به ۰٫۶۱۸ XA قرار میگیرد. در BC قیمت به نسبت ۰٫۳۸۲ به ۰٫۸۸۶ AB بازگشت میکند.

بعد از این بازگشت، شاهد امتداد CD به نسبت ۲٫۶۱۸ تا ۳٫۶۱۸ از AB هستیم. نقطه D امتدادی از ۱٫۶۱۸ XA است. معاملهگر باید در نواحی نزدیک به نقطه D سهام را خریداری کند و حد ضرر را در نقطهای نه چندان پایینتر از D قرار دهد.در الگوی هارمونیک نزولی خرچنگ، نواحی نزدیک به نقطه D برای فروش سهام مناسب هستند و حد ضرر نباید چندان بالاتر از این ناحیهها تعیین شود.

سخن پایانی

در این نوشتار با مفهوم الگوهای هارمونیک در تحلیل تکنیکال آشنا شدیم، سپس تمام الگوهای هارمونیک را نام بردیم و ۴ الگوی بسیار مهم را به صورت مفصل بررسی کردیم. باید بدانید که، روشهای معاملاتی الگوهای هارمونیک بر پایه ریاضی بنا شده و بسیار دقیق هستند. جهت تسلط بر الگوهای هارمونیک به صبر، تمرین و بررسی الگوهای بیشتری نیاز دارید. اندازهگیریهای اولیه تنها، نقطه شروع هستند و حرکتهای قیمتی که همراستا با اندازهگیریهای الگو نباشند، از اعتبار آن میکاهند و میتوانند معاملهگران را گمراه کنند. الگوهای هارمونیک پروانه، گارتلی، خفاش و خرچنگ الگوهای بهتری برای سیگنالدهی به معاملهگران به شمار میروند.

تماس و واتس آپ اکسپرت سفارشی: ۰۷۷۳۳۴۳۳۲۱۱ – ۰۹۹۲۹۱۶۹۳۰۷

برچسب ها: سفارش ساخت ربات فارکس و ساخت ربات معامله گر بورس و ساخت ربات معاملاتی و طراحی ربات تریدر و ربات فارکس رایگان و برنامه نویسی ربات فارکس و آموزش ساخت اکسپرت فارکس و ساخت ربات معامله گر با پایتون و دانلود ربات معامله گر فارکس و خرید ربات تریدر فارکس و ربات فارکس خودکار و ربات معامله گر بورس رایگان و آموزش ساخت ربات معامله گر فارکس و دانلود ربات معامله گر بورس ایران و ربات معامله گر آلپاری و ربات فارکس برای اندروید و طراحی ربات متاتریدر و برنامه نویسی ربات متاتریدر و طراحی ربات فارکس و برنامه نویسی ربات فارکس