نرخ بهره چیست ؟

«نرخ بهره» (Interest Rate) یا نرخ سود هزینهای است که در ازای استقراض پول پرداخت میکنید. نرخ بهره به عنوان درصدی از کل مبلغ وام گرفته شده بیان میشود. اگر شما برای خرید خانه، ماشین یا امور شخصی خود وام بگیرید، ملزم به پرداخت بهره آن نیز هستید. اگر مبلغی را در بانک قرار داده باشید، مانند قرض دادن به بانک است، بنابراین، بهره دریافت خواهید کرد. نرخ بهره تعیین شده بوسیله بانک، میزان بهره پرداختی شما به بانک یا بانک به شما را مشخص میکند. بسته به حوزه تعریف، نرخ سود میتواند انواع مختلفی اعم از ساده، مرکب، اسمی، حقیقی، موثر و … را داشته باشد. در واقع، با وجود نرخ بهره باید در محاسبات خود جهت سرمایهگذاری، به ارزش زمانی پول نیز توجه کنید.

تماس و واتس آپ اکسپرت سفارشی: ۰۷۷۳۳۴۳۳۲۱۱ – ۰۹۹۲۹۱۶۹۳۰۷

برچسب ها: سفارش ساخت ربات فارکس و ساخت ربات معامله گر بورس و ساخت ربات معاملاتی و طراحی ربات تریدر و ربات فارکس رایگان و برنامه نویسی ربات فارکس و آموزش ساخت اکسپرت فارکس و ساخت ربات معامله گر با پایتون و دانلود ربات معامله گر فارکس و خرید ربات تریدر فارکس و ربات فارکس خودکار و ربات معامله گر بورس رایگان و آموزش ساخت ربات معامله گر فارکس و دانلود ربات معامله گر بورس ایران و ربات معامله گر آلپاری و ربات فارکس برای اندروید و طراحی ربات متاتریدر و برنامه نویسی ربات متاتریدر و طراحی ربات فارکس و برنامه نویسی ربات فارکس

نرخ بهره ساده چیست؟

«نرخ بهره ساده» (Simple Interest Rate | SI)، آسانترین روش برای محاسبه سود تعلق گرفته به وام به شمار میرود. میتوان نرخ سود ساده را از ضرب نرخ سود روزانه در مبلغ اصلی وام در تعداد روزهای باقیمانده تا زمان سررسید، محاسبه کرد.

فرمول محاسبه نرخ بهره ساده چیست؟

در فرمول بالا:

- : «مبلغ اصلی» (Principal) و اولیه وام

- I: نرخ سود روزانه

- N: تعداد روزها (دورهها) باقیمانده تا زمان سررسید

در فرمول بالا، محاسبه نرخ بهره برای دورههای روزانه انجام شده است ولی امکان محاسبه نرخ بهره برای انواع دیگر دوره با استفاده از این فرمول وجود دارد.

مثال بکارگیری نرخ بهره ساده

فرض کنید که از بانک «الف» وامی ۲۰۰ میلیون تومانی برای خرید ماشین دریافت کردهاید و نرخ سود سالانه ۴ درصد است. در ادامه، به نحوه بدست آوردن سود و مبلغ پرداختی سالانه و ماهانه توجه کنید.

در این مثال، نرخ سود داده شده در صورت مسئله، سالیانه است. شما باید پس از دریافت وام هر سال ۸ میلیون تومان ( ۲۰۰ میلیون × ۰٫۰۴ × ۱ ) به بانک پرداخت کنید. کل پرداختی شما برای ۵ سال به بانک الف برابر – ۲۴۰ میلیون – پرداختیهای سالانه و مبلغ اصلی وام ( ۸ میلیون × ۵ + ۲۰۰ میلیون ) است. از آن جایی که بانک الف، اقساط وام را به صورت ماهانه دریافت میکند، شما باید هر ماه معادل ۴ میلیون ( ۶۰ ÷ ۲۴۰ ) به بانک پرداخت کنید.

نرخ بهره مرکب چیست؟

بعضی از وامدهندگان برای قرض دادن منابع مالی «نرخ سود مرکب» (Compound Interest Rate) را ترجیح میدهند زیرا با این روش، میتوان سود بیشتری را از فرد متقاضی وام دریافت کرد. سود مرکب را بهرهآوری بهره نیز مینامند زیرا نرخ سود نه تنها به مبلغ اصلی بلکه به سودهای انباشته شده دورههای قبلی نیز تعلق میگیرد.

درواقع، بانک فرض میکند که در انتهای سال اول فرد باید مبلغ اصلی را به همراه نرخ بهره آن سال پرداخت کند. همچنین بانک فرض میکند که در انتهای سال دوم فرد وامگرفته موظف به پرداخت مبلغ اصلی و نرخ سود سال اول و نرخ سود تعلق گرفته بر بهره سال اول است. سودی که فرد وامگرفته موظف به پرداخت آن است با مرکب شدن، بیشتر از سود ساده خواهد بود.

سود ممکن است به صورت ماهانه به مبلغ اصلی و بهرههای ماههای پیشین تعلق بگیرد. در چهارچوبهای زمانی کوتاهتر، محاسبه سود ساده و مرکب مشابه خواهد بود اما با افزایش مدت زمان وامدهی اختلاف بین نحوه محاسبه این دو نوع سود بیشتر میشود. مثال زیر، اطلاعات بیشتری را در مورد نحوه محاسبه نرخ سود مرکب در اختیار قرار میدهد.

مثال بکارگیری نرخ بهره مرکب

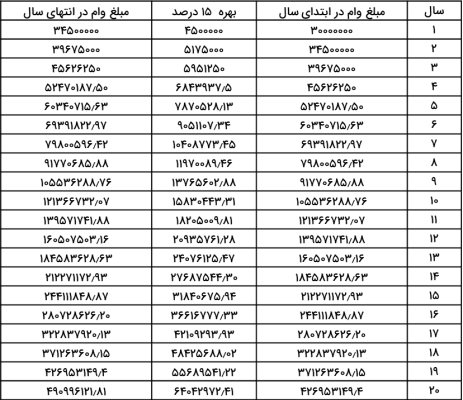

فرض کنید وامی ۲۰ ساله به مبلغ ۳۰ میلیون تومان و با بهره ۱۵ درصد از بانک «ب» دریافت کردهاید و به صورت ماهانه باید اقساط آنرا پرداخت کنید. در واقع، در انتهای هر ماه، شما باید سود تعلق گرفته به وام و سود وضعشده بر سودهای قبلی را نیز بپردازید. توجه داشته باشید که در مثال زیر مرکب شدن در انتهای هر سال رخ میدهد.

مطابق جدول زیر، در انتهای سال بیستم مبلغ ۳۰ میلیونی وامداده شده با درنظر گرفتن سود مرکب ۱۵ درصد تقریباً برابر ۴۹۰ میلیون تومان خواهد بود. اگر نرخ سود وضعشده بر وام شما ساده بود، در انتهای سال بیستم، سود تعلق گرفته به وام برابر ۹۰ میلیون میشد. همانطور که مشاهده میکنید، در تعداد دورههای بالا – مانند ۲۰ سال – ساده یا مرکب بودن نرخ سود میتواند اختلاف قابلتوجهی را بوجود بیاورد.

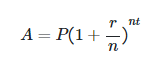

فرمول محاسبه نرخ بهره مرکب چیست؟

نرخ بهره چیست ؟

در فرمول بالا:

- «» : مبلغ محاسبهشده با استفاده از نرخ بهره مرکب

- «» : «مبلغ اصلی سرمایه» (Principal)

- «r» : «نرخ بهره» (Interest Rate)

- «n»: تعداد دورهها

- «t» : تعداد دورههای مرکب شدن بهره در واحد زمانی (Time)

در مثال وام با نرخ سود ۱۵ درصدی مرکب، تعداد دورهها – همان n – برابر ۲۰ و تعداد دورههای مرکب شدن – همان t – معادل ۱ است زیرا سود تعلق گرفته به وام در هر سال یک بار مرکب میشود.

نرخ بهره بین بانکی چیست؟

«نرخ بهره بین بانکی» (Interbank Rate) در واقع به نرخ سود اعمال شده بر وامهای کوتاهمدت بین بانکها اشاره میکند. در ادبیات اقتصادی، ممکن است به علت کوتاه مدت بودن این وامها (در حد ۲۴ ساعت)، نرخ تعلق گرفته به آنها را «نرخ یک شبه» (Overnight Rate) نیز بنامند. بازار وامدهی بین بانکی بازاری است که در آن، بانکها مبالغی را برای مدتی مشخص به یکدیگر قرض میدهند.

اغلب وامهای بینبانکی سررسید یک هفتهای یا کمتر دارند و حتی ممکن است سررسید آنها روزانه باشد. این وامها با نرخ سود بین بانکی اعطا میشوند. درواقع، بانکها موظف به نگهداری مقدار معینی دارایی نقدی تحت عنوان «ذخیره اجباری» (Reserve Requirement) هستند تا در صورت مراجعه تعداد زیادی از مشتریان برای برداشت سپرده، اعتبارات خود را از دست ندهند.

اگر بانکی به حداقل میزان نقدینگی دسترسی نداشته باشد، برای تامین این کمبود اقدام به استقراض در بازار بینبانکی میکند. از طرفی دیگر، بعضیاز بانکها با ذخایر نقدی مازاد به سایر بانکها در بازار بین بانکی وام با نرخ سود بین بانکی اعطا میکنند. نرخ سود بازار بین بانکی به میزان در دسترس بودن پول، شرایط معین وامدهی (شرایط ذکر شده در قرارداد) و نرخ سود رایج بستگی دارد.

بازه گستردهای از نرخهای سود بین بانکی وجود دارد که از آنها میتوان به «نرخ بهره فدرال رزرو» (Federal Funds Rate) در ایالات متحده آمریکا، «نرخ سود استقراضی بین بانکی لندن» (London Inter-Bank Offered Rate | LIBOR) در انگلستان و «نرخ سود بین بانکی در اروپا» (Euro Interbank Offer Rate| Euribor) اشاره کرد. نرخ بهره بینبانکی بر نرخ بهره پایه – نرخ وامدهی بانکهای تجاری به معتبرترین مشتریان خود – نیز تاثیرگذار است.

انواع نرخ بهره چه هستند؟

علاوه بر تقسیمبندی نرخهای سود به دو نوع ساده و مرکب، میتوان آنها را در دستههای زیر نیز قرار داد.

- نرخ بهره اسمی

- نرخ بهره حقیقی

- نرخ بهره موثر

نرخ بهره اسمی چیست؟

«نرخ بهره اسمی» (Nominal Interest Rate) نرخی است که مطابق آن به سپردهها سود تعلق میگیرد، بدون آن که تورم در نظر گرفته شود. بانکهای مرکزی تنظیمکننده نرخ بهره اسمی کوتاهمدت هستند که در نهایت بر دیگر نرخها مانند نرخهای سود بانکهای تجاری و موسسات مالی تاثیر میگذارد.

امکان دارد بانکهای مرکزی برای افزایش رونق اقتصادی نرخ سود را به صورت ساختگی پایین نگه دارند. این عمل، افراد را به دریافت وام و خرج کردن بیشتر پول تشویق میکند. اگرچه، یکی از شرایط ضروری برای انجام این کار این است که تورم جزو عوامل تهدیدکننده اقتصاد نباشد. در دوران تورم، بانکهای مرکزی نرخ بهره اسمی بالایی را تعیین میکنند. آنها ممکن است اثرات تورم را بیش از حد تخمین بزنند و نرخ سود اسمی را بالا نگه دارند. افزایش بیش از حد نرخ سود، عواقب اقتصادی قابلتوجهی را به همراه خواهد داشت.

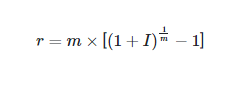

فرمول محاسبه نرخ بهره اسمی چیست؟

نرخ بهره چیست ؟

در فرمول بالا:

- «I»= نرخ بهره موثر

- «r»= نرخ بهره اسمی

- «m»=تعداد دورههای مرکب شدن

نرخ بهره حقیقی چیست؟

«نرخ بهره حقیقی» (Real Interest Rate) همان نرخ بهره اسمی با درنظر گرفتن اثرات تورم است. برای بدست آوردن نرخ سود حقیقی باید تورم را از نرخ بهره اسمی کسر کنید. برای مثال، فرض کنید که خانم «د» از بانک «ث» وامی ۱۰۰ میلیونی با نرخ ۳ درصد دریافت کند. نرخ بیان شده، نرخ سود اسمی به شمار میرود و تورم در آن در نظر گرفته نشده است. فرض کنید که نرخ تورم معادل ۲ درصد باشد. بنابراین، نرخ سود حقیقی پرداخت شده توسط خانم د، ۱ درصد خواهد بود.

نرخ تورم + نرخ بهره حقیقی = نرخ بهره اسمی

نرخ بهره موثر چیست؟

«نرخ بهره موثر» (Effective Interest Rate) به مفهوم مرکب شدن بهره توجه میکند. برای مثال، اگر نرخ سود نوع خاصی از اوراق قرضه سالیانه ۶ درصد باشد و سود این اوراق هر ۶ ماه، مرکب شود، اگر سرمایهگذاری به اندازه ۱۰ میلیون تومان در این اوراق سرمایهگذاری کند بعد از شش ماه اول، سیصد هزار تومان (۱۰ میلیون × ۰٫۰۳) و در ششماهه دوم سیصد و نه هزار تومان ( ده میلیون و سیصد هزارتومان × ۰٫۰۳) دریافت میکند.

در این مثال، نرخ سود اسمی ۶ درصد و نرخ سود موثر ۶٫۰۹ درصد است. از لحاظ ریاضی، با افزایش تعداد دورههای مرکبشدن نرخ سود، در یک دورهزمانی معین، تفاوت بین نرخ بهره اسمی و نرخ بهره موثر افزایش پیدا میکند.

نرخ بهره سالانه چیست؟

«نرخ درصدی سالانه» (Annual Percentage Rate | APR) همان نرخ سود سالیانه تعلق گرفته به قرضگیرندگان و پرداختشده به سرمایهگذاران است. APR به صورت درصدی بیان میشود و نشاندهنده هزینه واقعی سالانه وام یا سود دریافتشده ناشی از سرمایهگذاری است.

APR شامل تمامی کارمزدها و هزینههای اضافی مربوط به این تراکنش است ولی در محاسبات آن به مرکبشدن بهره توجهی نشده است. این نرخ به صورت خلاصه معیاری را در اختیار مصرفکننده قرار میدهد تا با سهولت بیشتری به مقایسه نرخهای ارائهشده توسط دیگر مراکز ارائهدهنده وام بپردازند.

نرخ بهره سالانه چه چیزی را محاسبه میکند؟

نرخ بهره سالانه به صورت نرخ سود درصدی در سال اعلام میشود. نرخ سود سالانه محاسبه میکند که با هر واریز وجهِ ماهانه، چه میزان از مبلغ اصلی پرداخت میشود. APR همچنین بیانگر نرخ سود سالانه تعلق گرفته به سرمایهگذاریها بدون در نظرگرفتن مرکبشدن آن است.

در بعضی از کشورها، وامدهندگان موظف به اعلام APR وضعشده بر مبلغ وام، به دریافتکنندگان آن هستند. شرکتهای ارائهکننده «کارتهای اعتباری» (Credit Card) امکان تبلیغ نرخ سود تعلق گرفته ماهانه را دارند اما باید پیش از امضای قرارداد به صورت واضح و شفاف APR واقعی را به مشتریان خود ابلاغ کنند.

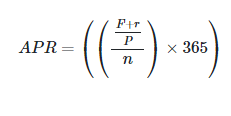

چگونه APR را محاسبه کنیم؟

این نرخ از ضرب نرخ سود دورهای در تعداد دورههای سال بدست میآید.

نرخ بهره چیست ؟

در فرمول بالا:

- «F» : «کارمزد» (Fees)

- «r» : نرخ سود

- «P»: «مبلغ اولیه» (Principal)

- «n»: تعداد روزهای زمان پرداخت وام

اتحادیه اروپا در تعریف APR به حقوق مصرفکننده و شفافیت مالی نیز توجه میکند. برای تمام کشور های عضو اتحادیه اروپا فرمول واحدی برای محاسبه APR وجود دارد اما در هر کشور به صورت جداگانه راهحلهایی برای تخمین APR در موقعیتهای مختلف فراهم شده است.

درصد عملکرد سالانه چیست؟

APR نرخ ساده سود را مورد توجه قرار میدهد ولی «درصد عملکرد سالانه» (Annual Percentage Yield | APR) مرکب شدن بهره را نیز در نظر میگیرد. در نتیجه، APY محاسبهشده برای یک وام از APR آن بیشتر خواهد بود.

هرچه نرخ سود بالاتر و تعداد دورههای مرکب شدن کوتاهتر باشند، تفاوت بین APR و APY بیشتر خواهد بود. فرض کنید که APR وامی ۱۲ درصد باشد و این وام به صورت سالانه مرکب شود. اگر فردی ۱۰ میلیون تومان وام بگیرد، سود این فرد برای آن ماه ۱ درصد مانده حساب یا صدهزار تومان خواهد بود.

بدین صورت، مانده حساب به ۱۰ میلیون و صدهزار تومان میرسد. در ماه بعد، به این مانده حساب، ۱ درصد سود تعلق میگیرد و موجودی حساب به اندازه ۱۰۱ هزارتومان افزایش پیدا میکند. در طی سال نرخ بهره موثر به ۱۲٫۶۸ درصد میرسد. APY این تغییرات کوچک در میزان سود را در نظر میگیرد ولی APY از این محاسبات چشمپوشی میکند.

تفاوت APR، نرخ سود اسمی و نرخ دورهای روزانه چیست؟

عموماً APR از نرخ سود اسمی تعلق گرفته به وام بالاتر است زیرا نرخ بهره اسمی، هزینههای دیگری که فرد وامگرفته متحمل پرداخت آنها شده است را، در نظر نمیگیرد.

نرخ سود تعلق گرفته به وام میتواند با چشمپوشی از هزینه ثبت معامله، بیمه و «کارمزد ضمانتنامه» (Origination Fee) کمتر از APR محاسبه شود. نرخ دورهای روزانه، محاسبه بهره تعلق گرفته به وام به صورت روزانه – APR تقسیم بر ۳۶۵ – است.

تاثیر سیاست پولی بر نرخ بهره چیست؟

بانک مرکزی از طریق عملیات بازار باز، ذخایر بانکی را تغییر میدهد و بر منحنی عرضه منابع قابل استقراض تاثیر میگذارد. به صورت کلی، همانطور که بیان کردیم، هرچه نرخ بهره اندک باشد، افراد بیشتری به استقراض و انجام خریدهای کلان خواهند پرداخت.

هنگامی که مصرفکنندگان بهره کمتری برای پول قرضگرفته شده پرداخت کنند، پول بیشتری برای خرج کردن خواهند داشت و «اثر موجی» (Ripple Effect) در اقتصاد بوجود میاید. بین سالهای ۱۹۸۰ تا ۱۹۸۱ میلادی، نرخ تورم در ایالات متحده آمریکا ۱۴ درصد بود و بانک مرکزی نرخ بهره را به ۱۹ درصد رساند.

با انجام اینکار رکود شدیدی بوجود آمد اما تورم نیز به پایان رسید. به صورت متقابل، کاهش نرخ بهره میتواند پایاندهنده رکود اقتصادی باشد. برای مثال، بانک مرکزی ایالات متحده آمریکا در سال ۲۰۰۲ میلادی نرخ سود بین بانکی را به ۱٫۲۵ درصد کاهش داد. این امر موجب شد که اقتصاد در سال ۲۰۰۳ میلادی دچار بازیابی شود و از رکود فاصله بگیرد.

اگر بانکی نرخ تنزیل بالا و قابلتوجهی در پورتفوی وام خود داشته باشد، ممکن است مجبور به ارزیابی مجدد فرایندهای وامدهی شود تا از ریسک از دست دادن اعتبار در اثر عدم بازپرداخت وام توسط بدهکاران جلوگیری کند.

تاثیر نرخ بهره بر ارزش واحد پولی و نرخ تبدیل ارز چیست؟

در زمان ثابت بودن سایر شرایط، نرخ سود بالا در یک کشور، ارزش واحد پولی آن کشور را در مقایسه با سایر اقتصادها با نرخ سود پایینتر، افزایش میدهد. با این حال، ممکن است بررسی تغییر نرخ سود بر نرخ تبدیل ارز به سادگی امکانپذیر نباشد.

عوامل تاثیرگذار در ارزش واحد پولی چه هستند؟

به صورت کلی، افزایش نرخ سود در یک کشور، افزایش ارزش واحد پولی آن کشور را به همراه خواهد داشت. نرخ سود بالاتر، عامل جذبکننده سرمایهگذاران خارجی به شمار میرود و تقاضا برای واحد پولی را افزایش میدهد.

برخلاف مورد بالا، نرخ سود کاهشیافته عامل جذبکننده سرمایه گذاران خارجی نیست و «ارزش نسبی» (Relative Value) واحد پولی کشور را کاهش میدهد. در اینجا باید به سایر عواملی که به پیچیده شدن این ارتباط میانجامند، توجه داشته باشیم.

یکی از این عوامل، رابطه بین نرخ سود بالاتر و تورم است. اگر کشوری بتواند نرخ سود را بدون افزایش دادن تورم، زیاد کند، احتمال افزایش ارزش واحد پولی آن کشور بالا خواهد بود.

نرخ سود و ارزش واحد پولی

نرخ سود به تنهایی تعیینکننده ارزش واحد پولی یک کشور نیست. دو عامل مهم دیگر – ثبات اقتصادی و سیاسی و میزان تقاضا برای کالاها و خدمات – معمولاً اهمیت بیشتری در تعیین ارزش واحد پولی یک کشور دارند.

عاملی مانند تراز تجاری نیز موردی تعیینکننده در ارزش واحد پولی یک کشور به شمار میرود زیرا تقاضای بیشتر برای کالاهای یک کشور، تقاضا برای واحد پولی آن را نیز افزایش میدهد.

تحلیلگران و سرمایهگذاران برای بررسی ارزش واحد پولی یک کشور به اعداد مهمی مانند جیدیپی و «تراز پرداخت» (Balance of Payment) آن کشور توجه میکنند. میزان بدهی کشور یکی دیگر از عوامل تاثیرگذار به شمار میرود.

میزان کمِ بدهی مدیریتشده در کوتاه مدت میتواند در بلند مدت نرخ تورم بالایی را بوجود بیاورد و در نهایت، به عامل کاهشدهنده ارزش واحد پولی تبدیل شود.

سیاست، اقتصاد و ارزشگذاری واحد پولی

تاریخ معاصر ایالات متحده آمریکا به خوبی نشاندهنده اهمیت ثبات سیاسی و اقتصادی و تاثیر آن بر ارزش واحد پولی است. با افزایش بدهی دولتی، بانک مرکزی با هدف حفظ رونق اقتصادی، نرخ بهره را نزدیک به صفر نگه خواهد داشت. البته به صورت کلی، یک «تاخیر» (Lag) ۱۲ ماهه در اقتصاد وجود دارد. یعنی تاثیرات ناشی از تغییر نرخ بهره، ۱۲ ماه بعد در اقتصاد مشاهده میشوند.

با بهبود شرایط و رشد اقتصادی، بانک مرکزی به آرامی نرخ سود را افزایش میدهد. حتی با وجود نرخبهرههای بسیار پایین، همچنان ارزش واحد پولی آمریکا به خوبی حفظ شده است. از علل بوجود آورنده این مورد میتوان به «ارز ذخیره» (Reserve Currency) بودن دلار ایالات متحده آمریکا اشاره کرد.

نرخ بهره را چه کسی تعیین میکند؟

نرخهای سود نه تنها فعالیت اقتصادی در یک کشور را افزایش میدهند بلکه موجب میشوند که مردم وام بگیرند، خرج کنند و به دیگران قرض دهند. در کشورهایی با سیستم بانکداری مرکزی، این بانک تعیین کننده نرخ سود به شمار میرود. بانکهای مرکزی سیاستی را اجرا میکنند که میزان نقدینگی مناسب و ثبات قیمتی را در کشور بوجود بیاورد یا حفظ کند.

این مورد به صورت دائمی بررسی میشود تا میزان عرضه پول در اقتصاد خیلی افزایش پیدا نکند و تورم بوجود نیاید. همچنین، بانک مرکزی مانع کاهش قابلتوجه نرخ سود میشود تا قیمتها خیلی کاهش پیدا نکنند.

در ایالات متحده آمریکا، نرخهای سود توسط «کمیته بازار آزاد فدرال» (Federal Open Market Committee | FOMC) تعیین میشوند. این کمیته از ۷ مسئول هیئت بانک مرکزی آمریکا و ۵ مدیر آن تشکیل شده است. ملاقاتهای FOMC هشت بار در سال برای تعیین جهت سیاستهای پولی و نرخ سود در آینده نزدیک، صورت میگیرد.

عملکرد بانکهای مرکزی مانند بانک مرکزی ایالات متحده آمریکا بر نرخ سود کوتاهمدت و متغیر تاثیر میگذارد. اگر سیاستگذاران پولی قصد کاهش عرضه پول را داشته باشند، نرخ بهره را افزایش میدهند تا جذابیت سپردهگذاری افزایش یابد و میزان استقراض از بانک مرکزی را کم میکنند.

تعیین نرخ سود بلندمدت

در ایالات متحده آمریکا بسیاری از نرخهای بلندمدت مستقل از نرخ بهره بین بانکی تعیین میشوند و تحت تاثیر سودهای اوراق خزانه ۱۰ یا ۳۰ ساله قرار میگیرند.

اثر فیشر چیست؟

«اثر فیشر» (Fisher Effect) نظریهای اقتصادی است که توسط «اروینگ فیشر» (Irving Fisher) – اقتصاددان آمریکایی – مطرح شده است و به رابطه بین تورم و نرخ بهره اسمی و حقیقی می پردازد.

طبق اثر فیشر، با کاهش دادن نرخ تورم انتظاری از نرخ بهره اسمی به نرخ بهره حقیقی دست پیدا میکنیم. در نتیجه، با افزایش تورم، نرخ بهره حقیقی کاهش پیدا میکند مگر اینکه میزان افزایش نرخ بهره اسمی به اندازه تورم باشد.

اصول اثر فیشر

معادله فیشر نشاندهنده این است که با کسر نرخ تورم انتظاری از نرخ سود اسمی میتوان به نرخ سود حقیقی دست پیدا کرد. در این معادله، تمامی نرخها مرکب در نظر گرفته شدهاند.

مثال اثر فیشر

اگر به بانک بروید و نرخ سود اسمی حساب پس اندازی برابر با ۴ درصد و نرخ تورم انتظاری معادل ۳ درصد باشد، پول قرار گرفته در حساب با نرخ ۱ درصد رشد خواهد کرد. هرچه نرخ بهره حقیقی کمتر باشد، سپردهها برای رشد به مدت زمان بیشتری نیاز خواهند داشت.

اهمیت اثر فیشر در عرضه پول

اثر فیشر، فراتر از یک معامله ساده به شمار میرود. این اثر نشاندهنده چگونگی تاثیر عرضه پول بر نرخ بهره اسمی و تورم است. برای مثال، اگر تغییر در سیاست پولی بانک مرکزی نرخ تورم را تا ۱۰ درصد افزایش دهد، نرخ سود اسمی نیز تا ۱۰ درصد افزایش پیدا میکند.

بدین صورت، ممکن است بنظر برسد که تغییر در عرضه پول تاثیری بر نرخ بهره حقیقی نداشته است. این تغییر رخ خواهد داد اما انعکاس آن در نرخ بهره اسمی نیز مشاهده خواهد شد.

اثر بینالمللی فیشر چیست؟

«اثر بینالمللی فیشر» (International Fisher Effect | IFE) مدل نرخ تبدیل ارز بوجود آمده از اثر فیشر است. از اثر بینالمللی فیشر در معاملات فارکس و تحلیل استفاده میشود.

این مدل بر پایه نرخ سود اسمی فعلی و آتی بدون ریسک است و بر پایه تورم نیست و آنرا برای پیشبینی و درک حرکتهای قیمتی آینده و حال بکار میگیرند. به عنوان یکی از فروض مهم در این مدل، باید جنبههای بدون ریسک سرمایه به صورت آزاد بین اقتصادهایی با واحد پولی معین در جریان باشند.

قانون تیلر در اقتصاد چیست؟

قانون تیلر یک مدل پیشبینی کننده نرخ سود در اقتصاد است که توسط اقتصاددان شناختهشده، «جان تیلور» (John Taylor) در سال ۱۹۹۲ میلادی بوجود آمد. طبق قانون تیلور، بانک مرکزی برای تعیین نرخ بهره در کوتاهمدت باید دو عامل اختلاف بین نرخ تورم واقعی و مطلوب و تفاوت بین نرخ رشد جی دی پی حقیقی و نرخ رشد GDP هدف را مدنظر قرار دهد.

تماس و واتس آپ اکسپرت سفارشی: ۰۷۷۳۳۴۳۳۲۱۱ – ۰۹۹۲۹۱۶۹۳۰۷

برچسب ها: سفارش ساخت ربات فارکس و ساخت ربات معامله گر بورس و ساخت ربات معاملاتی و طراحی ربات تریدر و ربات فارکس رایگان و برنامه نویسی ربات فارکس و آموزش ساخت اکسپرت فارکس و ساخت ربات معامله گر با پایتون و دانلود ربات معامله گر فارکس و خرید ربات تریدر فارکس و ربات فارکس خودکار و ربات معامله گر بورس رایگان و آموزش ساخت ربات معامله گر فارکس و دانلود ربات معامله گر بورس ایران و ربات معامله گر آلپاری و ربات فارکس برای اندروید و طراحی ربات متاتریدر و برنامه نویسی ربات متاتریدر و طراحی ربات فارکس و برنامه نویسی ربات فارکس

کاربرد اصل تیلور

اصل تیلور یک مدل پیشبینی کننده برای تعیین نرخ بهره در راستای تغییر اوضاع اقتصادی، برای داشتن قیمتهای ثابت و اشتغال بالا به شمار میرود. طبق اصل تیلور، بانک مرکزی باید در زمان بالا بودن تورم و میزان بالای اشتغال، نرخ بهره را افزایش دهد و برعکس.

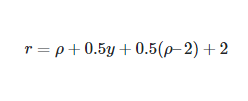

فرمول اصل تیلور چیست؟

معادله تیلور به شکل زیر است.

نرخ بهره چیست ؟

در فرمول بالا:

- «r»: نرخ بهره اسمی

- «ρ»: نرخ تورم

- «y»: درصد اختلاف بین جیدیپی حقیقی فعلی و روند خطی بلند مدت آن

اصل تیلور چه میگوید؟

طبق اصل تیلور، بانک مرکزی نرخ بین بانکی هدف را مطابق میانگین هموزن فاصله بین نرخ تورم واقعی و نرخ تورم هدف (۲ درصد فرض شده است) و اختلاف بین GDP حقیقی مشاهده شده و جی دی پی هدف مفروض (که در سالهای ۱۹۸۴ تا ۱۹۹۲ میلادی ۲٫۲ درصد توسط تیلور محاسبه شده بود) تنظیم میکند.

یعنی طبق گفتههای تیلور، زمانی که نرخ تورم بیشتر از دو درصد شود یا نرخ رشد جیدیپی حقیقی از ۲٫۲٪ بالاتر باشد، بانک مرکزی ایالات متحده آمریکا نرخ سود بین بانکی هدف را افزایش میدهد و با کاهش هرکدام از این موارد از اندازه تعیین شده، نرخ مورد نظر کاهش مییابد.

بانکهای مرکزی مختلف بسته به نظر خود در تعیین عامل تاثیرگذارتر، تغییراتی در این معادله ایجاد میکنند.

معایب اصل تیلور چیست؟

بهعقیده افرادی، اصل تیلور همیشه کاربردی نیست و در معادله آن به شوکهای ناگهانی اقتصادی مانند سقوط بازار مسکن توجهی نشده است. تیلور، در تحقیق اصلی خود به این مورد، توجه و بیان کرده بود که وابستگی متعصبانه به قانونی معین، در مواجه با شوکها، همیشه مناسب به شمار نمیرود.

یکی دیگر از معایب اصل تیلور، نامشخص بودن راهحل پیشنهادی دقیق آن، در زمان رشد جی دی پی و تورم در خلاف جهت یکدیگر است. با وجود این کاستیها، بسیاری از بانکهای مرکزی همچنان از این قانون استفاده میکنند و طبق نظر بعضی از محققین، بکارگیری قوانین مشابه میتواند عملکرد اقتصادی را بهبود دهد.

نرخ ثابت نزول بانکی چیست؟

«نرخ ثابت نزول بانکی» (Discount Rate) نرخ سودی است که بانکهای تجاری و دیگر موسسات مالی در ازای وامهای دریافت شده از بانک مرکزی به آن پرداخت میکنند. بانکهای تجاری میتوانند با بهرهگیری از نرخ سود بین بانکی از یکدیگر و برای رفع نیازهای کوتاهمدت خود از بانک مرکزی استقراض کنند.

استفاده از نرخ نزول بانک مرکزی

موسسات گیرنده وام میتوانند از این تسهیلات مخصوصاً در زمان عدم حضور وام دهنده مشتاق دیگری در بازار استفاده کنند. این نرخ سود عموماً بالاتر از نرخ سود بین بانکی است و وامهای نزولی به عنوان گزینهای اضطراری برای بانکهای تحت فشار به شمار میرود.

استقراض از بانک مرکزی به دیگر شرکتکنندگان و سرمایهگذاران بازار، سیگنال ضعیف بودن را می دهد و میزان استفاده از آن، در اوج بحرانهای مالی، شدت میگیرد.

مثال بکارگیری نرخ نزول بانک مرکزی

یکی از موارد استفاده بسیار بالا از این نرخ سود در بحران مالی سالهای ۲۰۰۷ و ۲۰۰۸ میلادی در ایالات متحده آمریکا مشاهده شد و قصد بانک مرکزی از اینکار تزریق نقدینگی به سیستم مالی بود. در آگوست سال ۲۰۰۷ میلادی، هیئت تصمیمگیرندگان نرخ نزول را از ۶٫۲۵ درصد به ۵٫۷۵ درصد رساندند و نرخ بهره بینبانکی از ۱ درصد به ۰٫۵ درصد رسید.

در اکتبر سال ۲۰۰۸ میلادی، یک ماه بعد از سقوط «لیمن برادرز» (Lehman Brothers) – موسسه ارائه دهنده خدمات مالی در ایالات متحده آمریکا – میزان وام نزولی به ۴۰۳٫۵ میلیارد دلار رسید و این در مقایسه با مبلغ ماهانه ۷۰۰ میلیون دلاری در سالهای ۱۹۵۹ تا ۲۰۰۶ میلادی رقم قابل توجهی محسوب میشد.

بهعلت بحران مالی، هیئت تصمیمگیرندگان همچنین دوره سررسید وامها را از شبانهروز به ماهانه و در مارچ ۲۰۰۸ میلادی به ۳ ماهه تغییر دادند. زمانی که اوضاع اقتصادی به ثبات بیشتری دست یافت، این معیارهای موقتی مجدداً مورد ارزیابی قرار گرفتند و دورهی نرخ نزول به حالت ۲۴ ساعته بازگشت.

با اینکه نرخ نزول در بانک مرکزی ایالات متحده آمریکا تحت نظارت، حفظ شده است، سایر بانکهای مرکزی در سراسر جهان از معیارهای مشابه در موقعیتهای متفاوت استفاده میکنند. برای مثال، موسسات مالی بدون ارائه داراییهای کافی به عنوان تضمین یا وثیقه میتوانند نقدینگی شبانه روزی را از بانک مرکزی درخواست کنند.

نرخ پایه چیست؟

«نرخ پایه» (Base Rate) یا نرخ نزول، نرخی است که بانک مرکزی با آن به بانکهای تجاری وام میدهد. این نرخ از مهمترین نرخهای سود به شمار میرود زیرا سایر نرخها را تحت تاثیر خود قرار میدهد. اگر بانک مرکزی نرخ پایه را افزایش دهد، هزینه استقراض از بانک مرکزی، برای بانکهای تجاری افزایش مییابد و آنها نیز این هزینه را به مشتریان منتقل میکنند.

نرخ سود بانک مرکزی، به صورت غیرمستقیم تمامی نرخها شامل نرخ وام مسکن، نرخ سود حساب پس انداز و … را تغییر میدهد.

«بانکهای تجاری» (Commercial Banks) میتوانند به انتخاب خود نرخ سود را تعیین کنند اما این نرخ به شدت تحت تاثیر نرخ سود تعیین شده از سوی بانک مرکزی قرار خواهد گرفت.

چرا نرخ بهره در اروپا تک رقمی است

در دوره بحران مالی جهانی که در ادامه ورشکستگی بانک آمریکایی «لیمن برادرز» (Lehman Brothers) رخ داده بود، دوره نرخ سود تک رقمی و حتی منفی توسط بانک مرکزی آمریکا آغاز شد و با بحران بدهیهای دولتی سال ۲۰۱۰ میلادی ادامه پیدا کرد.

تاثیر نرخ بهره بر بازار بورس و اوراق قرضه چیست؟

سرمایهگذاران گزینههای متعددی برای سرمایهگذاری پیش روی خود دارند. آنها سود بدستآمده از سرمایه گذاری در بازار سهام، اوراق قرضه و … را با یکدیگر مقایسه و در نهایت، گزینهای با بیشترین نرخ بازدهی را انتخاب میکنند. نرح بهره بینبانکی به نوعی تعیینکننده نحوه سرمایه گذاری است زیرا بازدهی اوراق خزانه و سایر اوراق بهادار تحت تاثیر این نرخ قرار میگیرد.

نرخ بهره بر جو روانی کسبوکارها و مصرفکنندگان نیز اثر دارد. با افزایش نرخ بهره، مصرفکنندگان و کسبوکارها از مخارج خود میکاهند. این مورد به کاهش قیمت سهام میانجامد. از طرفی دیگر، با کاهش قابل توجه نرخ بهره، مصرفکنندگان و کسبوکارها مخارج خود را افزایش میدهند که منجر به بیشتر شدن قیمت سهام میشود.

همچنین، نرخ بهره بر قیمت اوراق قرضه اثرگذار است. درواقع، رابطه معکوسی بین قیمت اوراق قرضه و نرخ بهره وجود دارد. یعنی با افزایش نرخ بهره، قیمت اوراق قرضه کاهش مییابد و برعکس. هرچه تا زمان سررسید اوراق قرضه زمان بیشتری باقی مانده باشد، نوسانات قیمت آن در واکنش به تغییرات نرخ بهره بیشتر خواهد بود.

یکی از راههای جمعآوری پول برای دولتها و بنگاههای اقتصادی، فروش اوراق قرضه است. با افزایش نرخ بهره هزینه استقراض گرانتر میشود. یعنی تقاضا برای اوراق قرضه کمسود، کاهش مییابد که منجر به کمتر شدن قیمت آنها میشود.

بانک مرکزی آمریکا تلاش میکند که برای داشتن اقتصادی سالم نرخ بهره بین ۲ تا ۵ درصد حفظ شود اما استثنائاتی نیز وجود داشتهاند. در برهههایی از زمان، نرخ بهره بینبانکی با هدف کاهش نرخ تورم، افزایش داشته و برای تحریک رشد اقتصادی در زمانهایی، مقادیر کمتر از ۲ درصد را تجربه کرده است.

بانک مرکزی آمریکا دوبار نرخ بهره بینبانکی را تا بازه ۰ تا ۰٫۲۵ درصد کاهش داده است. این اتفاق، اولین بار در طی بحران مالی سال ۲۰۰۸ میلادی رخ داد و بانک مرکزی تا دسامبر سال ۲۰۱۵ میلادی اقدام به افزایش این نرخ نکرد.

دومین بار، ماه مارچ سال ۲۰۲ میلادی بود. در ماه سپتامبر سال ۲۰۲۰ میلادی، بانک مرکزی اعلام کرد که تا سال ۲۰۲۳ میلادی نرخ را در همان محدوده قبلی حفظ میکند. در ماه ژانویه سال ۲۰۲۱ میلادی، کمیته بازار باز، بیان کرد که نرخ هدف بهره بینبانکی در بازه ۰ تا ۰٫۲۵ درصد باقی خواهد ماند.

قبل از سال ۲۰۰۸ میلادی، کمترین نرخ بهره بینبانکی در سال ۲۰۰۳ میلادی در بازه بین ۰٫۷۵ تا ۱ درصد قرار داشت که سیاستی در راستای مقابله با رکود سال ۲۰۰۱ میلادی بود. در آن زمان، ترس از حرکت اقتصاد به سمت تورم منفی وجود داشت.

بالاترین نرخهای بهره بینبانکی

نرخ بهره بینبانکی در سال ۱۹۸۰ میلادی برای مبارزه با تورم دو رقمی به ۲۰ درصد رسید. در ماه مارچ سال ۱۹۷۳ میلادی، همزمان با جدا شدن دلار از استاندارد طلا و از دست دادن پشتوانه خود، تورم در ایالات متحده آمریکا، به طور بیسابقهای شروع به افزایش کرد. در دسامبر سال ۱۹۷۴ میلادی، تورم تقریباً ۳ برابر شد و از ۴٫۷ درصد به ۱۲٫۳ درصد رسید.

بانک مرکزی آمریکا، نرخ سود بینبانکی را از ۷ درصد در ماه مارچ تا ۱۱ درصد تا ماه آگوست افزایش داد. در آپریل سال ۱۹۷۵ میلادی، تورم دو رقمی باقی ماند. در جولای سال ۱۹۷۴ میلادی، این نرخ سود به ۱۳ درصد رسید و باعث افزایش شدت رکود سالهای ۱۹۷۳ تا ۱۹۷۵ میلادی شد. بانک مرکزی ایالات متحده آمریکا، با کاهش دادن نرخ سود بین بانکی تا ۵٫۲۵٪ موفق به معکوس کردن این رویه در آپریل ۱۹۷۵ شد.

این تغییرات ناگهانی بوجود آمده از سیاست پولی، به اندازه کافی ماندگار نبودند تا تورم را پایان یا رشد را افزایش دهند. بنابراین، کسبوکارهای ناآگاه، قیمتها را بالا نگاه داشتند تا از تیغ نرخ سود بانکی در امان بمانند و این عملکرد تنها بر شدت تورم افزود.

بعدها، مسئولین بانک مرکزی ایالات متحده آمریکا دریافتند که مدیریت انتظارات تورمی عامل اصلی در کنترل تورم به شمار میرود.

در سال ۱۹۷۹ میلادی، «پاول والکر» (Paul Volcker) رئیس وقت بانک مرکزی به سیاست پولی نامبرده خاتمه داد. او با افزایش نرخ سود بین بانکی و حفظ آن موفق به پایان دادن تورم شد. این عمل، رکود سال ۱۹۸۰ میلادی را بوجود آورد.

ربا چیست؟

ربا مفهومی در اقتصاد اسلامی است که به تعاریف رشد و افزایش میپردازد. مفهوم ربا به صورت کلی به معنی کسب سود از سپردهها، بدهیها و وامهای افراد است. ربا در اسلام ناپسند شمرده میشود. البته، بسته به محدوده تعریفشده ربا در واقع به افزایش سرمایهای که در ازای آن فعالیت مولدی انجام نشده باشد، اشاره میکند.

در مفاهیم اقتصادی قرارگرفته در خارج از حوزه بانکداری اسلامی مفهوم ربا با مفهوم «نزولخواری» (Usuary) شباهت دارد که این عبارت نیز به دریافت سودهای بسیار بالا اشاره دارد.

تاثیر بانکهای مرکزی بر نرخ بهره چیست؟

وظیفه بانک مرکزی ایالات متحده آمریکا حفظ حد معینی از ثبات در سیستم مالی کشور است. در سایر کشورها نیز، وظیفه بانک مرکزی مشابه بانک مرکزی ایالات متحده آمریکا به شمار میرود. بانکهای مرکزی به ابزارهای مخصوصی دسترسی دارند که امکان اجرای سیاستهای پولی را برای برنامههای مالی دولت فراهم میکنند.

از این ابزار میتوان به مدیریت و نظارت تولید و توزیع واحد پولی کشور، به اشتراکگذاری اطلاعات و آمار با عموم و بهبود دادن رشد اقتصادی و اشتغال از طریق تغییر «نرخ نزول» (Discount Rate) اشاره کرد.

توانایی بانکهای مرکزی برای افزایش و کاهش نرخ نزول یکی از مهمترین ابزار اقتصادی به شمار میرود. تغییرات در این نرخ، تاثیر قابلتوجهی بر عناصر کلان اقتصادی مانند میزان مخارج مصرفکننده و استقراض دارد.

نرخ سود بین بانکهای تجاری و ذخایر بانکی

بانکها از طرف بانک مرکزی موظف به نگهداری حداقل ذخیره هستند که برای مثال در ایالات متحده آمریکا در دوران پاندمی کرونا این میزان به صفر میل کرده ولی قبل از آن این نرخ برابر ۱۰ درصد بود. یعنی بانکی با مجموع سپرده یک میلیون دلاری باید حداقل ۱۰۰ هزار دلار به صورت ذخیره نگهداری میکرد و میتوانست ۹۰۰ هزار دلار باقیمانده را به دریافتکنندگان وام یا دیگر بانکها قرض دهد.

میزان ذخیره بانکها به صورت روزانه با عملیات بانکی، پرداختها، برداشتها و سپردهگذاریها افزایش یا کاهش مییابد. در انتهای روز کاری، اگر برداشتها بیشتر از سپردهگذاری ها بوده باشد، ممکن است میزان ذخیره بانک به شدت کاهش پیدا کند و به ۵۰ هزار دلار برسد که کمتر از میزان «ذخیره اجباری تعیینشده» (Regulatory Requirement) است.

بنابراین، بانک باید برای جبران کسری ذخایر از بانکهای دیگر وام کوتاهمدت دریافت کند. اگر بانک دیگری در طی روز سپردهگذاریهایش بیشتر از برداشتهایش باشد، احتمالاً ذخیرهای معادل ۱۵۰ هزار دلار خواهد داشت و می تواند ۵۰ هزار دلار آنرا به بانک اول قرض دهد. درواقع، بانک دوم ترجیح میدهد که «ذخایر اضافی» (Excess Reserves) را قرض دهد و در ازای آنها درآمد کسب کند.

نرخ بهره بین بانکی برای وامهای کوتاهمدت ذخیرهای مانند مثال بالا، توسط عرضه و تقاضا در بازار تعیین می شود. اگر هیچ بانکی امکان قرض دادن نداشته باشد، بانک مورد نظر میتواند با «نرخ نزول» (Discount Rate) به صورت مستقیم از بانک مرکزی اقدام به استقراض کند.

نرخ بهره بین بانکی و نرخ نزول

در بانکها و «موسسات سپردهگذاری» (Depository) نرخ نزول، نرخ سود تعلق گرفته به وامهای کوتاهمدت بدست آمده از بانکهای مرکزی است.

منابع مالی بدست آمده از طریق دریافت وام از بانک مرکزی عموماً برای جبران کسری نقدینگی کوتاه مدت بکار میرود. بخاطر داشته باشید که سود بین بانکی منجر به تراز شدن ذخیره میشود. برای مثال، اگر عرضه ذخیره بیشتر از تقاضای آن باشد، نرخ سود کاهش پیدا میکند و برعکس.

بانک مرکزی – در ایالات متحده آمریکا – نرخ سود هدفی را برای وامهای بین بانکی تعیین میکند ولی نرخ واقعی بسته به میزان عرضه و تقاضای ذخایر متفاوت خواهد بود. بانک مرکزی آمریکا برای هر سه نوع اعتبار، سه نوع نرخ نزول تعیین میکند.

- اعتبار اولیه

- اعتبار ثانویه

- اعتبار فصلی

این نرخ نزولها معمولاً به ترتیب برابر ۰٫۲۵٪، ۰٫۷۵٪ و ۰٫۱۵٪ هستند. به صورت کلی، نرخ نزول بالاتر از نرخ بهره بین بانکی در نظر گرفته میشود زیرا بانک مرکزی ترجیح میدهد که بانکها از یکدیگر قرض بگیرند و به صورت مداوم یکدیگر را برای در معرض ریسک اعتباری قرار نگرفتن، مورد ارزیابی قرار دهند.

بنابراین، در اغلب شرایط، میزان وامگرفتن با نرخ نزول بسیار اندک است. این وام منبع پشتوانهای برای نقدینگی بانکها به شمار میرود تا نرخ بهره بانک مرکزی، افزایشی بیشتر از نرخ هدف را تجربه نکند.

کاهش نرخ سود

زمانی که بانک مرکزی نرخ بهره بین بانکی یا نرخ نزول را تغییر میدهد، بسته به نتیجه تغییر، میزان فعالیت اقتصادی افزایش یا کاهش مییابد. وقتی اقتصاد کشور در حالت رکود باشد، بانک مرکزی نرخ نزول را کاهش میدهد تا امکان وام گرفتن برای بانکهای عضو افزایش پیدا کند.

زمانی که بانکها بتوانند با نرخ کمتری از بانک مرکزی وام بگیرند، با نرخ سود پایینتری نیز به مشتریان خود وام خواهند داد. بدین صورت شرایطی بوجود میاید که افراد به وام گرفتن تشویق میشوند و مخارج مصرفکنندگان افزایش مییابد.

افزایش نرخ سود

زمانی که نرخ رشد اقتصاد به صورتی است که امکان دارد ابرتورم بوجود بیاورد، بانک مرکزی نرخ سود را افزایش میدهد. وقتی بانکهای عضو نتوانند از بانک مرکزی با نرخ مقرون به صرفه، پول قرض کنند، وامدهی به مشتریان خود را با ایجاد شرایط سختتری انجام خواهند داد.

بانکها چگونه نرخ سود وامها را تعیین میکنند؟

بانکها برای تعیین نرخ سود به عوامل اقتصادی مانند میزان رشد جی دی پی و نرخ تورم توجه میکنند. تمام این عوامل میزان تقاضا برای وام را تحت تاثیر قرار میدهند. بانکها وضعیت بازار محلی را نیز برای تعیین نرخ سود مورد ملاحظه قرار میدهند. در بازارهای کوچکتر ممکن است به علت رقابت کمتر، نرخ بهره بالاتر در نظر گرفته شود، البته به صورت کلی، وامهای بازاری نقدینگی کمتری دارند و حجم آنها پایینتر است.

نهادههای مشتریان

این مورد نیز یکی از عوامل اثرگذار غیرقابل چشمپوشی است. به صورت طبیعی، بانکٰها کلانترین وامها را به معتبرترین مشتریان خود اعطا میکنند. در واقع این وامها با مناسبترین نرخ سود ارائه میشوند و بانکها انتظار بازپرداخت به موقع و کامل این وامها را از مشتریان خود دارند.

البته برای دریافت وام ممکن است موارد دیگری نیز توسط بانک مورد ملاحظه قرار گیرد. برای مثال، اینکه مشتری مورد نظر چه تعداد حساب در بانک یادشده دارد یا حجم حسابهای او به چه میزان و شرایط اعتباری او به چه صورت است و همچنین به میزان مبلغ وام درخواستی نیز توجه میشود.

مبلغ ارائهشده توسط مشتری به بانک به عنوان پیشپرداخت نیز مورد توجه است. اینکه این مبلغ چه درصدی – ۰، ۵ یا ۱۰ درصد – از کل مبلغ وام را شامل میشود هم، مورد ملاحظه قرار میگیرد. طبق مطالعات انجام شده توسط محققین علوم بانکی، هرچه میزان پیشپرداخت فرد متقاضی دریافت وام بیشتر باشد، احتمال بازپرداخت کل مبلغ وام و عدم گریز از مسئولیت توسط او بالاتر میرود.

تماس و واتس آپ اکسپرت سفارشی: ۰۷۷۳۳۴۳۳۲۱۱ – ۰۹۹۲۹۱۶۹۳۰۷

برچسب ها: سفارش ساخت ربات فارکس و ساخت ربات معامله گر بورس و ساخت ربات معاملاتی و طراحی ربات تریدر و ربات فارکس رایگان و برنامه نویسی ربات فارکس و آموزش ساخت اکسپرت فارکس و ساخت ربات معامله گر با پایتون و دانلود ربات معامله گر فارکس و خرید ربات تریدر فارکس و ربات فارکس خودکار و ربات معامله گر بورس رایگان و آموزش ساخت ربات معامله گر فارکس و دانلود ربات معامله گر بورس ایران و ربات معامله گر آلپاری و ربات فارکس برای اندروید و طراحی ربات متاتریدر و برنامه نویسی ربات متاتریدر و طراحی ربات فارکس و برنامه نویسی ربات فارکس

طول مدت وام و زمان سررسید آن نیز از موارد مهم به شمار میروند. هرچه مدت زمان وام بالاتر باشد، احتمال عدم بازپرداخت آن بیشتر خواهد بود. به همین علت، اغلب بانکها نرخ سود وامهای بلندمدت را بالاتر از نرخ سود وامهای کوتاهمدت تعیین میکنند.

رابطه نرخ بهره حقیقی و پسانداز چیست؟

در اقتصاد نظری، نرخ سود از دو روش بر پسانداز تاثیر میگذارد.

- اثر جانشینی تغییر نرخ سود

- اثر درآمدی تغییر در نرخ سود

اثر جانشینی تغییر نرخ سود

نرخ سود اندک به علت بازدهی کمتر، انگیزه برای پس انداز را کاهش میدهد. زمانی که نرخ بهره کم است، انگیزه افراد برای خرجکردن بیشتر از نگهداری پول است.

اثر درآمدی تغییر نرخ سود

نرخ سود کمتر، درآمد ناشی از نگهداری پول را کاهش میدهد. بنابراین، افراد برای گردآوری درآمد قابلتوجه، نیاز به پسانداز مبالغ بیشتری خواهند داشت. این مورد برای متقاضیان پسانداز برای دوران بازنشستگی، بسیار مهم به شمار میرود.

ممکن است انتظار داشته باشید که اثر جانشینی تغییر نرخ سود قویتر از اثر درآمدی باشد و افراد در نهایت، از پسانداز خود، با کاهش نرخ سود بکاهند اما در عمل این رابطه همیشه درست نیست.

نرخ تنزیل چیست؟

«نرخ تنزیل» (Default Rate) درصدی از تمام وامهای کلان پرداخت نشده پس از گذشت مهلت پرداخت به شمار میرود. اگر فرد دریافتکننده وام، اقساط خود را پرداخت نکند، ممکن است مجبور به پرداخت نرخ سود بالاتری برای وام دریافتشده شود که این نرخ نیز، نرخ تنزیل نامیده میشود.

برای اینکه وام تعلق گرفته به اشخاص حقیقی، تنزیلشده اعلام شود، باید مهلت مقرری از زمان عدم پرداخت اقساط آن گذشته باشد. نرخ تنزیل وام توسط بانکها همانند دیگر شاخصها مانند نرخ بیکاری، نرخ تورم، تعداد اسناد بایگانیشده اعلام ورشکستگی و بازدهی بازار سهام همگی نشاندهنده وضع کلی اقتصادی یک کشور به شمار میروند.

نرخ تنزیل تعیینشده توسط وامدهندگان معیاری برای تعیین میزان در معرض ریسک بودن از دست دادن سپردههای مالی است.

تابعیت عرضه پول از نرخ بهره

معمولاً، در الگوهای ساده اقتصادی عرضه پول مستقل و کنترل کامل آن در اختیار مسئولان بانک مرکزی در نظر گرفته میشود. با این حال، عرضه پول تا اندازهای از تغییرات نرخ بهره پیروی میکند.

با افزایش نرخ سود، هزینه نگهداری وجوه اضافی و احتیاطی افزایش مییابد. در نتیجه، بانکها نسبت ذخایر اضافی به کل سپردهها را کاهش میدهند و با این کار، ضریب فراینده پولی افزایش مییابد و در نهایت، نقدینگی بیشتر میشود.

با افزایش نرخ سود – به علت تفاوت نرخ سود و نرخ تنزیل مجدد – بانکها به گرفتن وام بیشتر از بانک مرکزی ترغیب میشوند که این امر خود عامل افزایش پایه پولی به شمار میرود.

نرخ بهره منفی چیست؟

نرخ بهره منفی مانند این است که شما به فردی پول بدهید تا به قرض گرفتن از شما ترغیب شود. در زمانهایی که بانکهای مرکزی گزینه دیگری برای اجرای سیاستهای خود در راستای تحریک اقتصاد و خروج آن از رکود ندارند، به این روش روی میآورند. برای مثال، بانک مرکزی سوئد در جولای سال ۲۰۰۹ میلادی نرخ سود سپردههای خود را به منفیِ ۰٫۲۵ درصد رساند.

سیاستگذاران پولی بیم دچار شدن اروپا به تورم منفی را داشتند، به همین علت دست به این اقدام زدند. در بحرانهای اقتصادی، افراد و کسبوکارها پول نقد خود را به امید بهبود اوضاع نزد خود نگهداری میکنند.

یکی از دلایل دیگر برای انجام این عمل کاهش دادن ارزش پولی است. در واقع، بانکهای اروپایی برای کاهش ارزش یورو دست به این عمل زدند. یورو با ارزش کمتر، تقاضا برای صادرات را افزایش خواهد داد و در حالت خوشبینانه، منجر به رونق کسبوکارها میشود.

در طی دوران رکود، نرخ بهره چه تغییری میکند؟

با ورود اقتصاد به رکود، تقاضا برای نقدینگی افزایش و عرضه اعتبار کاهش پیدا می کند، در نتیجه، نرخ بهره افزایش خواهد یافت. در ادامه به عوامل تاثیرگذار در رابطه با تغییر نرخ بهره در دوران رکود اشاره کردهایم.

عرضه و تقاضا

کسبو کارها متقاضی دریافت اعتبار هستند تا منابع مالی را برای سرمایه گذاریهای جدید و فعالیتهای فعلی خود تامین کنند. مصرفکنندگان نیز برای تامین مخارج خود به اعتبار احتیاج دارند. این هزینهها را میتوان با پساندازهای پیشین یا اعتبار جدید خلقشده توسط بانک پوشش داد.

در ابتدای پدید آمدن رکود، تقاضا برای نقدینگی افزایش مییابد. کسبو کارها برای تامین هزینههای عملیاتی خود در زمان کاهش فروش، به منابع مالی تکیه میکنند. مصرفکنندگان بیشتر از مقدار موجودی خود برای جبران کمبود اعتباری خرج میکنند. همزمان میزان عرضه با کاهش وامدهی توسط بانکها، کاهش مییابد.

بانکها این کار را برای برای جبران ضررهای بوجود آمده در اثر وامهای تنزیل شده انجام میدهند. همانند هر کالای دیگری در بازار، با افزایش تقاضا و کاهش عرضه، قیمت افزایش پیدا میکند. در نتیجه، با وقوع رکود نرخ بهره نیز افزایش مییابد.

نقش بانک مرکزی

بانک مرکزی میتواند با خرید و فروش «اوراق بدهی» (Debt Instrument) و افزایش و کاهش میزان اعتبار موجود در اقتصاد، نرخ بهره را تغییر دهد. در طی رکود، عموماً تلاش بانک مرکزی در راستای کاهش نرخ برای کاهش فشار وارده بر وامگیرندگان – مخصوصاً بانکها – و ایجاد تحرک در اقتصاد از طریق افزایش عرضه اعتبار است.

بانک مرکزی اوراق قرضه (مانند اوراق خزانه) را خریداری میکند و با انجام این کار توسط بانک مرکزی، ذخیرههای جدیدی به سیستم بانکی تزریق میشود که نقدینگی بانکها را افزایش و به صورت مستقیم نرخ بهره بین بانکی را کاهش میدهد.

این عمل موجب میشود که میزان وامگرفتن افزایش پیدا کند که باعث کاهش نرخ سود می وشد و منبع کافی را برای کسبوکار ها و افراد برای تامین مخارج آنها فراهم میکند.

در نهایت، افزایش عرضه اعتباری توسط بانک مرکزی در تقابل با نیروهای عرضه و تقاضا در بازار عمل و نرخ سود برای کسبوکارها و مشتریان در طی رکود کاهش پیدا میکند البته این اعتبار جیدید خلق شده آثار دیگری نیز خواهد داشت.

اعتبار جدید خلق شده توسط بانک مرکزی، کسب و کارها را به استفاده بیشتر از منابع در سرمایه گذاری های آنها و مشتریان را به افزایش مخارج تشویق میکند. رد بلند مدت، این خود ممکن است تورم را بوجود بیاورد یا موجب پدید آمدن رکودی دیگر شود.

بررسی تغییر نرخ بهره بر قیمت اوراق قرضه

همانطور که بیان کردیم، اوراق قرضه و نرخ سود با یکدیگر رابطه معکوسی دارند. با افزایش هزینه استقراض پول، معمولاً قیمت اوراق قرضه کاهش پیدا میکند و برعکس. در برخورد اول ممکن است درک رابطه بین قیمت اوراق قرضه و نرخ سود، دشوار به نظر برسد. در ادامه، این رابطه را بهتر بررسی میکنیم.

خریداران اوراق قرضه، مانند سایر سرمایهگذاران به دنبال کسب حداکثر سود هستند. برای فهم رابطه بین اوراق قرضه و نرخ سود باید مفهوم اوراق قرضه بدون کوپن را بهتر درک کنید. پرداخت سود این اوراق منظم نیست و ارزش آنها از تفاوت بین قیمت خرید و «ارزش اسمی» (Par Value) پرداخت شده در زمان سررسید بدست میآید. اوراق قرضه بدون کوپن نسبت به ارزش اسمی با تخفیف منتشر میشوند.

مثال اوراق قرضه بدون کوپن

برای مثال فرض کنید، اوراق قرضهای به نرخ ۹۵۰ هزار تومان معامله میشود و ارزش اسمی آن برابر ۱ میلیون تومان باشد. (ارزش اسمی در تاریخ سررسید یک ساله پرداخت میشود). نرخ بازدهی اوراق قرضه در زمان حال برابر ۵٫۲۶٪ ( ۱۰۰ × ۹۵۰ ÷ ۹۵۰ – ۱۰۰۰ ) است. به عبارتی دیگر، افرادی که ۹۵۰ هزار تومان برای این اوراق پرداخت کنند، به میزان ۵٫۲۶٪ سود دریافت میکنند و مطلوبیت آنها افزایش مییابد.

البته این رضایت به سایر عوامل موجود در بازار اوراق قرضه نیز بستگی دارد. اگر نرخ سود بانکی در حال افزایش بود و اوراق تازه منتشر شده بازدهی ۱۰ درصد داشته باشند، اوراق بدون کوپن با بازدهی ۵٫۲۶٪ گزینه سرمایهگذاری مناسبی به نظر نخواهد رسید و افراد به سرمایهگذاری در اوراق با بازدهی ۱۰ درصد خواهند پرداخت.

برای افزایش تقاضا، قیمت فعلی اوراق قرضه بدون کوپن باید تا حدی کاهش پیدا کند که بازدهی آن با نرخ سود رایج در بازار برابری داشته باشد. بدین ترتیب، قیمت اوراق قرضه بدون کوپن کاهش پیدا میکند و از ۹۵۰ هزار تومان به حدود ۹۰۹۰۹۰۰۰۰ (نهصد و نه هزار و نود تومان) میرسد. یعنی این اوراق بازدهی ۱۰ درصدی خواهد داشت.

اگر نرخ سود بانکی به ۳ درصد برسد، اوراق بدون کوپن با بازدهی ۵٫۲۶ درصد گزینه سرمایهگذاری مناسبتری به شمار خواهد رفت. بیشتر افراد به خرید این اوراق روی خواهند آورد که موجب افزایش قیمت آن میشود. قیمت اوراق قرضه تا جایی افزایش پیدا میکند که نرخ بازدهی آن به ۳ درصد برسد. در اینصورت، قیمت اوراق قرضه به صورت تقریبی معادل ۹۷۰٫۸۷ هزارتومان میشود.

تاثیر تغییر نرخ بهره بر صندوقهای سرمایه گذاری مشترک چیست؟

تغییر نرخ بهره، پیامدهای مالی متعددی بر اوراق قرضه تا وامهای بانکی خواهد داشت. صندوقهای سرمایهگذاری مشترک نیز تحت تاثیر تغییرات نرخ بهره قرار خواهند گرفت. تاثیر تغییر نرخ بهره تنها بر نرخهای وام بین بانکی نخواهد بود و بانکها هزینه افزایشیافته را به دریافتکنندگان وامهای مسکن و دارندگان کارتهای اعتباری منتقل میکنند. امکان دارد بانکها با افزایش نرخ سود بین بانکی نرخ بهره وام را افزایش دهند.

تاثیر نرخ سود بر اوراق بدهی چیست؟

«اوراق قرضه» (Bond) اوراق بدهی هستند که توسط دولتها، شهرداریها و شرکتهای سهامی برای جمعآوری مبلغ منتشر میشوند. با خرید اوراق قرضه توسط سرمایهگذار، او به ازای دریافت اصل مبلغ در تاریخی دیگر و و تضمین دریافت سودهای پرداختی سالانه به منتشرکننده اوراق وام میدهد. سودهای ماهیانه دریافتشده توسط دارندگان اوراق قرضه تا زمان سررسید آن، «کوپن» (Coupon) نام دارد.

این تاثیرپذیری از نرخ سود را میتوان در انواع دیگر داراییهای بدهی، مانند اوراق قرضه کوتاه مدت، سفته و اوراق بدهی مشارکتی مشاهده کرد. به صورت کلی، با افزایش هزینه استقراض بین بانکی اثر موجی در اقتصاد بوجود میاید و دیگر انواع روشهای استقراض را تحت تاثیر قرار میدهد.

به علت ماهیت پیچیده پورتفوی این صندوقها، بررسی تاثیر تغییر نرخ سود بر آنها میتواند کمی پیچیده باشد. بررسی تاثیر تغییر نرخ سود بر صندوقهای بدهی آسانتر به شمار میرود.

اثر ثروت و نرخ بهره

در اینجا، منظور از اثر ثروت بررسی تغییرات ثروت افراد بر مصرف مستقل از درآمد آنهاست. همانطور که بالاتر بیان کردیم، قیمت اوراق قرضه منتشر شده و سررسید نشده با نرخ بهره رابطه عکس دارد. یعنی با افزایش نرخ سود، قیمت اوراق کاهش مییابد و برعکس.

از آنجایی که در مباحث اقتصادی، اوراق قرضه دولتی انباشتهشده در دست افراد جامعه جزو ثروت کل محسوب میشود، رابطه نرخ بهره با مصرف مستقل در مباحث نظری اقتصاد منفی است.

به زبان ساده، با کاهش نرخ سود، ارزش اوراق قرضه دولتی در دست افراد – یعنی ثروت آنها – افزایش مییابد و آنها بخشی از این ثروت افزایش یافته را به مصرف بیشتر اختصاص میدهند.

نرخ سود چگونه مخارج را تحت تاثیر قرار میدهد ؟

با اعطای هر وام، امکان عدم پرداخت مبلغ توسط وامگیرنده وجود دارد. برای جبران ریسکِ وامدهندگان، پاداشی تحت عنوان نرخ سود قرار داده شده است. نرخ سود مبلغی است که وامدهندگان با اعطای وام به دریافتکنندگان وام هنگام بازپرداخت کسب میکنند و درواقع، هزینه پرداخت وام به متقاضیان دریافت آن است.

وجود نرخ سود باعث میشود که گیرندگان وام بجای پس انداز، سریع آن را خرج کنند و هرچه نرخ سودپایینتر باشد، احتمال پس انداز نکردن و خرج آن مبلغ توسط افراد افزایش مییابد.

نرخ بهره تعلق گرفته به حساب جاری چیست؟

بسیاری از بانکها به صاحبان حسابهای جاری، سود کمتری پرداخت میکنند زیرا امکان دسترسی سریع به حساب برای این مشتریان وجود دارد و میتوانند حساب را تخلیه کنند. در نتیجه، بانک باید پول نقد بیشتری را به عنوان ذخیره نزد خود داشته باشد و این سپردههای نقدی خیلی برای بانک سودآور به شمار نمیروند.

نرخ بهره تعلق گرفته به حساب پس انداز چیست؟

بانکها میتوانند برای حسابهای پس انداز سود بیشتری پرداخت کنند زیرا در این نوع حسابها امکان برداشت پول توسط مشتریان کمتر است. بانک ممکن است حتی محدودیتهایی برای برداشت از این حسابها قائل شود برای مثال اینکه برای برداشت نیاز به مطلع ساختن بانک از قبل داشته باشید. درنتیجه، این نوع حسابها برای بانکها سودآوری بیشتری به همراه دارد و بانکها میتوانند از این مبالغ به مشتریان دیگر وام بدهند.

نرخ بهره طبیعی چیست؟

نرخ طبیعی بهره، نرخی است که در آن رشد اقتصادی روند خود را طی میکند و تورم ثبات دارد. درواقع، نرخ سود طبیعی، نرخی است که درآن اقتصاد دچار تورم و یا کاهش تقاضا (رکود) نباشد. سیاست پولی نیز در جستجوی یافتن بهترین نرخ سود است که بتواند مناسبترین شرایط اقتصادی را با وجود تورم پایین و رشد بوجود بیاورد.

بعضی از اقتصاددانان نرخ سود طبیعی را «نرخ بهره خنثی» نیز مینامند. این نرخ همچنین «نرخ بهره واقعی تعادلی» (Equilibrium Real Interest Rate) یا «نرخ طبیعی ویکسل» (Wicksellian Interest Rate) نیز نامیده میشود. علت نامگذاری دوم، فعالیتهای «نات ویکسل» (Knut Wicksell)-اقتصاددان سوئدی- درباره ماهیت نرخ بهره طبیعی بوده است. ویکسل نرخ بهره طبیعی را نرخی تعریف میکند که با سطح ثابت قیمتها و داراییها سازگار باشد.

سخن پایانی

نرخ بهره، اقتصاد را با تحت تاثیر قراردادن نرخ سود سهام و اوراق قرضه، مخارج مصرفکنندگان و بنگاههای اقتصادی، تورم و رکود تغییر میدهد. در واقع، نرخ بهره میتواند بر سایر بخشهای اقتصاد تاثیر بگذارد و موجب رونق و افزایش دستمزدها شود.

بانکهای مرکزی نقش بسزایی را در تعیین نرخ بهره ایفا میکنند اما از نقش عرضه و تقاضا نیز نباید غافل شد. این که چه تعدادی از افراد متقاضی گرفتن وام هستند و چه افرادی حاضرند پول خود را در بانک قرار داده و آنرا قرض بدهند.

بانکهای مرکزی میتوانند با خرید و فروش اوراق قرضه دولتی، عرضه و تقاضا را تغییر داده و موجب افزایش یا کاهش نرخ بهره شوند. این استراتژی، یکی از بیشمار ابزارهای بانک مرکزی است که تحت عنوان سیاست پولی شناخته میشود.

تماس و واتس آپ اکسپرت سفارشی: ۰۷۷۳۳۴۳۳۲۱۱ – ۰۹۹۲۹۱۶۹۳۰۷

برچسب ها: سفارش ساخت ربات فارکس و ساخت ربات معامله گر بورس و ساخت ربات معاملاتی و طراحی ربات تریدر و ربات فارکس رایگان و برنامه نویسی ربات فارکس و آموزش ساخت اکسپرت فارکس و ساخت ربات معامله گر با پایتون و دانلود ربات معامله گر فارکس و خرید ربات تریدر فارکس و ربات فارکس خودکار و ربات معامله گر بورس رایگان و آموزش ساخت ربات معامله گر فارکس و دانلود ربات معامله گر بورس ایران و ربات معامله گر آلپاری و ربات فارکس برای اندروید و طراحی ربات متاتریدر و برنامه نویسی ربات متاتریدر و طراحی ربات فارکس و برنامه نویسی ربات فارکس