پولبک چیست ؟

«پولبک» (Pullback) یا عقبنشینی، یک توقف یا سقوط خفیف مشاهده شده در روند قیمتی صعودی یک سهام است. پولبک به کاهشقیمتهایی گفته میشود که به طور نسبی کوتاهمدت هستند. برای مثال، ممکن است به صورت متوالی اتفاق بیفتند و پس از آن، روند در جهت قبلی خود به حرکت ادامه میدهد.

در واقع وقوع پولبک موجب میشود که سرمایهگذاران کوتاه مدت از بازار خارج شوند. تحلیلگران بازار، پولبک را به صورت درصدی اعلام میکنند. برای مثال ممکن است بشنوید که پولبک ۷ درصدی قرار است رخ دهد یعنی قیمت فروش سهم ۷ درصد کاهش پیدا میکند و این بهترین زمان برای خرید آن است. برای درک بهتر تعریف پولبک در ادامه به مفاهیم مشابه اشاره میکنیم.

تماس و واتس آپ اکسپرت سفارشی: ۰۷۷۳۳۴۳۳۲۱۱ – ۰۹۹۲۹۱۶۹۳۰۷

برچسب ها: سفارش ساخت ربات فارکس و ساخت ربات معامله گر بورس و ساخت ربات معاملاتی و طراحی ربات تریدر و ربات فارکس رایگان و برنامه نویسی ربات فارکس و آموزش ساخت اکسپرت فارکس و ساخت ربات معامله گر با پایتون و دانلود ربات معامله گر فارکس و خرید ربات تریدر فارکس و ربات فارکس خودکار و ربات معامله گر بورس رایگان و آموزش ساخت ربات معامله گر فارکس و دانلود ربات معامله گر بورس ایران و ربات معامله گر آلپاری و ربات فارکس برای اندروید و طراحی ربات متاتریدر و برنامه نویسی ربات متاتریدر و طراحی ربات فارکس و برنامه نویسی ربات فارکس

پولبک شباهت زیادی به «اصلاح قیمت» (Retracement) یا بازگشت قیمت و «ایستایی» (Consolidation) دارد و عموماً با این دو اشتباه گرفته میشود. عبارت ایستایی را برای سهام یا دارایی بکار میبریم که نه روند غالب را ادامه میدهد و نه آن را معکوس میکند. ایستایی معمولاً به علت عدم تصمیمگیری سرمایهگذار بوجود میآید.

اصلاح یا بازگشت قیمت چیست؟

بازگشت قیمت که با «معکوس شدن» (Reversal) تفاوت دارد به حرکتهایی خلاف جهت روند قیمت گفته میشود که در ادامه، روند قبلی را از سر میگیرند. همانطور که ملاحظه کردید و بالاتر گفته شد، اصلاح قیمت شباهت زیادی با پولبک دارد. نمودار زیر، نشاندهنده قیمت سهام عرضه شده توسط شرکت جنرال الکتریک و روند نزولی آن است. اگرچه، نقاطی در نمودار، نشاندهنده افزایش یافتن قیمت سهام هستند. این نقاط را همان نقاط بازگشت قیمت مینامیم.

پولبک در بورس (Pull Back) چیست ؟

اصلاح قیمت به نوعی یک اندیکاتور است که از آن در تحلیل تکنیکال بهره گرفته میشود. در معکوس شدن، باید خطوط حمایتی یا مقاومتی شکسته شوند. اصلاح قیمت به تنهایی اطلاعات زیادی برای تحلیلگر ارائه نمیکند اما در ترکیب با سایر اندیکاتورها توانایی تعیین ادامه یافتن روند فعلی یا معکوس شدن آنرا دارد. توانایی تشخیص معکوس شدن قیمت از بازگشت کوتاهمدت آن برای یک معاملهگر بسیار ضروری است.

کاربرد اصلاح قیمت در بورس

تشخیص اصلاح قیمت آسان نیست زیرا میتواند به آسانی با معکوس شدن آن اشتباه گرفته شود. نمودار زیر نشاندهنده شاخص S&P 500 در سال ۲۰۱۸ میلادی است. در این نمودار یک روند صعودی را بین ماههای آپریل و اکتبر مشاهده میکنید. ۳ اصلاح قیمت قابل توجه در نمودار زیر مشاهده میشود. البته بازگشتهای کوچکتر دیگری نیز وجود دارند.

پولبک در بورس (Pull Back) چیست ؟

نکته قابل توجه این است که این اصلاح قیمتها منجر به شکستن روند صعودی نشدهاند. اگرچه، در ماه اکتبر، موردی شبیه به اصلاح قیمت مشاهده میشود اما پس از اینکه شاخص به زیر روند صعودی میرود و کاهش مییابد، معلوم میشود که معکوس شدن قیمت بوده است.

تفاوت بین اصلاح قیمت و معکوس شدن

باید توجه کنید که اصلاح قیمت یک پولبک خفیف یا کوتاهمدت است. اما نکته کلیدی این است که در آن، هیچکدام از خطوط حمایتی و مقاومتی و روندهای صعودی و نزولی شکسته نمیشوند. اگر قیمت کمتر از خط حمایتی شود یا در حین افزایش، از خط مقاومتی عبور کند، یا روند صعودی یا نزولی را زیر پا بگذارد، دیگر بازگشت قیمت محسوب نمیشود و معکوس شدن قیمت است.

مفهوم پولبک در بورس چیست ؟

مشاهده پولبک در نمودار اغلب به معنی فرصت خرید سهام با روند صعودی است. به عنوان مثال، ممکن است قیمت سهمی پس از نشر گزارشهای مثبت آن توسط شرکت عرضه کنندهاش، افزایش پیدا کند و بعد از برداشت سود توسط معاملهگران، پولبک را تجربه کند. البته هنگامی که گزارشهای سود سهام مثبت منتشر میشوند، میتوان آنرا به مثابه سیگنالی در تحلیل بنیادی نیز در نظر گرفت زیرا نشاندهنده این است که سهام روند صعودی خود را ادامه خواهد داد. اغلب پولبکها گویای حرکت قیمت یک سهم به سمت ناحیهای مانند میانگین متحرک، یا «نقطه پیوت» (Pivot Point) در نمودار است، قبل از اینکه به روند قبلی خود ادامه دهد. معاملهگران باید با دقت این نواحی را در نظر بگیرند زیرا اگر شکستی رخ دهد، سیگنال معکوس شدن را به جای پولبک دریافت میکنیم.

مثال کاربرد پولبک

پولبکها فرصتهایی برای کسب سود هستند. شما با مشاهده پولبک سهام را خریداری میکنید و سپس قیمت سهام افزایش پیدا میکند. برای مثال، ممکن است شرکت «الف» گزارش سودهای قابل توجه خود را منتشر کند. در این زمان قیمت سهام الف، افزایش ۲۰ درصدی را تجربه خواهد کرد. در روز بعد در نمودار، پولبک مشاهده میشود زیرا معاملهگران کوتاه مدت، سود خود را برداشت کردهاند. یعنی سهام خود را میفروشند تا از اختلاف بین قیمت خرید و فروش به سود دست یابند.

گزارش سوددهی شرکت عرضهکننده سهام نشاندهنده وضعیت مناسب آن است. معاملهگرانی که سهام را خریداری و نگهداری میکنند و همچنین سرمایهگذاران با مشاهده گزارش سود مثبت، جذب این سهم میشوند و این باعث میشود که در آینده نزدیک هم قیمت روند صعودی خود را ادامه دهد.

هر نمودارِ سهامی با روند صعودی ممتد شامل نمونههایی از پولبک است. با اینکه تشخیص پولبکها با توجه به روندی که قیمت طی کرده، آسان است اما امکان دارد نگهداری سهامی که در حال از دست دادن ارزش خود است برای سرمایهگذاران با دشواری همراه باشد.

پولبک در بورس (Pull Back) چیست ؟

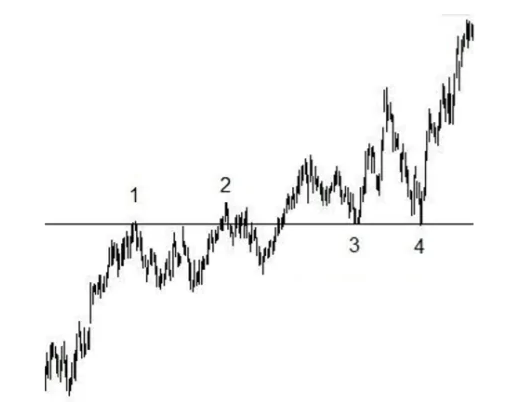

در تصویر بالا روند تغییرات ETF شاخص S&P500 را مشاهده میکنید که در حال تجربه کردن حداقل ۳ پولبک در حالت صعودی است. قبل از اینکه قیمت بیشتر افزایش پیدا کند این پولبکها تا نزدیکی میانگین متحرک ۵۰ روزه که یک سطح حمایتی وجود دارد، میروند. این پیشروی قبل از صعود قیمت به سطح بالاتر، اتفاق میافتد. شاید بهتر باشد معاملهگران برای تشخیص عقبنشینیها از چندین اندیکاتور متنوع استفاده کنند تا آنها را با معکوسشدنهای بلندمدت اشتباه نگیرند.

تفاوت بین معکوس شدن و پولبک

عقبنشینی قیمت و معکوس شدن آن برخلاف شباهتهای بسیار، تفاوتهایی نیز دارند. برای مثال، پولبک موقتی و معکوس شدن قیمت، بلندمدت است. در ادامه به روشهایی برای تشخیص دادن پولبک از معکوس شدن اشاره میکنیم.

به صورت کلی معاملهگران از «کانال پوششی» (Envelop Channel) در تحلیلهای خود استفاده میکنند، کانالهای پوششی خطوط مقاومتی و حمایتی شناور در اطراف قیمت یک سهام بوجود میآورند. این خطوط یکی از محتملترین نواحی در نمودار هستند که ممکن است قیمت سهم در آنها معکوس شدن را تجربه کند. اگرچه، تمام سهمها در این نقاط معکوس نمیشوند در نتیجه باید به حرکت قیمت در اطراف این خطوط توجه کنیم.

روش تشخیص پولبک از معکوس شدن

بیشتر معکوس شدنها همراه با تغییری در جنبههای بنیادی سهم است که باعث میشوند بازار دوباره ارزش این سهام را بررسی کند. برای مثال، امکان دارد شرکتی گزارش سود اندک خود را منتشر کند، این باعث میشود که سرمایهگذاران مجدداً به محاسبه «ارزش خالص فعلی» (Net Present Value) آن سهام بپردازند.

به صورت مشابه، ممکن است یک شرکت گزارشی از توافقنامهای نه چندان رضایت بخش ارائه دهد یا شرکت رقیب محصولات جدیدی را به بازار عرضه کند. تغییراتی از این جنس که تاثیرات بلندمدتی بر شرکت عرضه کننده سهام میگذارند، با اینکه در جایی خارج از نمودار رخ میدهند، باعث معکوس شدن روند قیمتی سهام آن میشوند.

معکوس شدن قیمت در ابتدای امر شبیه به عقبنشینی آن به نظر میرسد. به همین دلیل هنگامی که یک پولبک ادامه دارد و ممکن است به معکوس شدن قیمت تبدیل شود، تحلیلگران از میانگین متحرک، خطوط روند و پرچم استفاده میکنند تا تشخیص آسانتر شود.

اصلاح قیمت چیست؟

در سرمایهگذاری، «اصلاح قیمت» (Correction) کاهش ده درصدی یا بیشتر در قیمت یک سهام نسبت به آخرین قله مشاهده شده در نمودار است. اصلاح قیمت میتواند برای داراییهای سرمایهای حقیقی، انواع اوراق بهادار و حتی شاخصهای بازارهای بورس و فرابورس نیز رخ دهد. این داراییها ممکن است برای مدتزمان کوتاه یا دورههای بلند مدت (روزها، هفتهها، ماهها یا دورههای طولانیتر) در حالت اصلاح قیمتی باشند. اگرچه به صورت معمول، اصلاح قیمت در بازار کوتاهمدت است و ممکن است به اندازه ۳ تا ۴ ماه به طول انجامد.

دلایل زیادی ممکن است منجر به بوجود آمدن اصلاح قیمت شوند. تغییرات اقتصادی در سطح کلان کشور تا مشکلات داخلی در برنامهریزی مدیریتی شرکت عرضه کننده سهام از جمله این عوامل به شمار می آیند. دلایل بوجود آمدن اصلاح قیمتی به اندازه تعداد سهمها، بازارها و شاخصهای تحت تاثیر آنها متنوع هستند.

اصلاح قیمت چگونه عمل می کند؟

طبق گزارش «CNBC» در سال ۲۰۱۸ میلادی، میانگین اصلاح قیمت رخ داده برای شاخص S&P 500 چهار ماه به طول انجامید و پیش از اینکه به حالت قبلی بازگردد، قیمتها به اندازه ۱۳ درصد کاهش پیدا کرند. اگرچه، قابل درک است که چرا معاملهگر حقیقی یا سرمایهگذار مبتدی امکان دارد با مشاهده کاهش ارزش ده درصدی یا بیشتر و تاثیر آن بر سبد سهام خود در طی اصلاح قیمت نگران شود زیرا آنها ظهور اصلاح قیمتی را پیشبینی نمیکردند و نمیدانند که تا چه زمانی ادامه خواهد داشت.

در بلندمدت، برای بیشتر سرمایهگذاران، اصلاح قیمت یک دستانداز در جاده دستیابی به سمت پساندازهای دوران بازنشستگی است. به عقیده «جیمز چن» (James Chen)، معاملهگر و نویسنده کتابهای معاملاتی پرفروش، هیچکس نمیتواند معین کند که چه زمانی اصلاح قیمت شروع میشود، چه زمانی پایان مییابد و تا زمان پایان، تا چه حد قیمتها کاهش مییابند. با اینکه ممکن است اصلاح قیمت در کوتاهمدت آسیبرسان به نظر برسد، قیمت داراییهایی که بیش از حد ارزشگذاری شدهاند را تنظیم و برای متقاضیان، فرصتهای خرید فراهم میکند.

تروبک چیست ؟

«تروبک» (Throwback) ساختاری شبیه به پولبک دارد اما برعکس آن است. زمانی که روند قیمت اقدام به شکستن خط مقاومتی کند، میتوانیم بگوییم که شاهد یک تروبک بودهایم. تروبک نشان میدهد که میزان افزایش قیمت سهم بیشتر از خط مقاومتی تعیین شده برای آن است. البته قیمت پس از مدتی به خط مقاومت باز میگردد.

الگوهای تروبک در خطوط حمایتی

معاملهگران ممکن است از کانالهای پوششی متفاوتی برای بوجود آوردن خطوط حمایتی و مقاومتی استفاده کنند. باندهای بولینگر، یکی از رایج ترین این کانالهاست که یک خط مقاومتی به اندازه دو انحراف معیار بالاتر از میانگین متحرک رسم میکند. زمانی که قیمت یک سهم به حد مقاومتی خود میرسد، ممکن است معکوس شود یا خط مقاومتی را به سمت جلو حرکت دهد.

اگر روند قیمتی یک سهام، خط مقاومتی را بشکند، این احتمال میرود که در نقطهای به آن برگردد. تروبک ممکن است به نحوی اصلاح قیمتی باشد که در ادامه به خط مقاومت باز خواهد گشت. اگرچه در بسیاری از مواقع، در ادامه تروبک شاهد صعود بیشتر قیمت هستیم.

برگشتن به سطحی که روند در آن شکسته شده است، امکان دارد هشداردهنده باشد و این ترس را در معاملهگر ایجاد کند که دست به عملی متفاوت بزند، یعنی سهمی که فروخته را دوباره خریداری کند یا سهمی را که در انتظار بالا رفتن قیمتش بوده، بفروشد. به علت ترس، بسیاری از تحلیلگران فکر میکنند که الگوی شناسایی شده توسط آنها نادرست است. این بازآزمایی سطوح شکست خیلی هم ناراحت کننده نیست و به صورت تقریبی رایج است. بعد از اینکه خط روند از خط مقاومت باز میگردد حتی میتواند اطمینان ما را به عنوان معاملهگر به الگوی انتخاب شده و جهت جدید آن افزایش دهد.

پولبک مفاهیم یکسانی همچون تروبک دارد با این فرض که در خط حمایتی اتفاق میافتد. در یک الگوی پولبک، روند قیمت خط حمایتی خود را میشکند و سپس مجدداً به آن بر میگردد. پولبک ممکن است در ادامه به حرکت خود در بالای خط حمایتی ادامه دهد و دوباره تکرار شود. به صورت کلی، هم پولبک و هم تروبک نشاندهنده عرضه و تقاضای جدید در حال شکلگیری در بازار هستند که نوسانات بیشتری را در حرکت قیمت به سمت شکست سطوح ایجاد میکنند.

انواع پولبک

پولبک بازار یا پرایساکشن، زمانی اتفاق میافتد که قیمت به اندازه حداقل یک شمعدانی در خلاف «جهت روند غالب» (Dominant Trend Direction) حرکت کند. پولبک حرکت موقتی قیمت بر خلاف جهت روند است اما همانطور که قبلاً گفتیم، قیمت در نهایت به روند قبلی باز میگردد. پولبکها را ممکن است بازگشت قیمت یا اصلاح آن نیز نامگذاری کنند. مهم نیست آن را چه خطاب کنید تا زمانی که آگاه باشید این حرکتِ خلاف جهت روند، موقتی است و به روند اصلی بازار باز میگردد. عقبنشینی این کار را به وسیله شکست سطح قیمت اخیر انجام خواهد داد. اگر این اتفاق نیفتد، پولبک شناسایی شده توسط شما میتواند معکوس شدن یا ایستایی قیمت باشد.

پولبک در بورس (Pull Back) چیست ؟

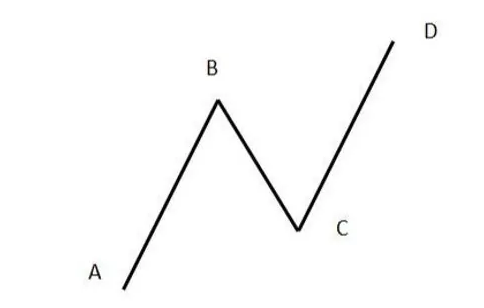

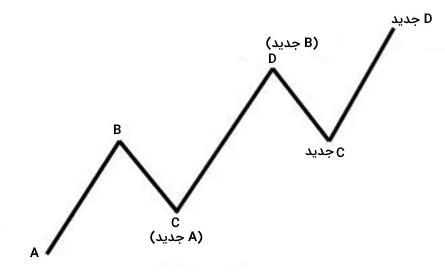

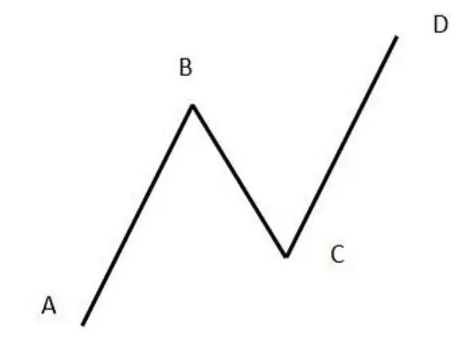

در اینجا از الگوی ABCD برای شرح جزئیات پولبکهای ساده استفاده میکنیم زیرا نمونه مناسبی برای نمایش آن است. باید بدانید که یک پولبک ساده همیشه از ۳ پایه تشکیل شده است. در واقع، هر پایه نشاندهنده مسیر طی شده توسط قیمت در هر حرکت به شمار می رود.

در اینجا فرض میکنیم که پولبک ساده ۳ پایه دارد. معاملهگران دیگر ممکن است از عناوین متفاوتی استفاده کنند. همانطور که در تصویر بالا مشاهده میکنید، در یک روند صعودی، AB همیشه اولین پایه نشاندهنده حرکت قیمت در جهت روند غالب است. در ادامه شاهد پایه دوم یا BC هستیم و این ساختار زمانی کامل میشود که پایه انتهایی یا CD در نقطهای بالاتر از B قرار بگیرد.

جهت شفافیت بیشتر باید بیان شود که قسمت اصلی یک پولبک را پایه BC تشکیل میدهد. اگرچه برای اینکه تعریف کامل باشد باید بیان کنیم که پولبک یا همان BC باید بین پایههای A و B قرار بگیرد و همچنین باید شامل پایه CD باشد و در پایه CD نقطه D بالاتر از B قرار گیرد، در غیر اینصورت پولبک درستی تشکیل نمیشود.

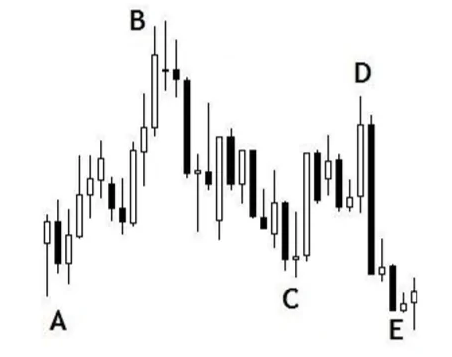

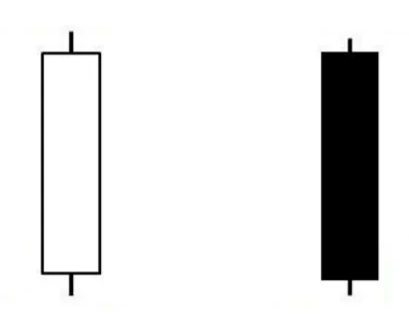

پولبک تک یا چند شمعی

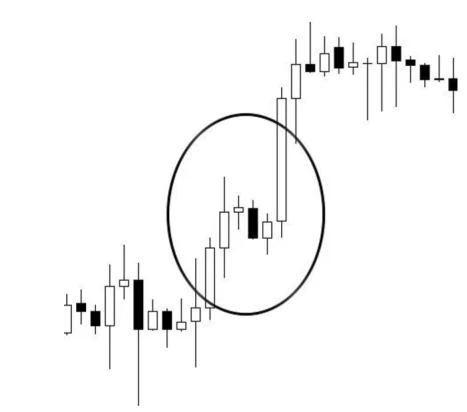

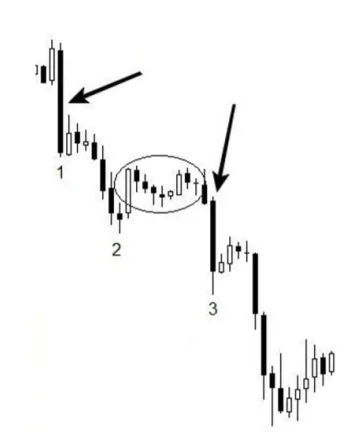

در نمودار پایین مثالی از پولبک تکشمعی را مشاهده میکنید. این تصویر نشان میدهد که چگونه میتوانیم در نمودار قیمتی خود شاهد پولبک کوتاه و سریع باشیم. طبق تعریف، برای شکلگیری پولبک، قیمت سهم باید به اندازه حداقل یک کندلاستیک در خلاف جهت روند غالب حرکت کند. در این مثال، شمعدانیهای خط روند (که قبل از تک شمعدانی سیاه در دایره قرار گرفتهاند) نشاندهنده پایه AB و پایه BC همان شمعدانی تیره است.

پولبک در بورس (Pull Back) چیست ؟

کندلاستیک روند بعدی که بالاتر از شمعدانی سیاه قرار گرفته، پایه CD را نشان میدهد. از جهت اینکه این ساختار شامل تمام اجزای پولبک است آن را معتبر به شمار میآوریم حتی با در نظر گرفتن اینکه الگوی ABCD مشاهده شده چندان واضح نیست. در این مثال کل پولبک ABCD میتواند به تنهایی یک پایه محسوب شود زیرا هر ۳ پایه بسیار کوچک هستند.

پولبک در بورس (Pull Back) چیست ؟

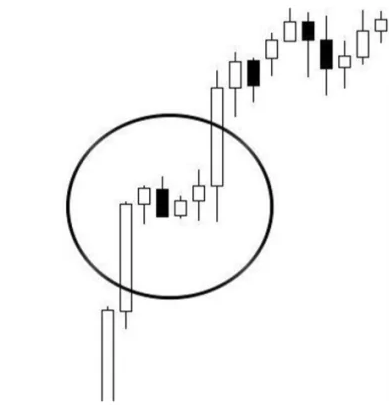

نمودار بالا، نشاندهنده یک شمعدانی با چند پولبک است و قبل از بازگشت به روند قبلی، تعدادی شمع تیره در آن مشاهده میشود. در ادامه شرح میدهیم که چگونه یک پولبک میتواند سطحی یا عمیق باشد. توجه داشته باشید که عمق و سرعت پولبکها مستقل از یکدیگر هستند. این موارد اغلب تحت تاثیر عوامل کنترلکننده بازار در همان برهه معین از زمان قرار میگیرند.

علاوه بر این، مشاهده پولبکها در بازار مالی پدیده عجیبی به شمار نمیرود. اگرچه در صورتی که معاملهگر با پولبک آشنا نباشد، عقبنشینی فرقی با سایر الگوهای قیمتی موجود در نمودار نخواهد داشت. برای اینکه قیمت در چرخه قرار بگیرد، وقوع پولبک الزامی است. قیمت برای اینکه به جلو پیشروی کند نیاز به کمی عقبنشینی دارد و تکرار پیشروی به جلو و عقبنشینی، چرخه قیمت را تشکیل میدهد. زمانی که بازار نقدینگی دارد، قیمتها در تمام شرایط بازار و در هر چارچوب زمانی و جهتی در چرخه قرار دارند یعنی میتوانید پولبک را در هر شرایط بازار، چارچوب زمانی و جهتی مشاهده کنید. با تشخیص انواع متفاوت پولبکها میتوانید معاملاتی را انجام دهید که احتمال موفقیت در آنها بالاتر است. در اینجا پولبکها را در دو نوع ساده و پیچیده تقسیمبندی و بررسی میکنیم.

پولبک های ساده

پولبک ساده به شکل الگوی ABCD ظاهر میشود. بنابراین آنها را میتوان به صورت سادهتری در نمودار تشخیص داد در حالیکه ممکن است به مدت زمان بیشتری نیاز باشد که پولبک پیچیدهتری شکل بگیرد.

با اینحال، پولبکهای ساده میتوانند سادگی خود را حفظ کنند یا به پولبک پیچیدهتری تبدیل شوند. چون نمیدانیم که این اتفاق در چه زمانی رخ می دهد مهم است که ریسک و پول خود را به صورت عاقلانه مدیریت کنیم.

اگر متوجه شدید که مدت زمان زیادی است که در جستجوی پولبک هستید، احتمالاً به علت پیچیدگی آنهاست یا اینکه در کل پولبکی وجود ندارد. در صورت بروز هر کدام از موارد بالا، باید آن را نادیده بگیرید و به جستجوی فرصتهای معاملاتی دیگری بپردازید. در ادامه به شماری از پولبکهای ساده دیگر اشاره میکنیم.

پولبک عمیق

پولبک عمیق«پولبک عمیق» (Deep Pullback) یکی از آسانترین الگوهای قیمتی برای شناسایی است. در ادامه ویژگیهای پولبک عمیق را بررسی میکنیم. در یک پولبک عمیق، قیمت به صورت قابل توجهی در خلاف جهت روند غالب قرار میگیرد. این یک نکته کلیدی برای شناسایی آن است. پولبک عمیق میتواند به سرعت یا به کندی رخ دهد.

به عبارتی دیگر میتوانیم پولبکهایی عمیق اما سریع را مشاهده کنیم. پولبک عمیق عموماً از چندین کندلاستیک تیره (در نمودار سیاه و سفید) پشت سر هم همراه با یک یا دو کندلاستیک بلندتر از بقیه، تشکیل شده است. اگرچه، نکته مهم، مسافت طی شده و نه نوع شمعدانی به شمار میرود.

پولبک در بورس (Pull Back) چیست ؟

بررسی پرایساکشن در نمودار بالا نشاندهنده این است که در یک پولبک عمیق، خرسها میخواهند غلبه خود را در بازار نشان دهند. با اینحال آنها درک نمیکنند که گاوها همچنان قدرتمندند و گاوها دقیقا زمانی به بازار برمیگردند که خرسها در حال کسب اطمینان هستند.

پولبک کم عمق

تصویر زیر نشاندهنده «پولبک کمعمق» (Shallow Pullback) است.در ادامه تعدادی از خصوصیات پولبک سطحی یا کمعمق را میشماریم. این پولبک به میزان کمی در خلاف جهت روند غالب حرکت میکند و از این مورد میتوان برای تشخیص آن در نمودار استفاده کرد. این نوع از عقبنشینی قیمت میتواند شکلگیری کُند یا سریعی داشته باشد. البته اگر مشخص شود که در بازه قیمتی خاصی فعالیت میکند، این پولبک میتواند حتی نوسانات اندکی داشته باشد.

پولبک در بورس (Pull Back) چیست ؟

این پولبک در واقع پولبک ترکیبی از «شمعهای دوجی» (Doji Candlesticks) (شمعهایی که قیمت باز و بسته شدن آنها تقریباً برابر است) و با بدنه کوتاه به شمار میرود. در زمانهایی ممکن است شما شمعهایی با سایه بلند نیز مشاهده کنید. البته در اینجا نوع شمعها خیلی مهم نیست و تاکید بر حرکت آنهاست.

پولبک سطحی نشاندهده این است که بازار تکجهته است. با توجه به پرایساکشن در نمودار بالا متوجه میشویم که خرسها تنها موفق شدهاند تا قیمت را کمی به نفع خود، تغییر دهند و گاوها دوباره بازار را به دست گرفتهاند. بنابراین انتظار میرود که بعد از این، قیمت به اندازه نسبتاً زیادی حرکت کند.

پولبک سریع

«پولبک سریع» (Sharp Pullback) سرعت زیادی دارد و از این ویژگی برای تشخیص آن استفاده میشود.

با اینکه پولبک سریع به صورت عمومی از یک یا دو شمعدانی تشکیل شده است اما با وجود چندین کندلاستیک هم قابل مشاهده است. در این هنگام یک حرکت واضح مخالف روند در زمان نسبی کوتاهی رخ میدهد. پولبک سریع میتواند به عنوان پولبک عمیق هم تعبیر شود. ممکن است در موقعیتهایی پولبکهای سریعی پیدا کنید که تقریباً کمعمق هستند. در هر صورت، بازار را با دقت تحت نظر قرار دهید.

پولبک در بورس (Pull Back) چیست ؟

پرایساکشن نمودار بالا در ابتدا نشاندهنده پتانسیل فروش است. با چنین روند خرسی قوی، فروشندگان امید داشتند که بتوانند فروشندگان بیشتری را در بازار جذب کنند اما در انتها متوجه شدند که قدرت هنوز دست خریداران است و این تلاش خیلی نتیجهبخش نبود.

پولبک مسطح

در تصویر زیر نمونهای از عقبنشینی قیمت به صورت مسطح را مشاهده میکنید. «پولبک مسطح» (Flat Pullback) در واقع پولبک کمعمق نیز هست. این پولبک شدیدتر از پولبک کمعمقی است که عموماً با آن آشنایی دارید زیرا بازار در بازهای کراندار فعالیت میکند و حرکات انجام شده در خلاف جهت روند غالب، اندک هستند. پولبک مسطح نشاندهنده بازاری به شدت قوی است.

پولبک در بورس (Pull Back) چیست ؟

طبق پرایساکشنی که در تصویر بالا مشاهده میکنید، به علت اینکه امکان بازگشت قیمت بسیار کم است، خریداران اغلب قادر نیستند موقعیت مناسبی را برای خرید سهم در نمودار بیایند. بسیاری از معاملهگران منتظر مشاهده معکوس شدن قیمت به صورت جزئی بودند که برای آنها این اطمینان را ایجاد کند که قیمت در حال اصلاح خود است. متاسفانه با توجه با اینکه سهامداران با سرمایه کلان بازار را کنترل میکنند، بدون اینکه تحلیلگران متوجه شوند، قیمت به روند صعودی خود ادامه میدهد.

پولبک های پیچیده

در این قسمت میخواهیم ابزارهایی برای جهتیابی در بازار را ارائه و همچنین بیان کنیم که چگونه به محض مشاهده پولبک پیچیده از بازار خارج شوید. «پولبک پیچیده» زمانی رخ میدهد که قیمت وارد فاز «ثابتشدن» (Consolidating) یا ایستایی میشود. در این زمان قیمت برای مدتی ثابت میماند و سپس به «DTD» باز میگردد. هیچکس اطلاع ندارد که قیمت پیش از اینکه حرکت کند، تا چه زمانی در این حالت باقی میماند.

قبل از اینکه به بررسی پولبکهای پیچیده بپردازیم باید یادآوری شود که پولبکهای ساده، الگوهای قیمتی سودآورتری هستند زیرا شما یا آنها را در نمودار مشاهده میکنید یا خیر.

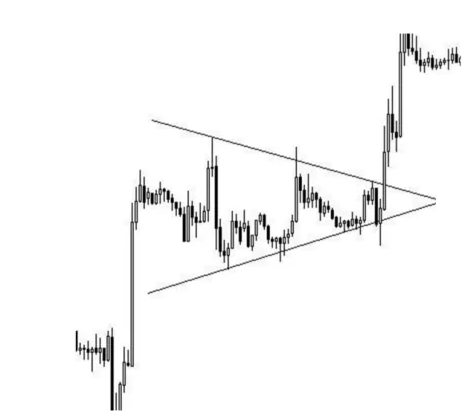

پولبک کنج صعودی یا نزولی

در دو تصویر بالا به ترتیب پولبک کنج صعودی و کنج نزولی را مشاهده میکنید. در هردوی این تصاویر خط بالا که با پیکان مشخص شده، سطح مقاومتی و خط پایین، سطح حمایتی است. زمانی یک کنج صعودی داریم که پولبک پرایساکشن در یک روند نزولی در حال لبریز شدن به سمت بالا باشد. در همین زمان، هرچه قیمت بیشتر در خلاف جهت روند غالب حرکت میکند، بازه قیمتی پولبک محدودتر میشود.

پولبک در بورس (Pull Back) چیست ؟

زمانی که قیمت عقبنشینی میکند میتوانید خطوط مقاومت بالاتر و حمایت پایینتر را مشاهده کنید که قیمتها در بین آنها قرار گرفتهاند. هرچه پرایساکشن محدودتر میشود، این دو خط بیشتر با یکدیگر ادغام میشوند.

در واقع، باریک شدن کنج، نشاندهنده بیسرانجامی در بازار است. زمانی که معاملهگران این اتفاق را مشاهده میکنند، ممکن است از بازار خارج شوند. درواقع این مورد به یک پیشبینی به وقوع پیوسته تبدیل میشود و کنج در ادامه باریکتر نیز خواهد شد. سپس مانند فنر فشرده، قیمت تا حدی تحت فشار قرار میگیرد که چارهای جز شتابگیری ناگهانی نخواهد داشت. در یک کنج صعودی، پولبک زمانی خاتمه پیدا میکند که قیمت از خط حمایتی پایینی نیز کمتر شود و عکس این موضوع هم برای کنج نزولی صادق است. تمام موارد گفته شده در جهت مخالف برای کنج نزولی صدق میکنند.

پولبک در بورس (Pull Back) چیست ؟

پولبک پرچمی صعودی یا نزولی

پرچم صعودی یا نزولی، شباهت زیادی به کنج نزولی و صعودی دارد با این تفاوت که بازه قیمتی در پولبک پرچمی ثابت باقی میماند. به عبارتی دیگر، خط مقاومتی بالاتر و خط حمایتی پایینتر به صورت موازی قرار گرفتهاند و کانال قیمتی کوچکی را بوجود میآورند. درست مانند کنج صعودی/نزولی، زمانی که قیمت از کانال، در جهت روند غالب خارج شود، پولبک نیز خاتمه مییابد.

پولبک در بورس (Pull Back) چیست ؟

البته از آنجایی که برخلاف کنج، قیمتها با یکدیگر ادغام نمیشوند، خروج از کانال شبیه به پریدن فنر نخواهد بود. در نتیجه، ممکن است تشخیص نقطه تغییر قیمت با دشواری همراه باشد. در مواقعی، قیمت در یک جهت جدید (برخلاف جهت روند غالب) شروع به حرکت میکند و بجای عقبنشینی با معکوس شدن قیمت مواجه میشویم.

پولبک در بورس (Pull Back) چیست ؟

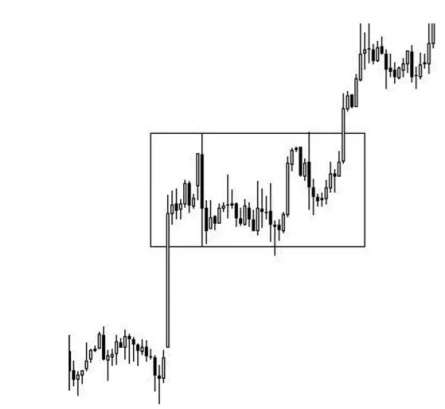

پولبکهای مستطیلی یا کنارهای

در پولبک مستطیلی، شاهد حرکت قیمت به صورت کنارهای هستیم و میتوان آن را به صورت جعبهای مستطیلی نشان داد که سقف و کف جعبه به ترتیب با استفاده از خطوط مقاومتی و حمایتی افقی ترسیم شدهاند.

پولبک در بورس (Pull Back) چیست ؟

به خاطر داشته باشید که نیاز داریم قیمت در حداقل دو نقطه با سقف و کف جعبه مماس شود تا آنها را به عنوان محدوده مستطیل برگزینیم. اگر این مورد مشاهده نشود، ممکن است پولبک پرچم یا کنج را با پولبک مستطیلی اشتباه گرفته باشیم. میتوان گفت که پولبک کنارهای تا حدودی همان پولبک مسطح است اما از پرایساکشنهای بیشتری تشکیل شده است.

تماس و واتس آپ اکسپرت سفارشی: ۰۷۷۳۳۴۳۳۲۱۱ – ۰۹۹۲۹۱۶۹۳۰۷

برچسب ها: سفارش ساخت ربات فارکس و ساخت ربات معامله گر بورس و ساخت ربات معاملاتی و طراحی ربات تریدر و ربات فارکس رایگان و برنامه نویسی ربات فارکس و آموزش ساخت اکسپرت فارکس و ساخت ربات معامله گر با پایتون و دانلود ربات معامله گر فارکس و خرید ربات تریدر فارکس و ربات فارکس خودکار و ربات معامله گر بورس رایگان و آموزش ساخت ربات معامله گر فارکس و دانلود ربات معامله گر بورس ایران و ربات معامله گر آلپاری و ربات فارکس برای اندروید و طراحی ربات متاتریدر و برنامه نویسی ربات متاتریدر و طراحی ربات فارکس و برنامه نویسی ربات فارکس

پولبک دوقلهای یا دو درهای

در ادامه به بررسی خصوصیات پولبک دو درهای میپردازیم.

پولبک در بورس (Pull Back) چیست ؟

«پولبک دو درهای» (Double Bottom Pullback) زمانی تشکیل میشود که قیمت پیش از اینکه به حرکت در جهت روند غالب ادامه دهد، دو بار به سطح یکسانی باز گردد. در یک روند صعودی، این اتفاق زمانی میافتد که قیمت در دو نقطه با خط حمایتی افقی تماس پیدا کند قبل از اینکه به حرکت در جهت روند اصلی ادامه دهد. با اینکه الگوی دو درهای به عنوان الگوی معکوس شدن شناخته میشود، ممکن است در پولبکهای «ادامه روند» (Trend Continuation) هم آنها را مشاهده کنیم. یعنی الزاماً مشاهده آنها همیشه به معنی معکوس شدن روند نیست.

همانطور که در نمودار بالا مشخص است، فروشندگان اقدام به فروش کردهاند اما خریداران کنترل بازار را به عهده گرفتهاند و یک پولبک کمعمق تشکیل داده اند (در دایره سمت چپ). سپس، فروشندگان مجدداً تلاش کردهاند که قیمت را پایینتر ببرند. با اینکه در ابتدا آنها موفق بنظر میرسیدند، خریداران در قیمتی نزدیک به تلاش اول برای شکست، مداخله کردند. در این زمان، خریداران جدیت زیادی داشتند و از آن پس، آنها مسئولیت و کنترل بازار را به عهده گرفتند. تمام موارد بیان شده برای پولبک دو قلهای نیز به صورت مخالف صدق میکنند.

پولبک مثلثهای صعودی و نزولی

در ادامه به بررسی ویژگیهای پولبکهای مثلث صعودی و نزولی میپردازیم. همانطور که در تصویر پولبک مثلث صعودی مشاهده میکنید این عقبنشینی زمانی شکل میگیرد که خط مقاومتی افقی تقریباً قوی داشته باشیم که از افزایش بیشتر قیمت جلوگیری کند. به محض برخورد با این خط، قیمت سقوط میکند. البته با هر برخورد میزان سقوط ضعیفتر میشود.

پولبک در بورس (Pull Back) چیست ؟

مثلثهای صعودی/نزولی از جذابترین الگوهای معاملاتی به شمار میروند. در این الگوها، از آنجایی که قیمت تنها در جهت روند غالب حرکت میکند، کرانهها بازآزمایی نمیشوند. اگرچه مشکل (مانند اغلب پولبکهای پیچیده) این است که آنها تا زمانی که اتفاق نیفتند، انتظار مشاهدهشان را در بازار ندارید. در مواقعی امکان دارد در مثلث، شکست سطوح رخ دهد و قیمت خلاف جهت روند غالب حرکت کند. در نتیجه، عقبنشینی که مشاهده کردهایم به معکوس شدن قیمت تبدیل میشود.

پولبک در بورس (Pull Back) چیست ؟

بنابراین در مقایسه، پس از هربار سقوط، قیمت به اندازه قبل کاهش نمییابد و مانند پولبک کنج، قیمت در نهایت همگرا میشود. طبق دیدگاه روانشناسی در بازار، این اتفاق نشاندهنده این است که در قیمت معینی سفارش فروش زیادی وجود داشته (مکانی که خط حمایت افقی قرار گرفته) است. هربار که خریداران به قیمت فشار میآورند تا به آن نقطه برسد، قیمت سقوط میکند. این اتفاق تا زمان تمام شدن سفارشات ادامه دارد و زمانی که دیگر خریداری وجود نداشت، قیمت بالاتر میرود. موارد بیان شده به صورت متضاد برای پولبک مثلث نزولی نیز صدق میکنند.

پولبک آویز

در تصویر زیر میتوانید نمونهای از «پولبک آویز» (Pennant Pullback) را مشاهده کنید. در ادامه ویژگیهای پولبک آویز را بررسی میکنیم. پولبک آویز به یک مثلث متقارن شباهت دارد. همانطور که در تصویر زیر مشخص است این ساختار، یک خط مقاومتی و حمایتی شیبدار دارد و این خطوط در نهایت همگرا میشوند و یک مثلث را تشکیل میدهند. درست همانند پولبک کنج، خریداران و فروشندگان در حالت رسیدن به ایستایی هستند و این موجب میشود که قیمت به سمت نقطه تعادلی حرکت کند.

پولبک در بورس (Pull Back) چیست ؟

پولبک آویزمعمولاً، پس از بروز این اتفاق، قبل از اینکه قیمت تصمیم به شکستن مثلث کند، شروع به حرکت میکند. ممکن است نگاهکردن به الگوهای آویز به صورت نظری جالب به شمار رود اما در عمل تشخیص زمان از سر گرفتن حرکت در جهت روند غالب، دشوار است. همانند دیگر مثلثها عجیب نیست که این عقبنشینی در نهایت به معکوس شدن تبدیل شود.

پولبک کنج پهن شونده

در ادامه، ویژگیهای پولبک کنج پهن شونده را بررسی میکنیم. در تصویر پایین پولبک «کنج پهن شونده» (Widening Wedge) را مشاهده میکنید. این عقبنشینی زمانی رخ میدهد که خط مقاومت بالایی و خط حمایت پایینی واگرا شوند. هنگامی که به نظر میرسد یک پولبک ساده احتمالی در حال شکلگیری است قیمت در هردو جهت شدیداً نوسان میکند.

پولبک در بورس (Pull Back) چیست ؟

در این زمان، فروشندگان و خریداران به جنگ با یکدیگر میپردازند. این عقبنشینی برخلاف پولبکهای قبلیِ ختمشونده به همگرایی است که در آنها خریداران و فروشندگان منتظر تائید بیشتر میماندند. اینجا به مانند یک مسابقه طنابکشی، خریداران باعث میشوند که قیمت بالاتر رود اما فروشندگان قویتر تا قیمت به نقطه بالایی میرسد، بازار را به دست میگیرند.

خریداران تا قیمت پایین میآید در صحنه حاضر میشوند و در دور بعدی قیمت را حتی بیشتر از قبل افزایش میدهند. این فرایند تا زمان روشن شدن برنده نهایی ادامه پیدا میکند. همانطور که بنظر میرسد، پولبک کنج پهن شونده یکی از پیچیدهترین عقبنشینیهای قیمت است و مکان به دام انداختن اغلب معاملهگران مبتدی به شمار میرود.

روش های تشخیص پولبک

حال که میدانید پولبک چیست و تا حدودی با ساختار آن آشنایی دارید، زمان مناسبی است که بتوانید آنرا در نمودار تشخیص دهید. بخاطر دارید که قیمت هیچگاه روی یک خط مستقیم حرکت نمیکند.

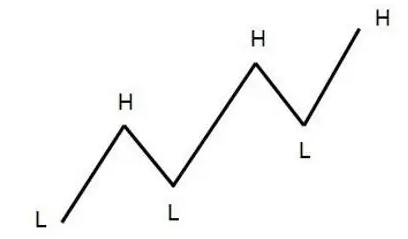

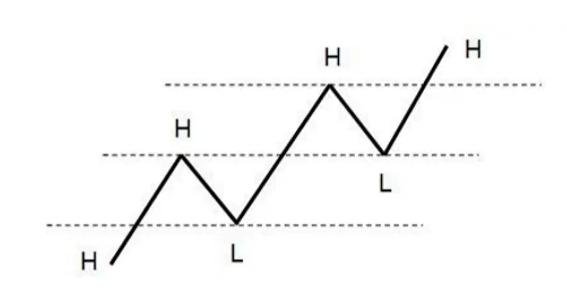

مورد مهم دیگری که باید به یاد بیاورید این است که برای افزایش قیمت، به یک سوئینگ پایین احتیاج دارید تا سوئینگ بالا شکل بگیرد و برعکس.

پولبک در بورس (Pull Back) چیست ؟

ABCD تکرار شدهبا توجه به تصویر بالا در مییابید که چگونه الگوی ABCD در جهت بالا و پایین در یک روند صعودی حرکت میکند. مشاهده کنید که چگونه از نقطه A و B در سمت چپ، پولبک پرایساکشن یک سوئینگ پایین در نقطه C بوجود میآورد که در ادامه آن یک سوئینگ بالا در نقطه D قرار دارد.

برای تشخیص یک عقبنشینی جدید، اسامی C و D را به A و B جدید تبدیل میکنیم. زمانی که چرخه تکرار میشود، پولبک جدیدی شکل میگیرد که سوئینگ پایین جدیدی را به نام B جدید و سوئینگ بالای جدیدی را به نام D جدید به وجود میآورد. همانطور که حدس زده بودید، این اتفاق تا زمانی ادامه دارد که قیمت در جهت روند غالب حرکت کند.

پولبک در بورس (Pull Back) چیست ؟

همانطور که در تصویر بالا مشاهده میکنید، برای یافتن عقبنشینیها از حروف L به معنی سوئینگ پایین و H به معنی سوئینگ بالا استفاده میکنیم.

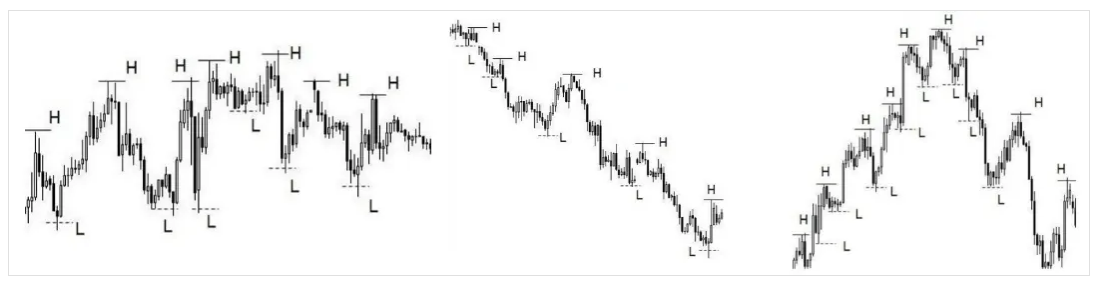

پولبک در بورس (Pull Back) چیست ؟

در ۳ نمودار بالا به ترتیب از چپ به راست شاهد سوئینگهای بالا و پایین در روند نزولی بازار، در یک بازار معکوس شده و در یک بازار کراندار هستید. در این تصاویر، نقاط بالایی و پایینی با خطوط کوتاه در هر چرخه قیمت مشخص شدهاند. در یک روند نزولی، ساختار H−L−H−L تداعی کننده یک چرخه و H نقطهای است که پولبک در آن قرار دارد. در همین حین، در یک روند صعودی، L−H−L−H نشاندهنده چرخه دیگری است و عقبنشینی قیمت در L رخ میدهد.

شفاف است که در هر چرخه قیمت، یک پولبک وجود دارد با این وجود اگر برای یافتن پولبکهای پرایساکشن مشکل دارید، کافی است نقاط H و L را روی نمودار خود قرار دهید تا بتوانید آنها را تشخیص دهید. باید دقت کنید که پولبکها و سوئینگها تا حد زیادی به یکدیگر شباهت دارند و بجای یکدیگر استفاده میشوند. بررسی پرایساکشن با استفاده از نقاط سوئینگ بالا و سوئینگ پایین، راه مناسبی برای تشخیص عقبنشینیها به شمار میرود. برای یافتن روشی که بیشتر به درد شما بخورد، هردو الگوی ABCD و سوئینگ بالا و پایین را امتحان کنید.

اندازه گیری پولبک ها

«فیبوناچی بازگشت» (Fibonacci Retracement) ابزاری قدرتمند برای تشخیص نقاط کلیدی است که پولبکها پیش از بازگشت به حرکت در جهت روند غالب، در آن نقاط پایان مییابند. البته باید در نظر داشته باشیم که پرایساکشن تحت تاثیر بازیگران بازار قرار میگیرد و عاری از خطا نیست و محدودیتهایی دارد. در نتیجه، این ابزارها را مقدس نشمارید و از آنها در حد تعادل استفاده کنید. از آن مهمتر اینکه از این ابزارها همراه با ابزارهای قبلی خود بهره بگیرید.

فیبوناچی چیست؟

اعداد فیبوناچی اولین بار توسط «لئوناردو پیسانو بوگولو» (Leonardo Pisano Bogolo)، یک ریاضیدان ایتالیایی، به دنیا معرفی شدند. در واقع او، این دنباله را کشف کرده که در آن هر عدد از مجموع دو عدد قبلی خود بدست میآید.

مثال:

…۶۱۰ ،۳۷۷ ،۲۳۳ ،۱۴۴ ،۸۹ ،۵۵ ،۳۴ ،۲۱ ،۱۳ ،۸ ،۵ ،۳ ،۲ ،۱ ،۱

همانطور که مشاهده میکنید، هنگامی که عدد N را با عدد قبلی آن یعنی N−۱ جمع میکنید به عدد بعدی در دنباله میرسید که همان N+1 است. برای مثال، ۶۱۰ از جمع ۳۷۷ و ۲۳۳ بدست میآید و ۸ مجموع دو عدد قبلی خود یعنی ۵ و ۳ است. این دنباله تا بینهایت ادامه دارد و شامل خواص ریاضی جالبی است. از دنباله فیبوناچی نسبت طلایی نیز استخراج میشود. اعداد قرارگرفته در دنباله فیبوناچی و نسبتهای استخراج شده از آن در بسیاری از پدیدههای طبیعی مشاهده میشوند. بازار مالی نیز از این قاعده مستثنی نیست.

فیبوناچی بازگشتی چیست؟

همانطور که میتوان از دنباله فیبوناچی در تحلیل تکنیکال استفاده کرد، بسیاری از معاملهگران از فیبوناچی بازگشت برای شناسایی نقاطی در نمودار بهره میگیرند که در آنها امکان معکوس شدن قیمت و حرکت در خلاف جهت روند غالب وجود دارد. این نقاط همان نواحی انتهای پولبک یا بازگشت قیمت هستند.

نسبتهای فیبوناچی استفاده شده معمولاً ۲۳٫۶٪، ۳۸٫۲٪، ۵۰٪، ۶۱٫۸٪، ۷۶٫۴٪ و ۱۰۰٪ هستند. اگرچه، ۳۸٫۲٪، ۵۰٪ و ۶۱٫۸٪ به عنوان نسبتهای کلیدی شناخته میشوند و از بقیه نسبتها کاربردیتر هستند. در نتیجه بسیاری از تحلیلگران از آنها به عنوان نسبتهای فیبوناچی بازگشتی استفاده میکنند. نسبت بازگشت فیبوناچی ۵۰٪، یک عدد فیبوناچی نیست بلکه از «نظریه داو» (Dow Theory) بدست آمده است. این نظریه بیان میکند که به صورت کلی قیمت به نصف حرکت اولیهاش بازگشت میکند. برای درک بهتر این مفاهیم به بررسی تعدادی مثال میپردازیم.

پولبک فیبوناچی ۳۸٫۲٪

همانطور که در نمودار زیر مشاهده میکنید، زمانی که نسبتهای بازگشت فیبوناچی را رسم کنید، نسبت ۳۸٫۲٪ نشان میدهد که ناحیه مناسبی برای تغییر قیمت و حرکت آن در جهت روند غالب است. از آنجایی که ۳۸٫۲٪ به صورت نسبی کمعمق است (در مقایسه با ۵۰٪ و ۶۱٫۸٪)، باید آنرا به عنوان یک عقبنشینی سطحی در نظر بگیریم. در نتیجه، این عقبنشینی حاوی خصوصیات پولبک کمعمق است که بالاتر آنها را بیان کردیم.

پولبک در بورس (Pull Back) چیست ؟

پولبک فیبوناچی ۵۰٪

این مثال به بررسی بازگشت فیبوناچی ۵۰ درصد تعلق دارد. این عدد در حد وسط (بین A و B) قرار گرفته و بسیار رایج است که قیمتها در محدوده بین ۵۰٪ و ۶۱٫۸٪ نوسان کنند. پولبک سریع نشان میدهد که قیمت قبل از متوقف شدن، به سطح ۵۰٪ نزدیک شده است.

پولبک در بورس (Pull Back) چیست ؟

پولبک فیبوناچی ۶۱٫۸٪

پولبک فیبوناچی ۶۱٫۸٪ نوعی عقبنشینی به شمار میرود که از حد میانه گذشته باشد. به عنوان مثال، معاملهگری که از فیبوناچی استفاده میکند باید بخاطر داشته باشد که ناحیه ۵۰٪ تا ۶۱٫۸٪ ناحیهای مورد توجه در بازار مالی است.

تماس و واتس آپ اکسپرت سفارشی: ۰۷۷۳۳۴۳۳۲۱۱ – ۰۹۹۲۹۱۶۹۳۰۷

برچسب ها: سفارش ساخت ربات فارکس و ساخت ربات معامله گر بورس و ساخت ربات معاملاتی و طراحی ربات تریدر و ربات فارکس رایگان و برنامه نویسی ربات فارکس و آموزش ساخت اکسپرت فارکس و ساخت ربات معامله گر با پایتون و دانلود ربات معامله گر فارکس و خرید ربات تریدر فارکس و ربات فارکس خودکار و ربات معامله گر بورس رایگان و آموزش ساخت ربات معامله گر فارکس و دانلود ربات معامله گر بورس ایران و ربات معامله گر آلپاری و ربات فارکس برای اندروید و طراحی ربات متاتریدر و برنامه نویسی ربات متاتریدر و طراحی ربات فارکس و برنامه نویسی ربات فارکس

در نمودار زیر مشاهده میکنید که قیمت کاهش پیدا کرده است و قبل از سقوط بیشتر و رسیدن به سطح ۶۱٫۸٪، سطح ۵۰٪ را میسنجد. همانطور که میدانید این غیر معمول نیست که قیمت پیش از قرار گرفتن در سطحی، آن را آزمایش کند.

پولبک در بورس (Pull Back) چیست ؟

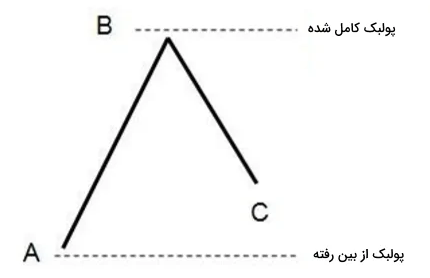

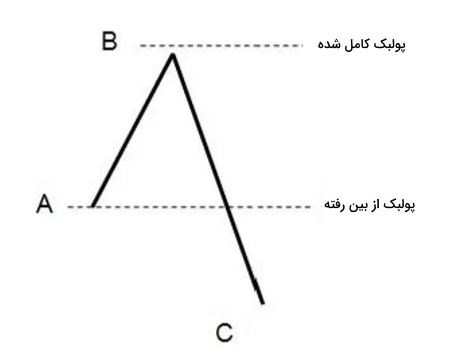

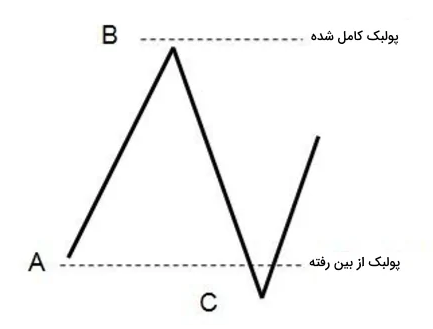

عدم تشکیل کامل پولبک

در این قسمت به صورت دقیقتری ساختار پولبک را بررسی میکنیم و شرح میدهیم که در چه زمانهایی پولبک به صورت کامل تشکیل نمیشود.

پولبک در بورس (Pull Back) چیست ؟

با استفاده از پولبک ساده قرار گرفته در روند صعودی، زمانی یک عقبنشینی داریم که قیمت قبل از اینکه به حرکت خود در جهت روند غالب (از C تا D) ادامه دهد، به صورت موقت خلاف جهت آن (از B تا C) حرکت کند.

پولبک در بورس (Pull Back) چیست ؟

همانطور که بالاتر بیان کردیم، تنها BC به پولبک اشاره میکند. اگرچه برای داشتن پولبک کامل، باید CD هم وجود داشته باشد و D به صورت واضحی بالاتر از B قرار بگیرد. از طرفی دیگر، اگر C به صورت مشخصی پایینتر از A باشد، BC دیگر به عنوان یک عقبنشینی دیده نمیشود و آن را نقطهای در نظر میگیریم که پولبک در آن از بین میرود. همانطور که در تصویر بالا مشاهده می کنید، نقطهچینی در ادامه A رسم شده است که در صورت گذر C از آن، پولبک از بین میرود. برای فهم بهتر این مطلب، به تصویر زیر دقت کنید.

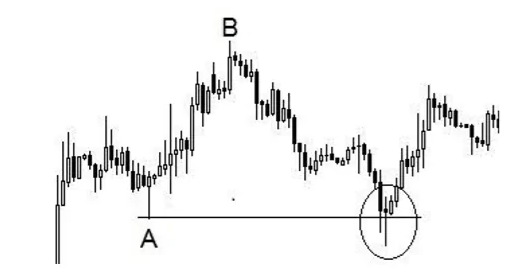

پولبک در بورس (Pull Back) چیست ؟

نمودار روزانه بالا نشاندهنده یک پولبک از بین رفته است. در صورتی که از سمت چپ نمودار به آن نگاه کنیم، حرکت پایین به سمت C (بعد از اینکه AB به سمتی بالاتر میرود) شبیه به یک پولبک ساده است. در حقیقت کندل دوجی با بدنه کوچک – شمعی که با حرف C نمایش داده شده است – یک نشانه خوب به نظر میرسد که خریداران به اندازه کافی خرید کردهاند و شمع صعودیِ قرار گرفته بعد از آن سیگنال خوبی است که گویای بازگشت خریداران به بازار است.

پولبک در بورس (Pull Back) چیست ؟

همانطور که در تصویر بالا مشاهده میکنید، وقتی C به حدی پایینتر از A میرسد، یعنی پولبک از بین رفته است. این یک الگوی قیمتی بسیار مهم برای معاملهگران روند است زیرا زمانی که یک پولبک از بین میرود، این احتمال بالاست که روند بازار به پایان رسیده باشد. البته این برخلاف برداشت بسیاری از معاملهگران مبتدی، بدین معنی نیست که روند جدیدی در جهت مخالف بازار به سرعت در حال شکلگیری باشد. وقتی یک روند پایان مییابد، به احتمال ۵۰ درصد قیمت به سمت روند جدید معکوس میشود یا در کنارهها شروع به حرکت میکند.

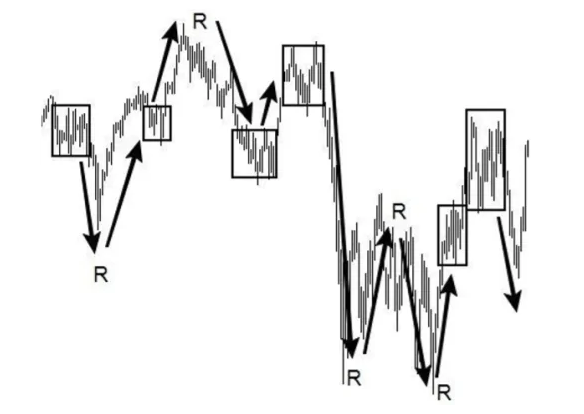

پولبک در بورس (Pull Back) چیست ؟

در تصویر بالا روند حرکت شاخص داوجونز را مشاهده میکنید که چگونه قیمت از حالتی به حالت دیگر تغییر کرده بدون اینکه ترتیب خاصی را رعایت کند. این تصویر به خوبی نشان میدهد که بازار الزاماً بعد از اتمام روندها، معکوس نمیشود. در تصویر، معکوس شدن با R مشخص شده است.

در اینجا نتایج احتمالی از بین رفتن پولبک را بررسی میکنیم:

- بازار در کنارهها حرکت میکند. بعد از آن به روند اصلی باز میگردد یا پس از آن معکوس شده و روند جدیدی را در جهت مخالف آغاز میکند.

- بازار معکوس میشود و روندی جدید در جهت مخالف آغاز میشود.

با اینکه ممکن است بازار به صورت تصادفی حرکت کند، شما باید گزینهها را محدود کنید و آماده وقوع هر کدام از آنها باشید.

پولبک از بین رفته چیست؟

حال که از اهمیت نقاط A و B در الگوی پولبک ساده ABCD آگاه شدید، به بررسی بیشتر این دو نقطه میپردازیم. همانطور که قبلاً بیان کردیم، پولبک از بین رفته نشانه خوبی برای تشخیص تغییر روند است.

ممکن است در نمودارها با پولبک از بینرفتهای مواجه شوید. این مورد را میتوانیم به خصوص در یک روند صعودی مشاهده کنیم. در این زمان قیمت، نقطهای کمتر از مقدار نقطه A را به خود میگیرد ولی نمیتواند این سقوط را ادامه دهد. به عبارتی دیگر، یک شکست جعلی در پایینتر از نقطه A اتفاق میافتد. این اتفاق عجیبی نیست زیرا A خط حمایتی افقی است.

همانطور که در تصویر زیر مشاهده میکنید، بسیار مهم است که بتوانید پایینتر از نقطه A توقف کنید تا از تغییر روند بازار اطمینان حاصل شود. اگر هیچ مجابشدگی وجود ندارد که قرار است شکستی در پایین نقطه A رخ دهد، نشاندهنده این است که برای کاهش دادن قیمت، فروشنده به تعداد کافی وجود نداشته است. خریداران از این مورد به عنوان فرصتی برای خرید با قیمت کمتر بهره میگیرند.

پولبک در بورس (Pull Back) چیست ؟

نکته کلیدی در اینجا این است که مجدداً به دنبال یافتن سرنخ در بازار باشید. یکی از روشها این است که کشف کنید کدام بازیکن در بازار در حال خرید است. بازیکنی با سهام زیاد یا بازیکنی با سهام اندک.

اگر در نمودار یک «پینبار» (Pin Bar) (کندلاستیکهایی با بدنه کوچک و سایه بزرگ) گاوی مشاهده کردید که در ادامه آن روند صعودی قرار داشت، احتمال آن زیاد است که خریداران کلان به بازار برگشته باشند. در غیر اینصورت، منتظر عدم اطمینان بیشتری باشید.

هنگامی که یک شکست واضح در بالای نقطه B رخ دهد، سرمایهگذاران باهوش پی میبرند که گاوها به بازار بازگشتهاند. این ساختار مهم است زیرا بدون این تائید، قیمت ممکن است مجدداً برای آزمایش نقطه A تلاش کند. اگر این اتفاق بیفتد، این احتمال بوجود میاید که نه فروشندگان نه خریداران دیگر قدرت را در بازار بدست نداشته و غالب نباشند.

پولبک در بورس (Pull Back) چیست ؟

در نمودار بالا قیمت به اندازه یک میخ کوچک در پایینتر از نقطه A قرار گرفت اما این قائله با کندلاستیکی با بدنه کوچک و سایه بزرگی، ختم شد. همانطور که مشاهده میکنید، بدنه این شمع کاملاً بالای نقطه A قرار دارد. تمام این پرایساکشنها نشان میدهند که چقدر احتمال این شکست اندک بوده است.

در این مثال، پس از بین رفتن پولبک ناقص، قیمت در معاملهگران اطمینان بوجود نمیآورد و در کنارهها نوسان میکند. با مشاهده کندلاستیکهای دارای سایههای بلند و بدنه کوتاه، میتوانستیم بگوییم که کدام یک از خریداران یا فروشندگان در بازار غلبه دارند. به عبارتی دیگر، وقتی که پولبک ناقص تشکیل نمیشود، عدم اطمینان افزایش مییابد.

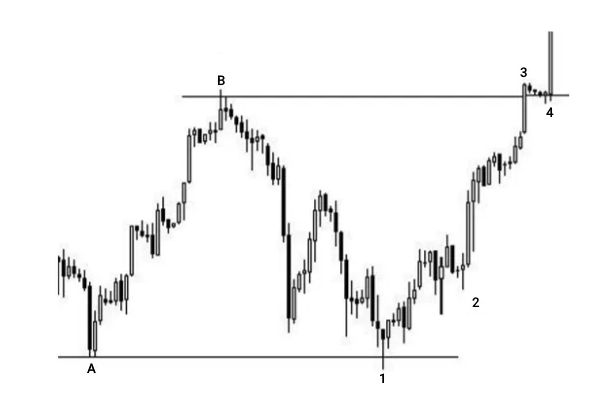

پولبک در بورس (Pull Back) چیست ؟

در نمودار بالا شاهد یک پولبک از بین رفته دیگر هستیم. با توجه به پرایساکشن، این ساختار تا حدودی شبیه به پولبک دو درهای است. شمع A و شمع شماره ۱ به خوبی نشاندهنده دو دره این پولبک هستند. در این دو نقطه، خط حمایتی مورد بازآزمایی قرار میگیرد اما قیمت موفق به شکست آن نمیشود.

بعد از آن، قیمت سهام شروع به افزایش میکند و بیانگر ورود سرمایهگذاران کلان به بازار است زیرا شمعهایی با بدنه بلند و سایههای کوتاه در خط روند مشاهده میکنید (شمع شماره ۲). تائیدیه آخر، زمانی کسب میشود که قیمت به سطحی بالاتر از نقطه B حرکت کند (نقطه ۳ و ۴).

معامله با پولبک

با توجه به مواردی که تا به اینجا در رابطه با پولبک آموختهاید باید بدانید که پولبک یک سیگنال پرایساکشن است. اگر بخواهید از پولبکها در معاملات روزانه خود بهره بگیرید باید به این درک برسید که آنها در چه زمان و مکانی سودمند هستند. از موارد زیر میتوان برای تعیین میزان موفقیت یک پولبک در معامله استفاده کرد:

- عمق پولبک

- کندلاستیکهای روند

- سطوح افقی حمایتی و مقاومتی

عمق یک پولبک

عمق پولبک یکی از آسانترین و مستقیمترین راهها برای شناسایی قدرت آن است. در یک بازار با روند صعودی، قدرت در دست خریداران و در یک بازار با روند نزولی قدرت در دست فروشندگان است. با توجه به اینکه در پولبک کمعمق، بازار یکطرفه است، تنها برخی از سرمایهگذاران این امکان را دارند که قیمت را در خلاف DTD حرکت دهند. این احتمال وجود دارد که روند، قدرت خود را حفظ کند ولی به محض شکل گرفتن عقبنشینی، فشار بیشتری به قیمت برای تغییر جهت آن آغاز میشود.

پولبک در بورس (Pull Back) چیست ؟

همانطور که در نمودار بالا مشاهده میکنید، پولبک کمعمق با پیکان نمایش داده شده است. با توجه به نمودار بالا میبینیم که خریداران تلاش میکنند که قیمت را بالاتر ببرند – کندلاستیک شماره ۱ – اگرچه آنها منابع کافی برای انجام این کار را در اختیار ندارند.

از طرفی دیگر، فروشندگان قبل از فروش خیلی صبر نکردند و این باعث شد که یک پولبک کمعمق شکل بگیرد. در ادامه پولبک کم عمق، کاهش شدید در قیمت را مشاهده میکنید.

پولبک سطحی نشانه خوبی است که کنترل بازار در دست فروشندگان است و آنها در جهت کمتر شدن قیمت به آن فشار وارد میکنند. با اینکه اینجا داده اضافه دیگری موجود نیست، پرایساکشن نشاندهنده شمعدانیهای تیره قوی – مانند شمعدانی شماره۲ – است و اینها تائید میکنند که فروشندگان اختیار بازار را در دست دارند.

همچنین، زمانی که بازار دوباره شروع به حرکت کند، خریداران باهوشی که شاهد نوسانات زیادی بودهاند خارج از بازار باقی میمانند. این یک پیشبینی به حقیقت پیوسته است که با خریداران اندک، بازار به آسانی در یک جهت حرکت خواهد کرد.

پولبک در بورس (Pull Back) چیست ؟

عکس مطلب بالا نیز صحیح است. همانطور که در تصویر بالا مشاهده میکنید، پولبک عمیق منجر به حرکت قیمت با شدت کم در انتهای آن میشود. در مثال بالا یک پولبک عمیق را – کندلاستیک شماره ۲ – نشان میدهد.

در این نمودار، قیمت قبل از اینکه به حرکت قبلی خود در DTD بازگردد، تا حدی پیش رفته که به قیمت پایینی قبلی – کندلاستیک شماره ۱ – نزدیک شده است. هرچند، همانطور که مشاهده میکنید، قیمت قبل از اینکه نشانههایی از ضعف را بروز دهد، خیلی تحرک ندارد و حرکت آن به سمت پایین است.

تماس و واتس آپ اکسپرت سفارشی: ۰۷۷۳۳۴۳۳۲۱۱ – ۰۹۹۲۹۱۶۹۳۰۷

برچسب ها: سفارش ساخت ربات فارکس و ساخت ربات معامله گر بورس و ساخت ربات معاملاتی و طراحی ربات تریدر و ربات فارکس رایگان و برنامه نویسی ربات فارکس و آموزش ساخت اکسپرت فارکس و ساخت ربات معامله گر با پایتون و دانلود ربات معامله گر فارکس و خرید ربات تریدر فارکس و ربات فارکس خودکار و ربات معامله گر بورس رایگان و آموزش ساخت ربات معامله گر فارکس و دانلود ربات معامله گر بورس ایران و ربات معامله گر آلپاری و ربات فارکس برای اندروید و طراحی ربات متاتریدر و برنامه نویسی ربات متاتریدر و طراحی ربات فارکس و برنامه نویسی ربات فارکس

همچنین، قدرت کمی برای اعمال فشار و بالا بردن قیمت وجود دارد. یعنی از مقایسه با قله بعدی که قله شماره ۳ باشد، متوجه میشویم که قیمت دیگر قرار نیست بالاتر برود.

هرچه به نقاط حدی بازار نزدیک میشوید، فروشندگان و خریداران به سمت تعادل حرکت میکنند. پولبکهای عمیق نیز سرنخهای یکسانی در اختیار ما قرار میدهند. در مواقعی، پولبکهای عمیق نشاندهنده این هستند که روند به زودی پایان مییابد.

سنجش عمق پولبک با نسبت های بازگشت فیبوناچی

همانطور که قبل از این بیان کردیم، یک روش دیگر برای اندازهگیری پولبک استفاده از ابزار بازگشت فیبوناچی است. بسیاری از معاملهگران با یافتن پولبک قرارگرفته در نسبتهای معین بازگشت فیبوناچی، دست به معامله میزنند. نسبتهایی که نشاندهندههای خوبی از پولبکهای سطحی هستند عبارتند از ۲۳٫۶٪ و ۳۸٫۲٪. از طرفی دیگر، ۶۱٫۸٪ و ۷۶٫۴٪ نشاندهنده پولبکهای عمیق یا عمقیتر هستند.

به زبانی دیگر، اگر پولبکی بیابید که در حوالی نسبتهای بازگشت فیبوناچی ۲۳٫۶٪ و ۳۸٫۲٪ در حال معکوس شدن باشند، میتوانید آنها را به عنوان نشانه پیشروی قیمت در نظر بگیرید. اگر پولبکهایی را بیابید که در حوالی نسبتهای ۶۱٫۸٪ و ۷۶٫۴٪ در حال معکوس شدن باشند، به احتمال بالا نشاندهنده ضعف هستند.

پولبک در بورس (Pull Back) چیست ؟

همانطور که در نمودار بالا در مقیاس ساعتی مشاهده میکنید، قبل از اینکه قیمت به روند نزولی خود در پایین ادامه دهد، پولبکی داریم که بازگشت میکند و به نسبت ۳۸٫۲٪ میرسد. این پولبک در نمودار با بیضی مشخص شده است. نظاره میکنید که در پولبک مشخص شده، فاصلهای وجود دارد. در واقع در زمان باز شدن، بازار نتوانسته واکنش قیمت به سطح ۳۸٫۲٪ را تحت تاثیر قرار بدهد. در اینجا قیمت به حرکت اصلی خود باز میگردد.

بعد از پولبک اولیه، قیمت شروع به کاهش میکند و پولبکهای بیشتری در میانه راه مشاهده خواهید کرد. به عنوان یک معاملهگر نباید وحشت کنید زیرا طبیعی است که قیمت بارها و بارها برای بازگشت و اصلاح خود تلاش کند. در حقیقت هرچه خریداران بیشتری وارد بازار میشوند این پولبکها عمیق و عمیقتر شده و در نهایت باعث میشوند که روند نزولی، نوسان خود را از دست بدهد.

پولبک در بورس (Pull Back) چیست ؟

نمودار ۳ نشاندهنده روند تغییرات دلار استرالیا نسبت به دلار ایالات متحده آمریکا است. همانطور که مشاهده میکنید در این نمودار ۱۵ دقیقهای بازگشت قیمت کوتاهی وجود دارد که با دایره مشخص شده است. پولبک مسطحی که در حوالی نسبت بازگشت فیبوناچی ۲۳٫۶٪ قرار گرفته است، در ادامه، پیشروی خود را از سر میگیرد. به علاوه، پولبکهای عمیقتری تشکیل میشوند و سپس پولبک سریع – با شماره ۱ در تصویر مشخص شده است – را میبینیم. با دانستن این که بازار قوی است، خریداران باهوش متوجه میشوند که پولبک سریع فرصت خوبی را برای خرید در قیمت پایینتر قبل از افزایش مجدد قیمت، فراهم میکند.

پولبک در بورس (Pull Back) چیست ؟

همانطور که در تصویر بالا شاخص داوجونز را در نمودار ۱۵ دقیقهای مشاهده میکنید، در این نمودار، بازگشت قیمتی وجود دارد که نسبت پولبک آن کمتر از ۲۳٫۶٪ است. با اینکه ممکن است شناسایی این پولبکها در بازار پویا دشوار باشد، نشاندهندههای خوبی برای فشار بالای فروش به شمار میروند. البته، آسانتر این است که نگاهی به آینده نمودار و بازار داشته باشیم. شما باید تمرین کنید که بتوانید پولبکهای کمعمق را قبل از استفاده از آنها در نمودار تشخیص دهید.

کندل استیک های روند

«کندلاستیک های روند» (Trend Bars) بدنهای دارند که بیشتر از ۵۰ درصد ارتفاع آنها را تشکیل میدهد. کندلاستیکهای روند یا پرایساکشن «مارابوزو» (Marubozu)، بوسیله معاملهگران تکنیکال نادیده گرفته شدهاند زیرا آنها به اندیکاتورهای تکنیکال بیشتر توجه میکنند. کندلاستیک های روند برای نشاندادن قدرت در بازار بسیار مناسب هستند و در هنگام شروع یک روند جدید در بازار باید به دنبال آنها بگردید. اینها سرنخهای مهمی برای معامله موفقیت آمیز در حوالی نقاط حدی به شمار میروند.

پولبک در بورس (Pull Back) چیست ؟

همچنین، کندلاستیکهای روند، پرایساکشنهای تکانهای هستند که نشان میدهند مدیریت بازار به دست بازیکنان کلان است. بازیکنان بزرگ معمولاً مبالغ زیادی دارند و در مدت زمان میانه تا بلند به بازار فشار وارد میکنند. هرچه بدنه شمعهای روندی بلندتر باشد، بهتر است. اگر کندلاستیکهای روند بلندتر از اندازه معمول باشند، نشانهخوبی از شتاب روند قلمداد میشوند و اغلب بیانگر شروع یک صعود یا نزول در بازار هستند. اگر کندلاستیکهای روندی با سایه کوتاه یافتید، مدرکی دال بر یکطرفه بودن بازار است. در اینصورت شتاب روند حتی بیش از پیش افزایش یافته است.

در عوض، اگر کندلاستیکهای روند را در انتهای حرکتهای دنبالهدار افزایشی یا کاهشی بازار یافتید، میتواند نشانه موقعیتی باشد که در آن عده زیادی از معاملهگران در موقعیت خرید یا فروش هستند. یعنی تعداد کمتری معاملهگر برای انجام سمت دیگر مبادله وجود دارند. در تصویر بالا، قیمت باز شدن کندلاستیک سیاه نزدیک قیمت بالای آن و قیمت بسته شدن آن نزدیک قیمت پایین است. در کندلاستیک روشن، قیمت بسته شدن نزدیک قیمت بالا و قیمت باز شدنش نزدیک قیمت پایین است.

پولبک در بورس (Pull Back) چیست ؟

در نمودار طلای ۴ ساعته بالا، شمعدانی شماره ۱ یا اولین کندلاستیک روند را مشاهده میکنید. این شمعدانی به اندازه کافی بلند است و سایههای کوتاه دارد. اندازه بدنه این کندلاستیک، چندین برابر شمعهای قبلی بود که در تصویر نشانداده نشده و این بیانگر این است که فروشندگان، مصمم بودهاند. بعد از اولین کندلاستیک روند، یک پولبک دوقلهای شکل گرفته که اطراف آن دایره رسم شده است. پولبک دوقلهای را قبل از اینکه کندلاستیکِ روند دیگری شکل بگیرد – شمع روند شماره۳ – مشاهده میکنیم.

فروشندگان باهوش در پولبک دوقلهای اقدام به فروش استقراضی میکنند. در همین حین کسانی که به تائید بیشتری نیاز داشتهاند، به محض کامل شدن پولبک از شکست ایجاد شده زیر شمع شماره ۲ استفاده میکنند. به صورت تناوبی، افراد بیشتری پس از مشاهده شمع سوم در پولبک کمعمق اقدام به فروش استقراضی میکنند.

پولبک در بورس (Pull Back) چیست ؟

همانطور که شاهد نمودار بالا هستید، شمع مرکزی یک کندلاستیک روند به شمار میرود که با شماره ۱ مشخص شده است. ژاپنیها این ۳ شمع را ۳ سرباز سفید صعودی مینامند.

با اینکه این روند گاوی یا صعودی است ولی حتی اگر کسی این را نمیفهمید میتوانست از پولبک ساده و سریعی که با دایره مشخص شده و در نسبت بازگشت فیبوناچی ۳۸٫۲٪ قرار گرفته و با شمعروندی بلند و با سایههای کوتاه به پایان رسیده، متوجه این موضوع بشود.

ترکیب تمام این عوامل، نشاندهنده دلایل بسیاری است که گاوها جدی بودهاند و حرکت قیمت بعد از این ساختار فقط مهری محکمتر برای تائید بوده است زیرا پس از آن به سختی میتوان گفت که قیمت پولبکی را تجربه کرده است.

سطوح افقی حمایتی و مقاومتی

همانطور که در مطلب پرایساکشن نیز اشاره کردیم، این سطوح ابزارهای ساده و در عین حال کاربردی هستند که جهت جستجو مناطقی در نمودار با امکان بازگشت پولبک در DTD بکار میروند. اطلاعات بدست آمده از سطوح حمایتی و مقاومتی تا حد خوبی قابل اطمینان هستند زیرا تشخیص خطوط افقی در مقایسه با سایر موارد سادهتر است. توجه کنید که برای تشخیص هر خط مقاومتی یا حمایتی نیاز به یک سوئینگ بالا یا یک سوئینگ پایین داریم.

پولبک در بورس (Pull Back) چیست ؟

به عنوان مثال، در نمودار بالا، میتوان مشاهده کرد که از هر سوئینگ بالا (که با حرف H مشخص شده) به عنوان یک سطح مقاومتی استفاده شده است. زمانی که قیمت، بالاتر از آن سطح پیشروی کند، به بازآزمایی نقطه سوئینگ بالا میپردازد. این نقطه، مکانی است که سطح مقاومتی میتواند به سطح حمایتی تبدیل شود.

به عبارتی دیگر، معمولاً قیمتها به سوئینگهای شکلگرفته در گذشته واکنش نشان میدهند. با اینکه در هر چرخه قیمت، H وL ممکن است جدید باشند، بعضی از آنها احتمال دارد با سوئینگهای قبلی تلاقی پیدا کنند.

پولبک در بورس (Pull Back) چیست ؟

همانطور که به نمودار در چارچوب زمانی روزانه بالا توجه میکنید، در نظر داشته باشید که قیمت در شمع شماره ۱، یک سوئینگ بالا دارد و یک سوئینگ بالاتر را در شمع شماره ۲ تجربه میکند. با اینوجود، قیمت، قبل از اینکه یک سوئینگ پایین و سوئینگ بالای جدید داشته باشد، در اطراف شمع شماره ۲ ایستایی را تجربه میکند و سپس در بالای شمعهای شماره ۱ و شماره ۲ شکسته میشود.

شمع شماره ۳ نمونه بازآزمایی خوبی از سوئینگ بالای شمع شماره ۱ است و سپس در جهت روند غالب بازگشت میکند. به طرز جالبی قیمت دوباره به سمت پایین برمیگردد تا سطح را امتحان کند (شمع شماره ۴) و در نهایت تبدیل به یک پولبک دو درهای میشود.

سخن پایانی

از پولبک نباید به تنهایی استفاده کرد و باید آن را همراه با اندیکاتورهای دیگر به کار برد. اگر به درستی از پولبک استفاده نشود، تحلیلگر گمراه خواهد شد. یکی از بزرگ ترین معایب استفاده از پولبک برای معامله، این است که پولبک میتواند آغازگر یک معکوس شدن حقیقی باشد. با توجه به اینکه هم معکوس شدن و هم پولبک در انواع مختلفی از چارچوبهای زمانی رخ میدهند و اگر بخواهیم دقیق باشیم این شامل یک روز هم میشود، ممکن است پولبکی که چندین بار در نمودار یک معاملهگر ظاهر میشود، در نمودار یک معاملهگر روزانه معکوس شدن قیمت باشد.

اگر پرایساکشن، خط روند چارچوب زمانی شما را بشکند، امکان دارد شما هم به جای یک پولبک به معکوس شدن نگاه کنید. در صورت بروز این اتفاق، زمان مناسبی برای انتظار در راستای افزایش قیمت سهم خریداری شده توسط شما نیست. البته استفاده از دیگر اندیکاتورها و دادههای بنیادی و اطلاعاتی که با استفاده از تحلیل تکنیکال به دست آوردهاید، اطمینان شما را به عنوان یک معاملهگر در تمیز دادن پولبک از معکوس شدن افزایش میدهد.

تماس و واتس آپ اکسپرت سفارشی: ۰۷۷۳۳۴۳۳۲۱۱ – ۰۹۹۲۹۱۶۹۳۰۷

برچسب ها: سفارش ساخت ربات فارکس و ساخت ربات معامله گر بورس و ساخت ربات معاملاتی و طراحی ربات تریدر و ربات فارکس رایگان و برنامه نویسی ربات فارکس و آموزش ساخت اکسپرت فارکس و ساخت ربات معامله گر با پایتون و دانلود ربات معامله گر فارکس و خرید ربات تریدر فارکس و ربات فارکس خودکار و ربات معامله گر بورس رایگان و آموزش ساخت ربات معامله گر فارکس و دانلود ربات معامله گر بورس ایران و ربات معامله گر آلپاری و ربات فارکس برای اندروید و طراحی ربات متاتریدر و برنامه نویسی ربات متاتریدر و طراحی ربات فارکس و برنامه نویسی ربات فارکس