تحلیل تکنیکال چیست؟

تحلیل تکنیکال بورس ایران در واقع مطالعه عملکرد بازار مالی است. تحلیلگر تکنیکال تغییرات قیمت را که به صورت روزمره یا هفتگی یا در هر دوره ثابت دیگری که به صورت گرافیکی در قالب نمودارها نمایش داده میشود، بررسی میکند. از این رو، به تحلیل تکنیکال تحلیل نمودار یا تحلیل چارت نیز میگویند.

تماس و واتس آپ اکسپرت سفارشی: ۰۷۷۳۳۴۳۳۲۱۱ – ۰۹۹۲۹۱۶۹۳۰۷

برچسب ها: سفارش ساخت ربات فارکس و ساخت ربات معامله گر بورس و ساخت ربات معاملاتی و طراحی ربات تریدر و ربات فارکس رایگان و برنامه نویسی ربات فارکس و آموزش ساخت اکسپرت فارکس و ساخت ربات معامله گر با پایتون و دانلود ربات معامله گر فارکس و خرید ربات تریدر فارکس و ربات فارکس خودکار و ربات معامله گر بورس رایگان و آموزش ساخت ربات معامله گر فارکس و دانلود ربات معامله گر بورس ایران و ربات معامله گر آلپاری و ربات فارکس برای اندروید و طراحی ربات متاتریدر و برنامه نویسی ربات متاتریدر و طراحی ربات فارکس و برنامه نویسی ربات فارکس

یک نمودارشناس فقط نمودارهای قیمت را تحلیل میکند، در حالی که تحلیلگر تکنیکال علاوه بر نمودارهای قیمت، شاخصهای فنی حاصل از تغییرات قیمت را نیز مطالعه میکند. تحلیلگران فنی به جای عوامل بنیادی تأثیرگذار بر قیمتهای بازار، عملکرد قیمت در بازارهای مالی را بررسی میکنند. تکنیکالیستها معتقدند حتی اگر تمام اطلاعات مربوط به یک بازار یا سهام خاص در دسترس باشد، هنوز هم نمیتوان «پاسخ» دقیق بازار به آن اطلاعات را پیشبینی کرد.

تحلیلگر تکنیکال بر این باور است که تمام اطلاعات مربوط به بازار، به استثنای اخبار تکاندهندهای مانند بلایای طبیعی، در قیمت منعکس میشود (یا تنزیل مییابد).

با مشاهده بازارهای مالی، آشکار میشود که روندها، تکانه و الگوهایی وجود دارند که با گذشت زمان تکرار میشوند و شباهت دارند. نمودارها ساختار فراکتالی یکسانی دارند (فراکتال یک الگوی کوچک و خودمتشابه است، به معنای آن که الگوی کلی از نسخههای کوچکتر از همان الگوی ساخته شده است)؛ چه در سهام، چه در کالاها، چه در ارزها و چه در اوراق قرضه. نمودار بازتابی است از خُلق جمعی و نه از عوامل بنیادی. بنابراین، تحلیل تکنیکال بورس ایران تحلیل روانشناسی توده انسانی است و به همین دلیل، آن را «مالی رفتاری» (Behavioral Finance) نیز مینامند.

تحلیل تکنیکال دادههای فاندامنتال را از قبل پیشبینی میکند

فاندامنتالیستها معتقدند بین عوامل بنیادی و تغییرات قیمت علت و معلولی وجود دارد. این بدین معناست که اگر اخبار بنیادی مثبت باشد، قیمت باید افزایش یابد و اگر خبر منفی باشد، قیمت باید کم شود. با این حال، تحلیل بلندمدتِ تغییرات قیمت در بازارهای مالی در سراسر جهان نشان میدهد که چنین همبستگی فقط در افق کوتاهمدت و فقط به میزان محدودی وجود دارد.

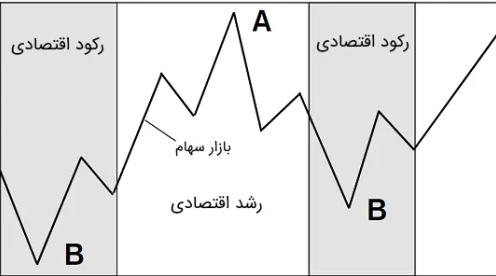

در واقع، برعکس این ماجرا رخ میدهد. خود بازار سهام بهترین پیشبینی کننده روند بنیادی آینده است. اغلب اوقات، در حالی که هنوز رکود اقتصادی وجود دارد، قیمتها شروع به افزایش میکنند (وضعیت B در نمودار نشان داده شده در شکل زیر)، یعنی در حالی که هیچ دلیلی برای چنین روند صعودی وجود ندارد.

تحلیل تکنیکال بورس ایران

برعکس، قیمتها در یک روند نزولی جدید شروع به کاهش میکنند، در حالی که اقتصاد هنوز در حال رشد است (موقعیت A)، و دلایل بنیادی برای فروش ارائه نمیدهند. یک وقفه زمانی چند ماهه وجود دارد که طی آن روند اصلی از روند بازار سهام پیروی میکند. به علاوه، این نهتنها برای بورس و اقتصاد بلکه برای روند قیمت سهام و درآمد شرکت نیز صادق است. قیمت سهام پیش از اوج درآمد به حداکثر مقدار میرسد، در حالی که قبل از اوج ضرر، قیمت به پایینترین میزان خواهد رسید.

هدف از تحلیل تکنیکال، شناسایی تغییرات روند پیش از روند فاندامنتال است.

احساس مدیریت میکند

مدیران پولی حرفهای نیز ممکن است به اندازه هر سرمایهگذار تازهکاری از حرکت جمعی پیروی کنند و تحت تأثیر اشتباهات عاطفی غیرمنطقی قرار گیرند. در بیشتر موارد، افراد حرفهای از اطلاعات بهتری برخوردارند، اما واقعیتها به تنهایی برای تصمیمگیریِ سودآور کافی نیستند. عنصر انسانی، که شامل طیف وسیعی از احساسات از ترس تا طمع است، در روند تصمیمگیری نقش بسیار بیشتری دارند.

اگر بخواهیم ملموستر صحبت کنیم، اکثر سرمایهگذاران دقیقاً برخلاف خِرَد منطقیِ «خرید در قیمت پایین» و «فروش در قیمت بالا»، بر اساس واکنشهای احساسی بسیار قابل پیشبینی نسبت به افزایش یا کاهش قیمتها عمل میکنند. سقوط قیمتها که در ابتدای معامله باعث ترس از ضرر در قیمتهای بسیار پایین میشود، در صورتی که اغلب این مواقع خود فرصت خرید است.

بالا رفتن قیمتها که در ابتدا فرصت خوبی برای فروش است، در نهایت منجر به خرید حریصانه در قیمتهای بسیار بالاتر میشود. در چنین مواقعی که احساس جای عقلانیت را میگیرد، کسانی که علائم و تغییرات روند را در نمودارها تشخیص میدهند، میتوانند سود خوبی کسب کنند.

سرمایهگذارانی که موفق میشوند برخلاف خُلق مردم و برخلاف احساسات خود عمل کنند، موقعیت خوبی برای کسب درآمد در بازارهای مالی به دست خواهند آورد. ریسک مالی و ریسک عاطفی رابطه عکس دارند.

خوشبینی، بدبینی، طمع و ترس

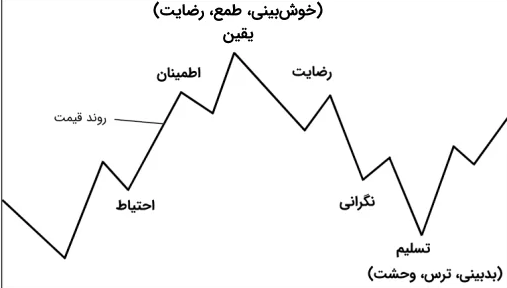

چرا تعداد کمی از افراد در بازارهای مالی درآمد بیشتری کسب میکنند؟ همانطور که گفتیم، انگیزه افراد در هنگام خرید توسط طمع (خوشبینی) و هنگام فروش از ترس (بدبینی) تأثیر میگیرد. انگیزه مردم برای خرید و فروش، ناشی از تغییر احساسات از خوشبینی به بدبینی و بالعکس است. آنها سناریوهای اصلی را براساس حالت عاطفی خود (توجیه عقلی احساسات) تنظیم میکنند که مانع میشود درک کنند که انگیزه اصلیشان احساسات است.

تحلیل تکنیکال بورس ایران

نمودار بالا نشان میدهد که اگر سرمایهگذاران بر اساس اطمینان یا اعتقاد به اطمینان (خوشبینی) خرید کنند، در قله یا نزدیکی قله این کار را انجام میدهند. به همین ترتیب، اگر آنها بر اساس نگرانی یا تسلیم (بدبینی) عمل کنند، در دره یا نزدیکی آن فروش خود را انجام میدهند. سرمایهگذاران تحت روند صعودی اخیر که پیش از اوج قیمت فراتر از افزایش قیمت تشکیل شده و در بخش عمدهای از روند نزولی باقی ماندهاند. برعکس، آنها تحت تأثیر روند نزولی گذشته، بدبین هستند.

آنها پس از بدبین شدن تحت فشار روند نزولی یا پس از خوشبین شدن تحت فشار روند صعودی، سناریوهای اصلی خود را تنظیم میکنند. سرمایهگذاران با نزولی شدن روند، سناریوهای نزولی را تنظیم میکنند و زمانی که زمان خرید دوباره فرا رسیده است، به دنبال کم شدن بیشتر قیمت میگردند. همین حالت در یک روند صعودی اتفاق میافتد که خُلق از بدبینی به خوشبینی تغییر میکند. سرمایهگذاران پس از رشد صعودی، حالات صعودی را پس از آنکه بخش عمدهای از روند صعودی به پایان رسیده است، تنظیم میکنند.

احساسات عیب تحلیل فاندامنتال است. سرمایهگذاران باید یاد بگیرند که وقتی ترس دارند (بدبین هستند) خرید کنند و وقتی احساس سرخوشی (خوشبینی) میکنند، بفروشند. این ممکن است آسان به نظر برسد، اما دستیابی به آن بدون تحلیل تکنیکال بورس ایران دشوار است.

هدف اصلی تحلیل تکنیکال بورس ایران این است که به سرمایهگذاران کمک کند تا نقاط عطفی را که به دلیل عوامل روانی فردی و گروهی نمیتوانند ببینند، شناسایی کنند. در ادامه مبحث تحلیل تکنیکال بورس ایران به سراغ نمودارهای میلهای میرویم.

نمودارهای میلهای تحلیل تکنیکال

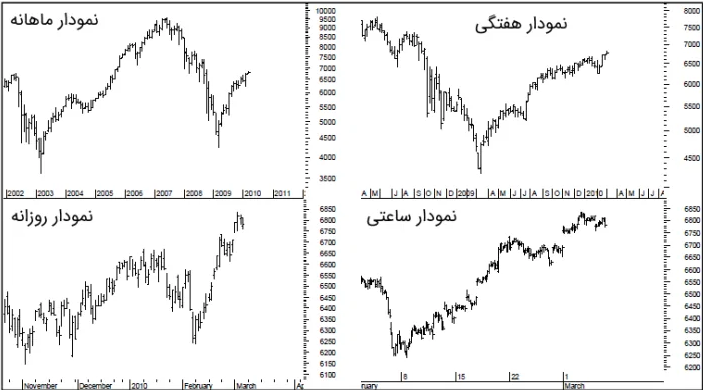

چهار نمودار میلهای از شاخص یک بازار مشخص در شکل زیر نشان داده شده است که بیشترین استفاده را دارند.

تحلیل تکنیکال بورس ایران

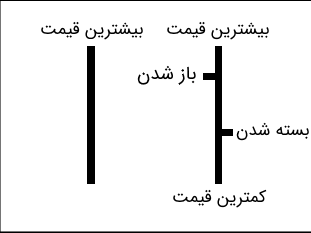

نمودارهای میلهای به صورت زیر هستند:

- نمودارهای بالا-پایین یا

- نمودارهای بالا-پایین-بسته شدن یا

- نمودارهای باز شدن-بالا-پایین-بسته شدن

یک میله تنها بیشترین و کمترین قیمت دوره معاملات مربوطه را نشان میدهد. از یک میله عمودی برای اتصال بالا و پایین استفاده میشود. از خطوط افقی برای نشان دادن قیمت باز شدن (سمت چپ) آن دوره معاملاتی خاص و قیمت بسته شدن (راست) در پایان دوره استفاده میشود. به عنوان مثال، در نمودار ماهانه، یک نوار نشانگر کمترین و بیشترین قیمت معاملات در آن ماه است.

تحلیل تکنیکال بورس ایران

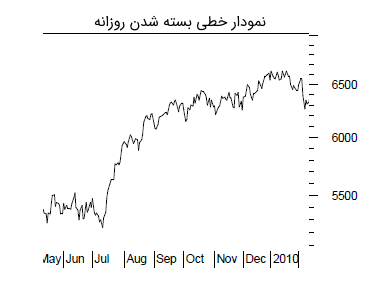

نمودارهای خطی تحلیل تکنیکال

گاهی از نمودارهای خطی استفاده میکنیم، به ویژه برای تحلیل امواج الیوت. نمودار خطی سادهترین روش نشان دادن قیمت است و با پیوستن قیمت پایانی هر دوره، به عنوان مثال بسته شدن روزانه برای نمودار روزانه، بسته شدن هفتگی برای نمودار هفتگی یا بسته شدن ماهانه برای نمودار خط ماهانه ساخته میشود.

تحلیل تکنیکال بورس ایران

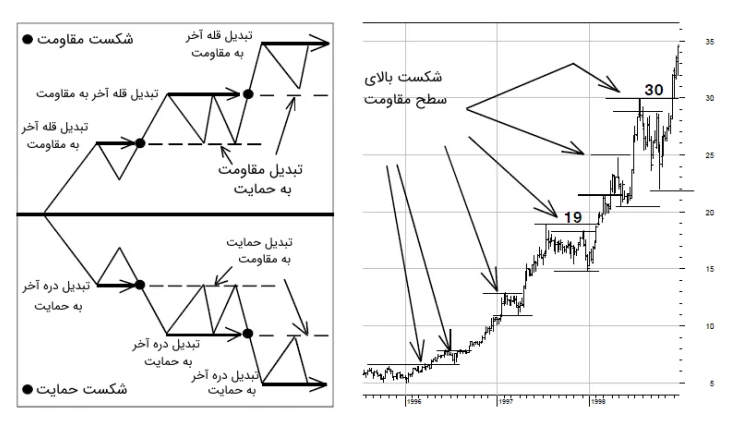

مقاومت و حمایت در تحلیل تکنیکال چیست؟

خطوط مقاومت خطوطی افقی هستند که از اوج قیمت اخیر شروع میشوند و با خطی موازی در آینده ادامه پیدا میکنند. خطوط حمایت نیز خطوطی افقی هستند که از اواخر اصلاح و در پایینترین قیمت اخیر شروع میشوند و در محور زمان به سمت آینده ادامه دارند. تا زمانی که از آخرین قله عبور کرده و به سطح اوج جدید رسیده باشید، روند صعودی ادامه دارد.

روند نزولی نیز تا زمانی که پایینترین سطح گذشته شکسته شود ادامه دارد، و یک دنباله از پایینتر و پایینترین سطح را حفظ کند. توجه داشته باشید که حمایت قبلی اغلب به مقاومت تبدیل و مقاومت قبلی به حمایت تبدیل میشود. وقتی تعداد قله یا دره قیمت (اوج مقاومت، یا پایینترین سطح حمایت) که میتواند با یک خط متصل شود، افزایش مییابد، مقاومت یا خط حمایت اهمیت بیشتری پیدا میکند و با شکستن بالاتر یا زیر این خطوط، اعتبار بیشتری کسب میکند.

تحلیل تکنیکال بورس ایران

چند مثال برای مایکروسافت در نمودار بالا نشان داده شده است. مایکروسافت در ژوئیه ۱۹۹۷ به بالاترین سطح قیمت، یعنی ۱۹ دلار، رسیده است. قیمت از آنجا شروع به اصلاح کرده و مایکروسافت تا فوریه ۱۹۹۸ در زیر این سطح باقی مانده است. سطح ۱۹ به مقاومت تبدیل شده، به این معنی که فقط اگر ۱۹ (تاکنون بالاترین قله در روند صعودی) بود، اگر سهام روند صعودی خود را ادامه دهد، این مقاومت در صعود شکسته خواهد شد. همین مسئله برای اوج ۳۰ ژوئیه ۱۹۹۸ نیز صادق است. روند صعودی با افزایش قیمت در نوامبر ۱۹۹۸ به قیمتهای بالای این مقاومت، تأیید شده است.

سطح مقاومت به عنوان مثال روی ۱۱، ۱۵، ۲۰٫۵ یا ۲۲ دلار قرار گرفته است. تا زمانی که قیمت از اوجِ گذشته (سطح مقاومت) بالاتر رود و از سطح حمایت گذشته کمتر نشود (حمایت را نمیشکند) روند صعودی دست نخورده باقی میماند. همین امر برای روند خرسی یا نزولی نیز صادق است. روند نزولی تا جایی ادامه پیدا میکند که قیمت به زیر سطح قبلی برسد (سطح حمایت) و نتواند از سطح مقاومت گذشته بالاتر رود.

وارونگی روند نزولی زمانی اتفاق میافتد که قیمت پس از شکست در بالاتر از مقاومت اخیر، آخرین حمایت را بشکند. وارونگی روند صعودی نیز زمانی اتفاق میافتد که قیمت حمایت اخیر از مقاومت اخیر عبور کند.

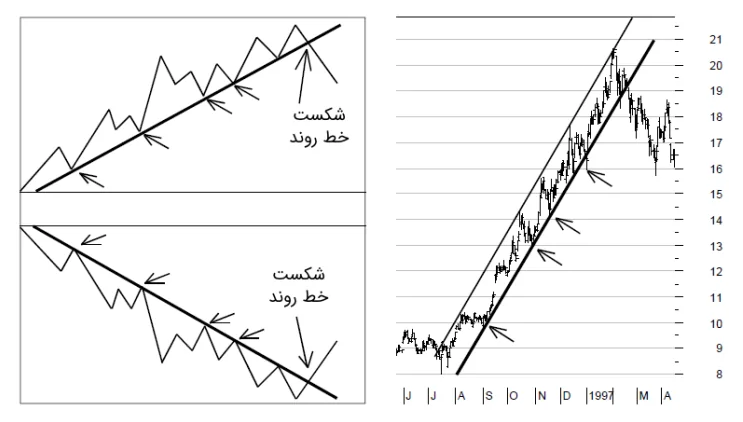

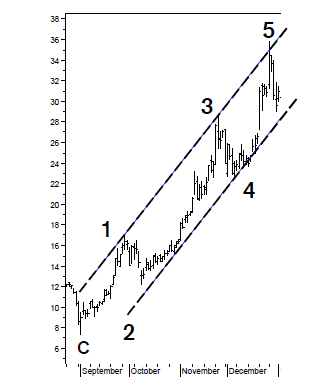

خطوط روند در تحلیل تکنیکال چیست؟

در بحث تحلیل تکنیکال بورس ایران سطوح مقاومت را میتوان با خطوط افقی (همانطور که در بخش قبل توضیح داده شد) رسم کرد، همچنین این خطوط میتوانند علاوه بر افقی بودن، روند صعودی یا روند نزولی داشته باشند.

خط روند چیزی نیست جز یک خط راست که از حداقل سه نقطه تشکیل میشود. در یک حرکت صعودی، نقاط کف به هم متصل میشوند و یک خط روند صعودی را تشکیل میدهند. برای روند نزولی نقاط سقف قیمت متصل میشوند. نکته مهم این است که نباید خط روند را روی خطوط قیمت ترسیم کرد. خطوط روند باید تمام دادههای قیمت را در خود جای دهند، به عنوان مثال، سقفها را در یک روند نزولی و کفها را در یک روند صعودی به هم متصل کنند.

با افزایش تعداد نقاط سقف و کف قیمت که میتوان با یک خط آنها را به هم متصل کرد، روند مهمتر شده و اعتبار مییابد. اعتبار و ماندگاری خطی که فقط دو سقف یا کف قیمت را به هم متصل میکند (به عنوان مثال نقطه شروع و یک قیمت کف) جای سؤال دارد.

روند زمانی شکسته میشود که قیمت به زیر خط روند صعودی یا از خط روند نزولی بالاتر میرود.

برخی از تحلیلگران از یک قانون دو روزه استفاده میکنند؛ به این معنی که روند تنها در صورت شکسته شدن قیمت در صورت بستن قیمت در بالا/پایین خط روند برای حداقل دو روز مشاهده میشود. برخی دیگر از توقف ۱ درصد استفاده میکنند (بسته به نوسانات بازار ممکن است بالاتر باشد)، به این معنی که تنها در صورت بسته شدن قیمت بیش از ۱ درصد بالاتر/ پایینتر از خط روند، روند شکسته میشود.

تحلیل تکنیکال بورس ایران

نمودار بالا سمت راست رشد سهام اینتل را از ژوئیه ۱۹۹۶ تا مارس ۱۹۹۷ نشان میدهد. غالباً سرمایهگذاران تمایل دارند خیلی زود به سود برسند. اما تا زمانی که روند شکسته نشود، باید با آن همراه باشید و از اصرار به فروش بیش از حد خودداری کنید، زیرا سود میتواند بیش از آنچه باشد که در ابتدا فکر میکردید.

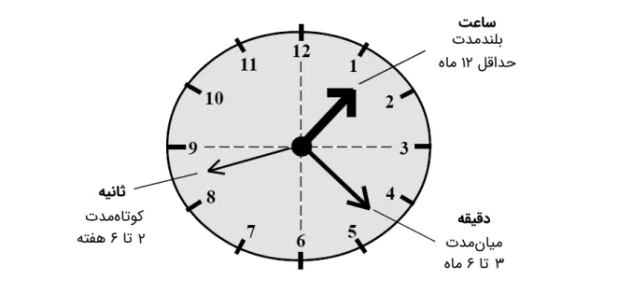

افقهای سرمایه گذاری

نمودارهای قبلی نشان میدهد که سرمایهگذاران به چشمانداز نیاز دارند. تفاوت قائل شدن بین روند کوتاهمدت، میانمدت و بلندمدت ضروری است. اگر کسی به شما گفت که طلا بخرید به این دلیل که احتمال افزایش قیمت آن وجود دارد، مطلع شوید که آیا انتظار میرود طلا طی چند روز یا چند ماه افزایش یابد و باید طلا را برای چند سال، چند روز، چند هفته یا چند ماه نگه دارید.

برای یک تکنیکالیست خرد، افق بلندمدت کاملاً متفاوت از یک سرمایهگذار نهادی است. برای یک معاملهگر، بلندمدت میتواند به معنی چند روز باشد، در حالی که برای سرمایهگذار دیگر ۱۲ تا ۱۸ ماه باشد.

تحلیل تکنیکال بورس ایران

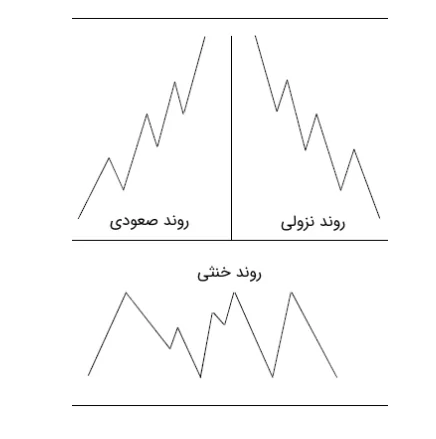

نمودارها و شاخصها را میتوان با یک ساعت مقایسه کرد (در شکل بالا نشان داده شده است). روند کوتاهمدت (ثانیهها) بهتر است در نمودارهای میلهای روزانه تحلیل شود. روندهای میانمدت (دقیقهها) در نمودارهای میلهای هفتگی و روند بلندمدت (ساعتها) به بهترین وجه در نمودارهای میلهای ماهانه دیده میشوند. برخی از سرمایهگذاران فقط میخواهند ساعت را بدانند، برخی تمایل دارند از ثانیهها مطلع باشند و برخی دیگر میخواهند زمان دقیق را بدانند.

بهترین نتایج سرمایهگذاری زمانی حاصل میشود که هر سه روند نمودارهای روزانه، هفتگی و ماهانه در یک جهت باشند.

چه روندی در حال شکلگیری است؟

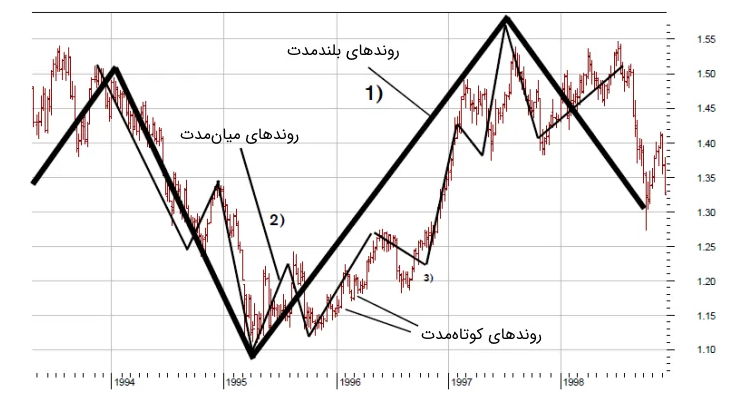

نمودار زیر روند نسبت قیمت دلار آمریکا به فرانک سوئیس را نشان میدهد.

تحلیل تکنیکال بورس ایران

۱) روند صعودی از ۱۹۹۵ تا ۱۹۹۷ بلندمدت است. این روند «روند اولیه» یا اصلی (Primary Trend) یاهمان ساعتها نامیده میشود. با نزدیک شدن به سال ۱۹۹۸ روند شکسته شده است. روند بلندمدت صعودی یک خط راست نیست، اما با اصلاحات درجه کوچکتر دچار وقفه میشود.

۲) این اصلاحات، روندهای میانمدت را نشان میدهد. به این روندها «روندهای ثانویه» (Secondary Trends) نیز گفته میشود (دقیقهها). اصلاح میانمدت نیز یک خط راست نیست، بلکه از اصلاحات کوچکتر ساخته شده است.

۳) این روندهای کوچکتر روندهای کوتاهمدت هستند. آنها همچنین «روندهای جزئی» (Minor Trends) نامیده میشوند (ثانیهها).

یک روند نزولی جزئی میتواند بخشی از روند صعودی میانمدت باشد که خود میتواند بخشی از یک روند نزولی اولیه بلندمدت باشد.

گاهی تمایز بین روند کوتاهمدت و میانمدت یا بلندمدت دشوار است. تحلیل تکنیکال بورس ایران به ما کمک میکند که بین روندهای مختلف در همه بازارهای مالی تمایز قائل شویم.

تحلیل تکنیکال بورس ایران

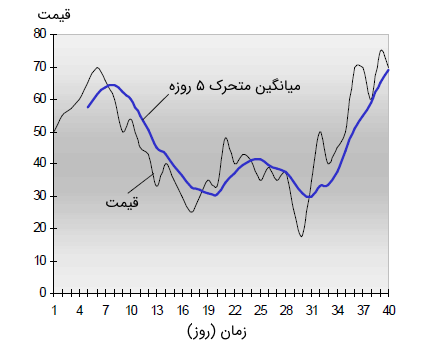

میانگین متحرک

میانگینهای متحرک برای شناسایی روند قیمت محبوب و بسیار کارآمد هستند. آنها نوسانات قیمتهای بازار را هموار کرده، در نتیجه، تعیین روندهای اساسی را آسان میکنند. عملکرد دیگر آنها نشان دادن تغییرات قابل توجه در سریعترین زمان است.

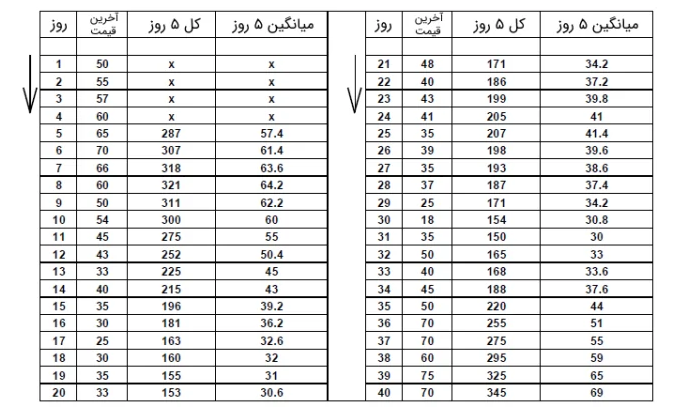

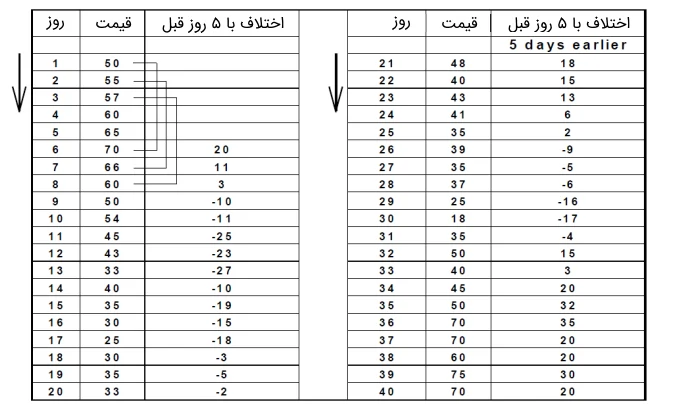

میانگین متحرک ساده بیشترین کاربرد را دارد. محاسبه آن در جدول زیر به صورت ریاضی و شکل آن در نمودار نشان داده شده است.

تحلیل تکنیکال بورس ایران

برای میانگین متحرک ۵ روزه، به راحتی قیمتهای بسته شدن پنج روز آخر را جمع کرده و حاصل را بر ۵ تقسیم میکنیم. هر قیمت جدید را اضافه میکنیم و از قدیمیترین داده صرفنظر میکنیم. بنابراین، جمع قیمتها همیشه در ۵ روز ثابت میمانند.

تحلیل تکنیکال بورس ایران

چه شما میانگین ۱۰ روزه را انتخاب کنید و چه میانگین ۴۰ هفتهای، محاسبه یکسان است. به جای جمع ۵ روز، ۱۰ روز یا ۴۰ هفته را جمع کرده و حاصل را به ترتیب بر ۱۰ یا ۴۰ تقسیم میکنید.

در بیشتر موارد از میانگین طول متحرک از سری فیبوناچی استفاده میکنیم. برای مثال، برای تحلیل روند کوتاهمدت، از میانگین ۱۳ روزه و ۲۱ روزه استفاده میکنیم. برای روند میانمدت از میانگین ۳۴ روزه و ۵۵ روزه استفاده میکنیم. برای روند بلندمدت نیز میتوانیم از میانگین ۸۹ روزه و ۱۴۴ روزه استفاده کنیم. علاوه بر این، ما همچنین با میانگین متحرک ۲۳۳ روزه، ۳۷۷ روزه، ۶۱۰ روزه و ۹۸۷ روزه، میتوانیم روندهای بسیار بلندمدت را تحلیل کنیم.

میانگین متحرک ساده

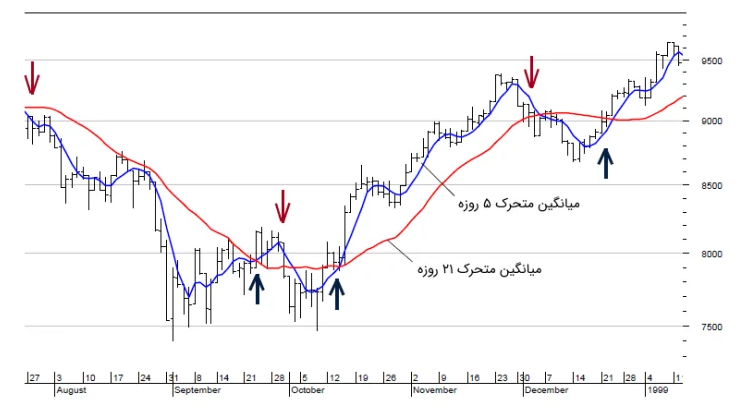

میانگین متحرک ساده (SMA) میانگین مجموعه دادهای را برای یک دوره معین تولید میکند. به عنوان مثال، میانگین متحرک ساده ۲۱ روزه شامل دادههای ۲۱ روز اخیر تقسیم بر ۲۱ و در نتیجه یک میانگین است (به نمودار زیر برای شاخص صنعتی داو مراجعه کنید).

تحلیل تکنیکال بورس ایران

این میانگین را میتوان در هر زمان مشخص با استفاده از ۲۱ روز گذشته محاسبه کرد. از این رو، میانگین هر روز معاملاتی به جلو حرکت میکند. میانگین متحرک معمولاً در همان نمودار تغییرات قیمت رسم میشود، بنابراین میتوان با نفوذ/عبور از SMA تغییر جهت روند را نشان داد. به طور کلی، هنگامی که قیمت در مقداری بیش از میانگین متحرک شکسته میشود، سیگنال خرید و با شکست قیمت در پایینتر از میانگین متحرک، سیگنال فروش داده میشود. وقتی خط میانگین متحرک در جهت روند قیمت قرار گیرد، تأیید مضاعفی بر روند است.

میانگین متحرک به طور طبیعی از تغییرات قیمت عقبتر است و میزان این عقبماندگی (یا حساسیت آن) تابعی از بازه زمانی است. به طور کلی هرچه میانگین متحرک کوتاهتر باشد، از حساسیت بیشتری نیز برخوردار است. به عنوان مثال یک میانگین متحرک ۵ روزه نسبت به میانگین متحرک ۲۱ روزه با سرعت بیشتری نسبت به تغییر قیمت واکنش نشان میدهد. با این حال، میانگین متحرک ۵ روزه بیشتر از یک میانگین متحرک ۲۱ روزه سیگنالهای کاذب میدهد، زیرا دیرتر سیگنال میدهد و موجب از دست دادن فرصتها میشود.

به طور کلی، اگر بازار روند مشخصی داشته باشد (روند صعودی یا نزولی)، از دوره زمانی طولانیتری استفاده میشود. اگر محدودهای تثبیت شده باشد، بازه زمانی کوتاهتر حرکتهای جزئی را راحتتر ضبط میکند. میانگینهای متحرک میتوانند مانند حمایت و مقاومت عمل کنند (همانطور که در پیکانههای نمودار بالا برای شاخص صنعتی داو جونز نشان داده شده است).

میانگینهای بلندمدت، میانمدت و کوتاهمدت

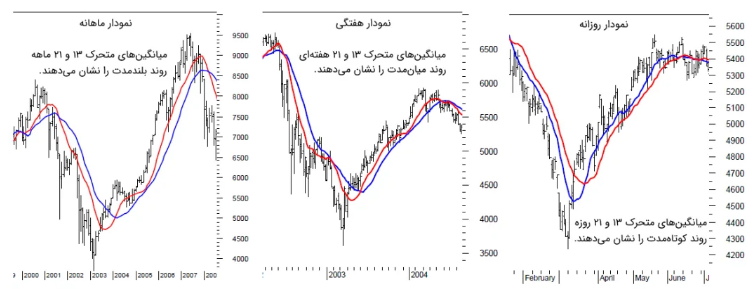

برای بررسی سه افق سرمایهگذاری که در بخش قبل از مطلب تحلیل تکنیکال بورس ایران بحث شد، دو میانگین متحرک پایه را در در نظر میگیریم. سه نمودار زیر این میانگینها را در سه افق مختلف نشان میدهند.

تحلیل تکنیکال بورس ایران

در نمودار ماهانه بالا، میانگین متحرک ۱۳ ماهه و ۲۱ ماهه روند بلندمدت را دنبال میکند. در نمودار هفتگی، میانگین متحرک ۱۳ هفته و ۲۱ هفته روند میانمدت را دنبال میکند. ودر نمودار روزانه، میانگین متحرک ۱۳ روزه و ۲۱ روزه روند کوتاهمدت را دنبال میکند. جهت میانگینهای متحرک جهت سه روند اصلی را نشان میدهد.

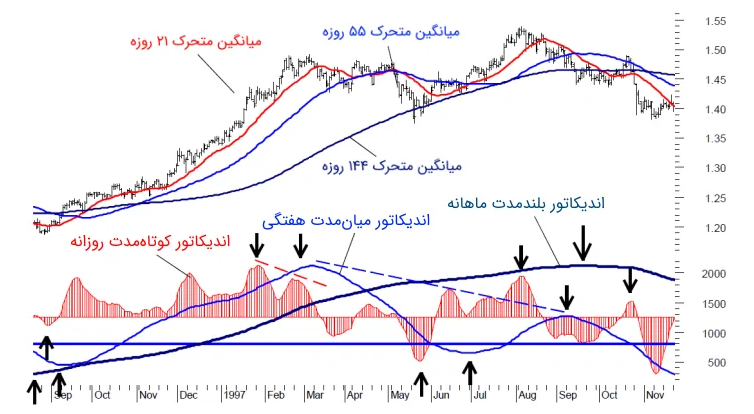

به جای نشان دادن میانگینهای متحرک در سه نمودار جداگانه، بیشتر اوقات همه میانگینهای متحرک را در یک نمودار روزانه نمایش میدهیم. این موضوع در شکل زیر نشان داده شده است. میانگین متحرک بلندمدت در نمودار ماهانه نشان داده میشود، اما در نمودار روزانه خیر. میانگین متحرک میانمدت نیز به جای نمودار هفتگی در نمودار روزانه نشان داده شده است.

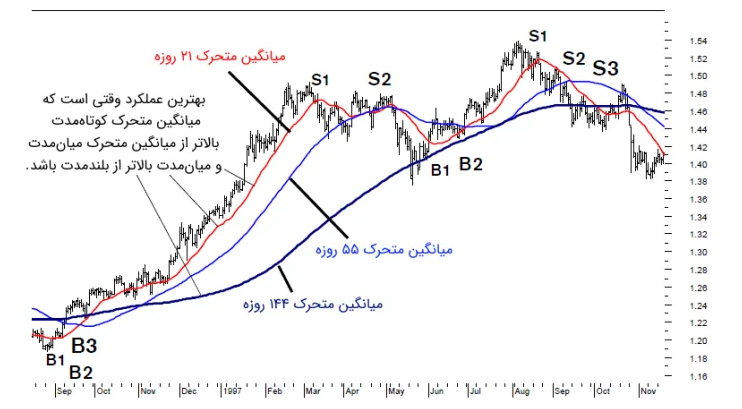

تحلیل تکنیکال بورس ایران

تقاطع میانگین متحرک

میانگین متحرک کوتاهمدت، میانمدت و بلندمدت همه در نمودار بالا در نمودار روزانه نشان داده شده است.

میانگین متحرک ۲۱ روزه در اینجا برای روند کوتاهمدت، میانگین متحرک ۵۵ روزه برای روند میانمدت و میانگین متحرک ۱۴۴ روزه برای روند بلندمدت نشان داده شده است. نمایش سه میانگین متحرک در یک نمودار سیگنالهای مهمی را براساس روندهای میانگین متحرک و تقاطعها (کراس اوورها) ارائه میدهد.

سیگنالهای خرید و فروش به صورت زیر هستند:

- وقتی قیمت از میانگین متحرک عبور میکند.

- وقتی میانگین متحرک خودش جهتش تغییر میکند.

و

- وقتی میانگینهای متحرک یکدیگر را قطع کنند.

یک سیگنال خرید (معاملاتی) کوتاهمدت (B1) زمانی صادر میشود که قیمت از میانگین متحرک ۲۱ روزه بیشتر شود. هنگامی که خود میانگین ۲۱ روزه شروع به افزایش میکند، سیگنال خرید تأیید میشود. سیگنال فروش (معاملاتی) کوتاهمدت (S1) در جهت مخالف داده میشود.

هنگامی که قیمت بالاتر از میانگین متحرک ۵۵ روزه شکسته شود، یک سیگنال خرید میانمدت (تاکتیکی) داده میشود. این سیگنال زمانی تأیید میشود که میانگین ۲۱ روزه از میانگین ۵۵ روز عبور کند و میانگین ۵۵ روزه خود شروع به افزایش کند. یک سیگنال فروش میانمدت (تاکتیکی) (S2) در جهت مخالف داده میشود.

هنگامی که قیمت بالاتر از میانگین متحرک ۱۴۴ روزه باشد، یک سیگنال خرید بلندمدت (استراتژیک) داده میشود. زمانی این سیگنال تأیید میشود که میانگین ۵۵ روزه از میانگین متحرک ۱۴۴ روزه عبور کند و میانگین ۱۴۴ روزه خود شروع به افزایش کند. سیگنال فروش بلندمدت (استراتژیک) (S3) در جهت مخالف داده میشود.

در ادامه مبحث تحلیل تکنیکال بورس ایران به بحث مومنتوم یا تکانه میپردازیم.

تکانه یا مومنتوم

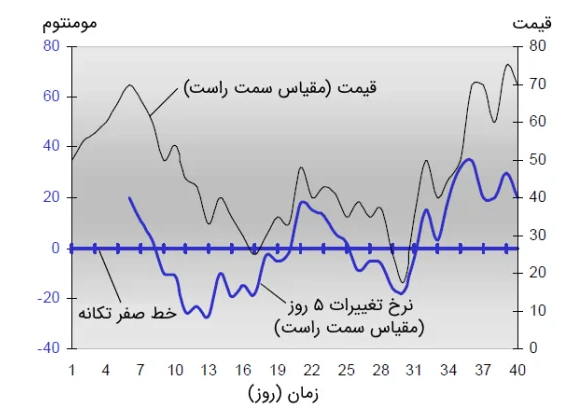

در فیزیک، تکانه با نرخ افزایش و کاهش سرعت یک جسم اندازهگیری میشود. در بازارهای مالی، تکانه به جای خود قیمت واقعی با سرعت روند قیمت سنجیده میشود، یعنی اندازه میگیرد که یک روند در حال کند شدن است یا سرعت میگیرد.

با اینکه میانگینهای متحرک شاخصهای تأخیرداری هستند، اما پس از تغییر روند قیمت سیگنال میدهند. ولی شاخصها یا اندیکاتورهای تکانه جلوتر از روند قیمت هستند. تکانهها سیگنالهایی را قبل از تغییر روند قیمت میدهند. اما هنگامی که تکانه سیگنال ارائه میشود، باید توسط یک کراس اوور میانگین متحرک تأیید شود.

تحلیل تکنیکال بورس ایران

به جای محاسبه میانگین متحرک جمع ۵ روزه، در اینجا ما اختلاف را برای یک دوره ثابت ۵ روزه برای یک نرخ تغییر ۵ روزه محاسبه میکنیم. این در نمودار زیر همراه با خط صفر نشان داده شده است. اگر قیمت امروز بالاتر از پنج روز پیش باشد، شاخص مثبت است، یعنی بالاتر از خط صفر.

تحلیل تکنیکال بورس ایران

در صورت افزایش قیمت نسبت به پنج روز قبل، شاخص تکانه افزایش مییابد. اگر قیمت امروز کمتر از پنج روز پیش باشد، نشانگر منفی است، یعنی زیر خط صفر. نرخ اسیلاتور تغییرات نسبتاً بیثبات و متغیر است. بنابراین، ما آن را هموار کردهایم (خط آبی)؛ به گونهای که سیگنالهای تغییر جهت را برای خوانش آسان فراهم میکند.

میانگینهای متحرک همیشه در همان نمودار و با مقیاسی برابر با قیمتی که از آن محاسبه میشود نمایش داده میشوند. شاخصهای تکانه با استفاده از اختلاف قیمت به جای جمع قیمتها (مانند میانگین متحرک) محاسبه میشوند. به همین دلیل است که شاخصهای تکانه با مقیاسی متفاوت از مقیاس قیمت نمایش داده میشوند.

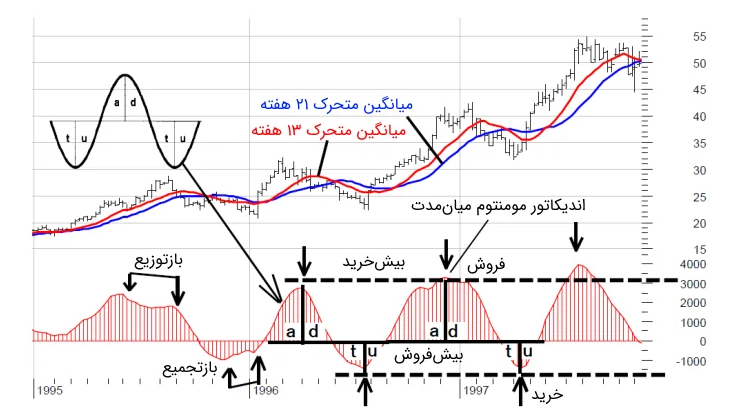

سیگنالهای اندیکاتور تکانه

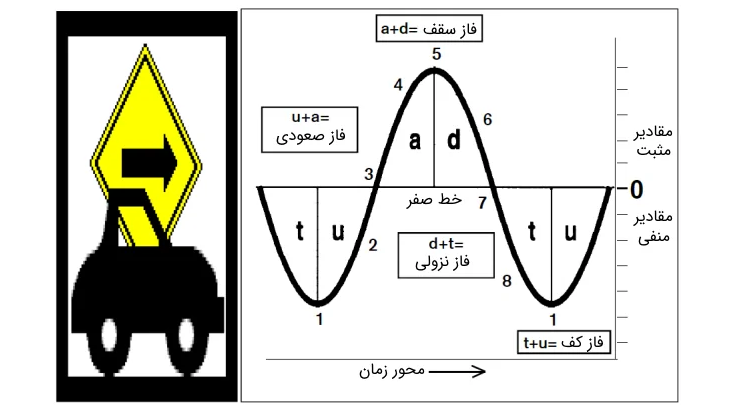

قاعده اصلی تکانه دقیقاً مشابه رانندگی با خودرو به عنوان حرکات قیمت است. هنگامی که قیمتها افزایش مییابد و شاخص تکانه نیز افزایش مییابد، روند صعودی قیمت تسریع میشود. هنگامی که قیمتها افزایش مییابد و شاخص کم میشود، روند صعودی قیمت کاهش مییابد. وقتی قیمتها کاهش مییابد و شاخص تکانه بالا میرود، روند نزولی قیمت تسریع میشود. با کاهش قیمتها و افزایش شاخص، روند نزولی قیمت کاهش مییابد. بنابراین، شاخصهای تکانه باید همراه با میانگین متحرک اعمال شوند. اسیلاتور تکانه میتواند در یکی از چهار ربع باشد:

- ربع بالا (u): اسیلاتور زیر خط صفر و در حال افزایش است.

- ربع پیشروی (a): اسیلاتور بالای خط صفر و در حال افزایش است.

- ربع پایین (d): اسیلاتور بالای خط صفر و در حال کاهش است.

- ربع انتهایی (t): اسیلاتور زیر خط صفر و در حال کاهش است.

تحلیل تکنیکال بورس ایران

اسیلاتور شکل بالا به صورت ایدهآل (منحنی زنگولهای) نشان داده شده است. همان اسیلاتور در نمودارهای ماهانه، هفتگی یا روزانه اعمال میشود تا حرکت بلندمدت، میانمدت و کوتاهمدت را شناسایی کند. این طول محور زمان است که سه افق زمانی را از هم متمایز میکند.

اندیکاتورهای بلندمدت، میانمدت و کوتاهمدت

برای پیگیری سه افق سرمایهگذاری، از سه شاخص تکانه در تحلیل تکنیکال بورس ایران استفاده میکنیم. شاخص تکانه ماهانه یا بلندمدت (تقریباً یک نرخ تغییر ۱۰ ماهه را دنبال میکند). شاخص تکانه هفتگی، میانمدت (تقریباً یک نرخ تغییر ۱۰ هفتهای) روند میانمدت را دنبال میکند، در حالی که شاخص تکانه روزانه یا کوتاه مدت (تقریباً یک نرخ تغییر ۱۰ روزه) را کوتاهمدت را دنبال میکند.

تماس و واتس آپ اکسپرت سفارشی: ۰۷۷۳۳۴۳۳۲۱۱ – ۰۹۹۲۹۱۶۹۳۰۷

برچسب ها: سفارش ساخت ربات فارکس و ساخت ربات معامله گر بورس و ساخت ربات معاملاتی و طراحی ربات تریدر و ربات فارکس رایگان و برنامه نویسی ربات فارکس و آموزش ساخت اکسپرت فارکس و ساخت ربات معامله گر با پایتون و دانلود ربات معامله گر فارکس و خرید ربات تریدر فارکس و ربات فارکس خودکار و ربات معامله گر بورس رایگان و آموزش ساخت ربات معامله گر فارکس و دانلود ربات معامله گر بورس ایران و ربات معامله گر آلپاری و ربات فارکس برای اندروید و طراحی ربات متاتریدر و برنامه نویسی ربات متاتریدر و طراحی ربات فارکس و برنامه نویسی ربات فارکس

سپس شاخصهای تکانه را با میانگین متحرک ترکیب میکنیم تا روندهای موجود را شناسایی کرده و محتملترین مسیر آینده این روند را ارزیابی کنیم.

بیشترین بازده سرمایهگذاری زمانی حاصل میشود که سرمایهگذاران شروع به خرید در ابتدای حرکت میکنند و هنگامی که قیمت روند صعودی اندیکاتور تکانه را تأیید کرد و از میانگین متحرک بالاتر رفت. به همین ترتیب، در صورت بالا رفتن اندیکاتور مومنتوم، سرمایهگذاران باید شروع به فروش کنند و اگر قیمت به زیر میانگین متحرک برسد، فروش بیشتری داشته باشند. بنابراین، ترکیبی از سیگنالهای داده شده توسط اسیلاتورهای مومنتوم، میانگین متحرک و حمایت و مقاومت باید اعمال شود.

ترکیب روند و تکانه

در بخشهای قبل سه میانگین متحرک را روی یک نمودار واحد که نمودار روزانه بود، نشان دادیم. در اینجا همان تحلیل را با اندیکاتورهای مومنتوم انجام میدهیم. هر سه اندیکاتور مومنتوم را همراه با میانگین متحرک کوتاهمدت، میانمدت و بلندمدت در نمودار روزانه نشان میدهیم.

تحلیل تکنیکال بورس ایران

در نمودار بالا برای دلار آمریکا به فرانک سوئیس، روند بلندمدت از سال ۱۹۹۶ تا آگوست ۱۹۹۷ در حال افزایش است. دلار آمریکا در بالاتر از میانگین ۱۴۴ روزه در حال معامله بوده و شاخص مومنتوم بلندمدت تا ماه سپتامبر در حال افزایش بوده است. در ادامه، با سقوط دلار به زیر میانگین ۱۴۴ روزه در سپتامبر و اکتبر، سقف شاخص تکانه حرکت کرده است. بالاترین بلندمدت نیز با واگرایی منفی (خط آبی تیره) در شاخص مومنتوم میانمدت مشخص شده که در سپتامبر نسبت به بالاترین حد خود در مارس، بالاترین میزان را ثبت کرده است. بنابراین قیمت جدید بالای دلار آمریکا با ۱٫۵۴ در ماه آگوست را تأیید نکرده است.

ترکیبی از این شش شاخص احتمالات آینده بازار را برای بخشهای مختلف نشان میدهد. میانگین ۲۱ روزه همراه با شاخص مومنتوم روزانه (کوتاهمدت)، میانگین ۵۵ روزه با شاخص هفتگی (میانمدت) و میانگین ۱۴۴ روزه با شاخص حرکت ماهانه (بلندمدت) کنترل میشود.

مثبتترین الگوی فنی زمانی وجود دارد که قیمت بالاتر از میانگین کوتاهمدت باشد که به نوبه خود بالاتر از میانگین میانمدتی است که خود بالاتر از میانگین متحرک ۱۴۴ روزه است. همزمان، شاخصهای مومنتوم روزانه، هفتگی و ماهانه در حال افزایش هستند. برای منفیترین الگو نیز همین امر در جهت مخالف وجود دارد.

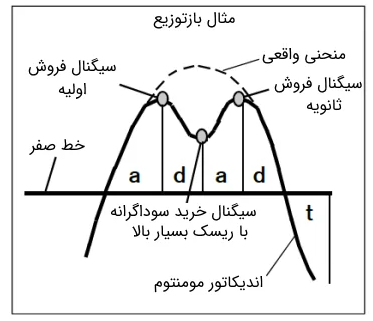

بازگشت و بازتوزیع

در نمودار زیر سهام IBM همراه با اندیکاتور مومنتوم میانمدت در نمودار هفتگی نشان داده شده است. وقتی روند در سطوح اکسترمم بازگشت داشته باشد، سیگنال صادر میشود. وقتی اسیلاتور مومنتوم به سطح حداکثر بالای خط صفر برسد، گفته میشود که سهام بیشفروش است و هنگامی که به سطح بسیار پایینتر از زیر خط صفر برسد بیشفروش است.

تحلیل تکنیکال بورس ایران

اسیلاتور مانند یک باند لاستیکی عمل میکند: هرچه بیشتر کشیده شود، قیمتها برای ادامه روند به انرژی بیشتری نیاز دارند، یعنی انتظار میرود که در برگشت روند، اندیکاتور مومنتوم بیشتر کشیده شود.

تحلیل تکنیکال بورس ایران

گاهی اوقات سیگنالها جای خود را به تفسیر میدهند (تحلیل تکنیکال بورس ایران یک هنر است نه یک علم). اندیکاتور همیشه قبل از دادن سیگنال فروش یا خرید جدید از خط صفر عبور نمیکند. به این سیگنالها، نمونههای توزیع مجدد یا بازتوزیع (به طرح سمت راست و نمودار بالا مراجعه کنید) یا تجمیع مجدد (بازتجمیع) گفته میشود.

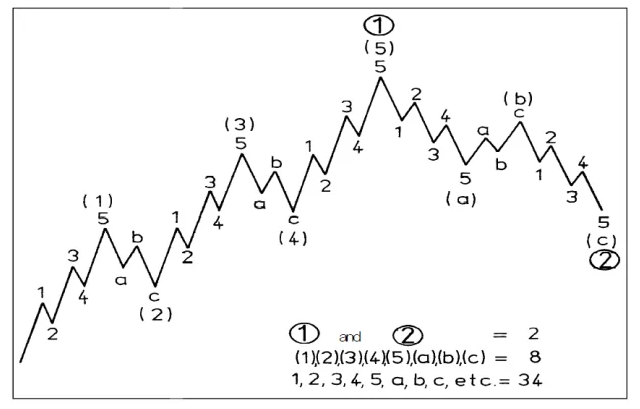

قاعده امواج الیوت در تحلیل تکنیکال

قاعده امواج الیوت کشف رالف نلسون الیوت بود که نشان میدهد چگونه رفتارهای اجتماعی یا رفتاری جمعیت در الگوهای قابل تشخیص منعکس میشود. این در واقع شرح مفصلی از نحوه رفتار بازارهای مالی است. تجربه نشان میدهد که یک روانشناسی از جمعیت در تمام مجموعههای نشان دهنده بازار مالی وجود دارد. جمعیت یک جمعیت فیزیکی نیست بلکه یک جمعیت روانی است.

این جمعیت به طور مداوم از بدبینی به خوشبینی، از ترس به طمع و رضایت به وحشت در یک توالی روانشناختی طبیعی حرکت میکند، و الگوهای خاصی را در حرکت قیمت ایجاد میکند. این مفهوم از الگوهای بازگشتی در مقیاسهای دقیق در بازارهای مالی (ماهیت فراکتال آنها) توسط الیوت در دهه ۱۹۳۰ ارائه شد که مقدمه مطالعه رسمی امروز دینامیک و آشوب غیرخطی است.

نکته اصلی برآمده از مفهوم موج الیوت این است که بازارها دارای فرم (الگو) هستند. در اینجاست که سرمایهگذار در فرایندی به ظاهر تصادفی قطعیت میبیند. الیوت آنچه را کشف کرد آغازگر اصلی نظریه آشوبی بود که بنوا ماندلبروت ۵۰ سال بعد در همکاری با هنری هوتهاکر، استاد اقتصاد در هاروارد، تأیید کرد: این الگوها با گرفتن «تصاویر لحظهای» کوتاهمدت از قیمت سهام تشکیل میشوند. به عنوان مثال، قیمت در هر روز شبیه الگوهایی است که توسط تصاویر لحظهای یک بار در هفته یا یک بار در ماه یا حتی یک بار در سال گرفته میشود.

تحلیل تکنیکال بورس ایران

الیوت سیزده الگو را جدا کرد. وی آنها را فهرستنویسی کرد و توضیح داد که آنها با هم پیوند دارند و جایی احتمالاً در مسیر کلی توسعه بازار رخ میدهند.

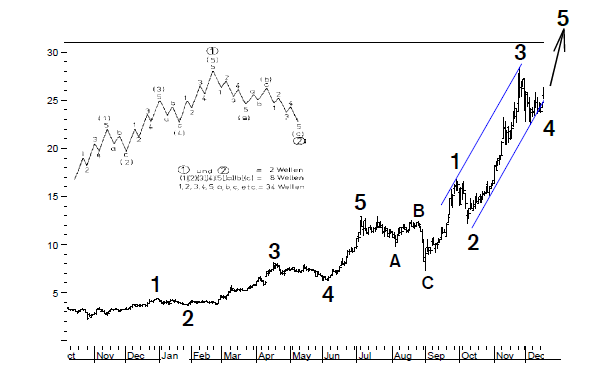

الگوی امواج ایمپالسیو

اگر تاکنون آنچه را که گفتهایم، دنبال کنید، به نتایج مورد نظر میرسید. با توجه به یک سری الگوهای ۵ و ۳ موج، سرمایهگذار باید بتواند ادامه الگوی ۵-۳ بعدی را تا زمان تکمیل الگوی موج بزرگتر پیشبینی کند. دانش این الگوها است که به سرمایهگذار اجازه میدهد قبل از وقوع تغییر روند را تشخیص دهد.

نمونهای از یک الگوی پنج موج در زیر برای یاهو نشان داده شده است. در ماه دسامبر روند صعودی بلندمدت هنوز کامل نشده و پیشبینی شده حداقل یک صعود دیگر (موج ۵) وجود خواهد داشت.

تحلیل تکنیکال بورس ایران

نمودار زیر بهروز شده است تا الگوی ۵ موجی را نشان دهد که از کمترین میزان خود را در آگوست ساعت ۷ تجربه کرده است. همبستگی موج پیشنهاد میکند که حداقل هدف قیمت در حدود ۳۵ بوده است. قیمت در موج ۵ به ۳۶ رسیده و بلافاصله با یک اصلاح شدید دنبال شده است. در نهایت، قیمت یک الگوی پنج موج دیگر را در ۴۴۰ تکمیل کرده است.

تحلیل تکنیکال بورس ایران

الگوهای موج اصلاحی

در نمودار اصلی الگوهای اصلاحی را نشان دادهایم که ممکن است در بازارهای مالی رخ دهد. الگوهای اصلاحی میتوانند بسیار پیچیده باشند و تفسیر آنها بسیار دشوار باشد. اگرچه، وقتی یک اصلاح کامل شد، اطلاعات مهمی را در مورد مسیر احتمالی موج بعدی ارائه میدهد.

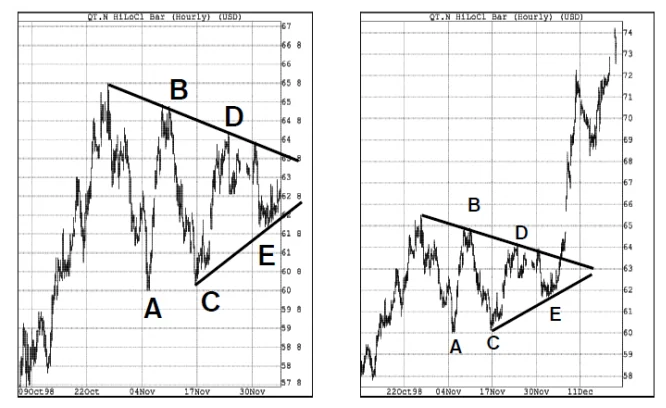

تحلیل تکنیکال بورس ایران

نمودار بالا یکی از الگوهای بسیار معروف را به نام مثلث افقی نشان میدهد. این نمودار در نمودار ساعتی بین ۲۷ اکتبر و اواخر نوامبر بین ۶۵ و ۶۰ نشان داده شده است.

مثال مثلث بالا یکی از هزاران مثلثی است که میتوانیم ببینیم. برخی از مثلثها صعوی هستند، برخی در حال نزول و برخی در حال گسترش هستند. اینها به همراه زیگزاگها و فلتها فهرستی از الگوهای اصلاحی را تشکیل میدهند.

آنچه قاعده موج را متمایز و مقدم بر سایر رویکردهای فنی میکند، در درجه اول همین ویژگی طرح و فرم است. هر الگوی بازار دارای یک نام و شکل خاص است که توسط تعداد کمی از قوانین و دستورالعملها تعیین میشود. با این حال، یک الگوی خاص هرگز با الگوی دیگری از همان نوع یکسان نیست. الگوها از برخی جنبهها به اندازه کافی متغیر هستند تا تنوع محدودی را در الگوهای همان نوع امکانپذیر سازند. این «خودتشابهی» است که تفاوت بین آشوب قطعی و تصادفی را ایجاد میکند.

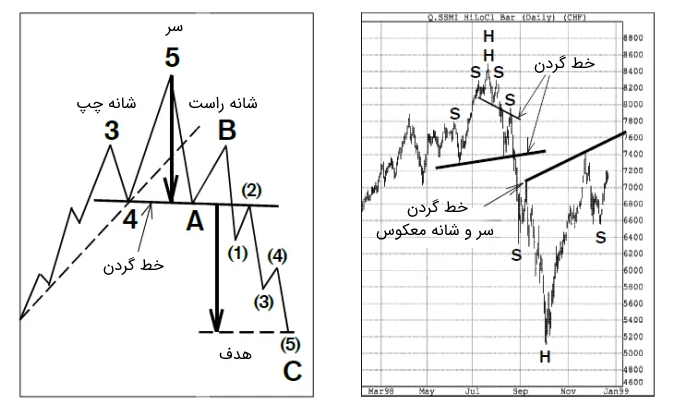

الگوی برگشت سر و شانه

الگوی سر و شانه شناختهشدهترین مورد از الگوهای بازگشتی نمودار است و هنگامی شکل میگیرد که روند صعودی مومنتوم خود را از دست میدهد، از سطوح افت میکند و سپس روند نزولی برقرار میشود. در “۳” در نمودار بالا سمت چپ، روند صعودی قدرتمند است و هیچ شواهدی از شکلگیری قله وجود ندارد.

تحلیل تکنیکال بورس ایران

با ایجاد اوج بالاتر، حجم تمایل به افزایش دارد. در این مرحله، کاهش “۴” روی حجم سبکتر، اصلاح روند صعودی گستردهتر است. رسیدن به “۵” با کاهش حجم، به تحلیلگر هشدار میدهد که ممکن است قله نزدیک باشد. سقوط قیمتها به “A” روند صعودی را میشکند و به سمت واکنش قبلی در “۴” کاهش مییابد.

بازار سپس به “B” میرسد که به طور کلی ۵۰٪ تا ۶۱٫۸۰٪ کاهش از “۵” به “A” است. برای برقراری مجدد روند صعودی اولیه، هر نوسان قله باید بیش از حد بالایی باشد که قبل از آن قرار دارد. عدم موفقیت “B” در به دست آوردن بالاترین سطح در “۵” نیمی از نیاز برای تغییر روند (به عنوان مثال درههای نزولی) را برآورده میکند.

علاوه بر این، خط صعودی در این مرحله با کاهش “۵” به “A” شکسته شده است و اکنون تنها چیزی که باقی مانده است شکست «خط گردن» است که در زیر دو واکنش “۴” و “A” کشیده شده است. خط گردن میتواند به سمت بالا یا شیبدار به سمت پایین باشد یا به صورت افقی باشد. شکست در زیر خط گردن با افزایش حجم، این الگو را فعال میکند.

هدف اندازهگیری شده برای شکستگی، ارتفاع «سر» بالای خط گردن است (موج ۵ تا موج A) که از شکستن خط گردن به سمت پایین پیشبینی میشود.

شکل سر و شانه معکوس دقیقاً یکسان است و تنها در جهت مخالف عمل میکند.

این سر و شانه پایه یک جنبه منفی دارد. سرمایهگذاران برای فروش باید منتظر شکستن خط گردن باشند. با این حال، اگر سر در یک سطح بیش از حد خرید بالا رخ دهد، ممکن است چنین وقفهای دیر اتفاق بیفتد. با استفاده از تحلیل امواج الیوت همراه با تحلیل مومنتوم، سیگنال فروش بسیار زودتر فراهم میشود و زمانی است که روند صعودی پنج موج صعود میکند و اصلاح شروع به نمایش الگوهای ضربهای در نزولی میکند. علاوه بر این، همبستگیهای فیبوناچی این امر را ممکن میکند تا روش دقیقتری برای تحلیل همبستگی موج، اصلاح و طول موج بیان کرد.

سخن پایانی درباره تحلیل تکنیکال بورس ایران

در این مطلب، مروری اجمالی بر تحلیل تکنیکال بورس ایران داشتیم؛ کاربرد و اساس آن را مورد بحث قرار دادیم، از انواع تحلیل تکنیکال بورس ایران و ابزارهای آن سخن گفتیم و به نمودارهای مرتبط به این نوع از تحلیل پرداختیم تا خوانندگان بتوانند دیدی اولیه پیرامون این مبحث کاربردی و علمی به دست بیاورند.

در پایان، از شما دعوت به عمل میآوریم تا دیدگاههای خود را در رابطه با این نوشتار با ما و سایر خوانندگان از طریق بخش نظرات در میان بگذارید. اگر پرسشی دارید، میتوانید در همین بخش مطرح کنید و همچنین سایر مواردی که فکر میکنید به غنای این مطلب میافزایند را با ما و دیگر خوانندگان به اشتراک بگذارید.

تماس و واتس آپ اکسپرت سفارشی: ۰۷۷۳۳۴۳۳۲۱۱ – ۰۹۹۲۹۱۶۹۳۰۷

برچسب ها: سفارش ساخت ربات فارکس و ساخت ربات معامله گر بورس و ساخت ربات معاملاتی و طراحی ربات تریدر و ربات فارکس رایگان و برنامه نویسی ربات فارکس و آموزش ساخت اکسپرت فارکس و ساخت ربات معامله گر با پایتون و دانلود ربات معامله گر فارکس و خرید ربات تریدر فارکس و ربات فارکس خودکار و ربات معامله گر بورس رایگان و آموزش ساخت ربات معامله گر فارکس و دانلود ربات معامله گر بورس ایران و ربات معامله گر آلپاری و ربات فارکس برای اندروید و طراحی ربات متاتریدر و برنامه نویسی ربات متاتریدر و طراحی ربات فارکس و برنامه نویسی ربات فارکس