اندیکاتور ایچیموکو یا Ichimoku Cloud یک شاخص چند کاره است که اطلاعات کاملی از سطوح حمایت و مقاومت (Support and Resistance)، جهت روند و مومنتوم را به صورت همزمان در اختیار تریدرها قرار می دهد. اگرچه اندیکاتور ایچیموکو یک ابزار معاملاتی بسیار پرقدرت به شمار می رود اما اکثر تریدرها با مشاهده اطلاعات و خطوط آن دچار سردرگمی شده و معمولاً سیگنال های آن را به اشتباه تفسیر می کنند. در این مطلب قصد داریم این اندیکاتور را به طور کامل مورد بررسی قرار دهیم و نحوه سیگنال گیری از آن را نیز به صورت گام به گام به شما آموزش دهیم.

تماس و واتس آپ اکسپرت سفارشی: ۰۷۷۳۳۴۳۳۲۱۱ – ۰۹۹۲۹۱۶۹۳۰۷

قدم اول : جداسازی اندیکاتور اچیموکو

اندیکاتور ایچیموکو از دو عنصر متفاوت زیر تشکیل شده است:

- خط تبدیل (Conversion) و پایه (Base) : خطوطی که شبیه به میانگین متحرک در نمودار هستند که البته تفاوت های جزئی نیز با آن دارند.

- ابر ایچیموکو (Ichimoku Cloud) : کلاد یا همان ابر محبوب ترین بخش اندیکاتور ایچیموکو به شمار می رود زیرا بیشترین اطلاعات را در اختیار تریدرها قرار می دهد.

آشنایی و آموزش اندیکاتور ICHIMOKU

در ادامه این مطلب هر کدام از عناصر این اندیکاتور را به صورت جداگانه مورد بررسی قرار خواهیم داد.

خط تبدیل و پایه (مبنا)

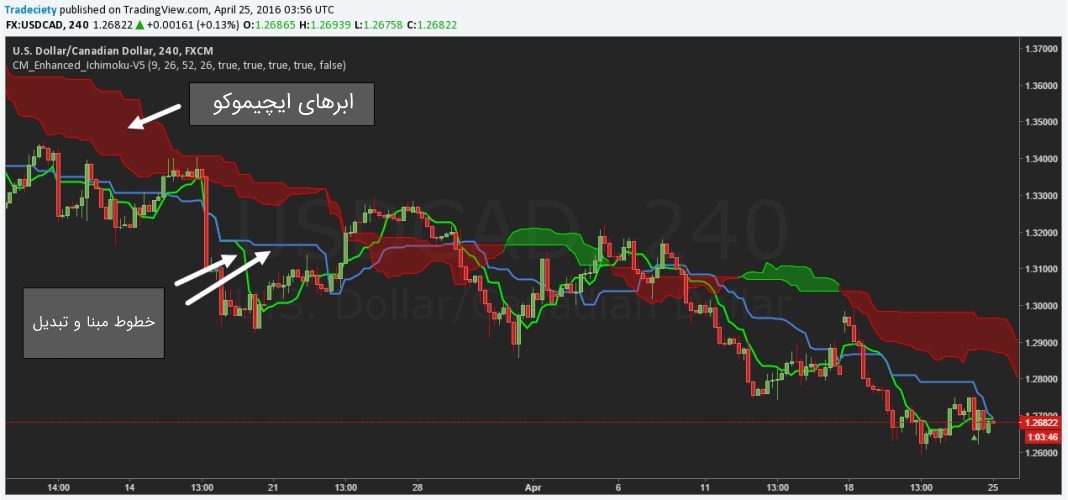

همانطور که قبلا به آن اشاره کردیم، خط تبدیل و پایه همانند خطوط میانگین متحرک هستند اما کار متفاوتی نسبت به آنها انجام می دهند. این خطوط در حقیقت حد وسط اوج و کف قیمتی ۹ و ۲۶ روز گذشته را نشان می دهند. به عبارت دیگر این خطوط ۹ و ۲۶ دوره (کندل) به عقب برمی گردند، سپس بالاترین و پایین ترین سطح قیمت در آن دوره را شناسایی کرده و خط را در حد وسط آن محدوده ترسیم خواهند کرد.

در تصویر زیر خطوط قرمز و سبز رنگ به ترتیب خط مبنا و تبدیل را نشان می دهند. علاوه بر این میانگین متحرک ۹ روزه نیز به رنگ سفید در نمودار مشخص شده است. میانگین متحرک تا حدود زیادی شبیه به خط تبدیل است اما ۱۰۰% با آن مطابقت ندارد.

خط تبدیل یا همان Tenkan Sen : حد وسط کف و اوج قیمتی ۹ روزه

خط مبنا یا همان Kijun Sen : حد وسط کف و اوج قیمتی ۲۶ روزه

تفسیر خط تبدیل و خط مبنا و سیگنال های آن

خطوط تبدیل و مبنا دو هدف اصلی دارند؛ در وهله اول آنها همانند میانگین متحرک به عنوان سطوح حمایت و مقاومت در طول روند عمل می کنند. در وهله دوم آنها اطلاعات مربوط به مومنتوم (شتاب حرکت قیمت) را در اختیار تریدرها قرار می دهند. زمانی که تراز قیمتی سهام بالاتر از این دو خط معامله می شود و هنگامی که خط تبدیل نیز بالاتر از خط مبنا قرار دارد، حرکت صعودی را به تریدر نشان خواهد داد.

این موضوع نیز درست شبیه به میانگین متحرک است؛ در حقیقت عبور میانگین متحرک کوتاه از میانگین متحرک بلند نشان دهنده این است که مومنتوم افزایش یافته و روند صعودی خواهد داشت.

- خطوط تبدیل و مبنا به عنوان سطوح حمایت و مقاومت در روند عمل می کنند.

- خرید سهام را باید در زمانی انجام داد که تراز قیمتی بالاتر از این دو خط قرار دارد، فروش سهام نیز باید در زمانی انجام پذیرد که تراز قیمتی پایین تر از این دو خط باشد.

- تقاطع دو خط با یکدیگر مومنتوم را تایید می کند.

- زمانی که خط کوتاه مدت در بالای خط بلند مدت حرکت کند، مومنتوم با حرکت صعودی روبرور خواهد شد. البته این شرایط در حالت بالعکس نیز اتفاق خواهد افتاد.

- حرکت تراز قیمتی سهام بالای این دو خط نیز تایید کننده مومنتوم خواهد بود.

ابر ایچیموکو (Ichimoku Cloud)

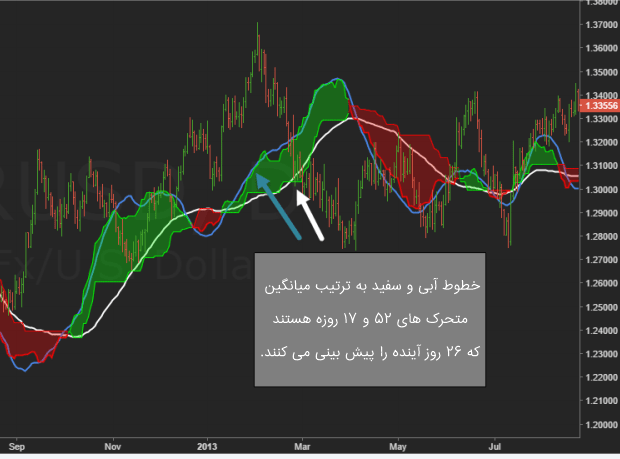

ابر ایچیموکو از ۲ حد (Boundary) بالا و پایین تشکیل شده است و فضای بین این دو خط نیز معمولا با رنگ سبز یا قرمز نشان داده می شود. حد اول ابر ایچیموکو که سرعت بیشتری دارد در حقیقت میانگین بین خطوط تبدیل و مبنا است. حد دوم که سرعت آهسته تری دارد نیز میانگین بین کف و اوج قیمتی ۵۲ روزه است. یکی از مهم ترین ویژگی های ابر ایچیموکو این است که می تواند روند قیمتی سهام را در ۲۶ روز آینده پیش بینی کند.

در تصویر زیر ۲ میانگین متحرک معمولی در کنار ابر قرار گرفته و از روش آفست ۲۶ (انتقال میانگین متحرک به ۲۶ روز آینده) نیز در آن استفاده شده است. همانطور که در تصویر زیر مشاهده می کنید ابر ایچیموکو تقریبا همانند میانگین متحرک است.

آشنایی و آموزش اندیکاتور ICHIMOKU

حد پر سرعت یا همان Seknou A : میانگین بین خط تبدیل و خط مبنا

حد آهسته یا همان Senkou B : میانگین بین اوج و کف قیمتی ۵۲ روزه

تفسیر ابر ایچیموکو و سیگنال های آن

فلسفه اصلی ابر ایچیموکو شباهت بسیاری با خطوط تبدیل و مبنا دارد زیرا دو حد موجود در ابر بر اساس این خطوط ترسیم می شوند. در وهله اول ابر ایچیموکو به عنوان سطوح حمایت و مقاومت عمل کرده و اطلاعاتی مربوط به جهت روند و مومنتوم را در اختیار تریدرها قرار می دهد. البته ابرها بر خلاف دوره های ۹ و ۲۶ روزه مورد استفاده در خط تبدیل و مبنا از مولفه های ۵۲ روزه استفاده می کنند، بنابراین سرعت کمتری در مقایسه با این دو خط دارد.

به طور کلی اگر تراز قیمتی بالاتر از ابر قرار داشته باشد نشان دهنده روند صعودی است و اگر زیر ابر قرار گیرد روند نزولی را تایید خواهد کرد. فضای بین ابر نیز منطقه Noise یا همان تغییرات ناگهانی قیمت است و تریدرها باید از انجام معاملات در آن منطقه تا حد امکان پرهیز کنند. اگر ابر سبز رنگ باشد و روند نزولی نیز توسط ابر قرمز رنگ تایید شده باشد، آنگاه تریدر متوجه می شود که رالی (افزایش قیمت) به وجود خواهد آمد.

در حقیقت می توان گفت ابر یک استراتژی معاملاتی برای روندهای طولانی مدت به شمار می رود. به طور کلی هنگام استفاده از ابر ایچیموکو باید به موارد زیر توجه داشت:

- استراتژی معاملاتی روندهای دنباله رو (Trend-following) مبتنی بر این موضوع انجام می شود که قیمت در کدام سمت ابر قرار دارد.

- خطوط حاشیه ابر در طی هر روندی به عنوان سطوح حمایت و مقاومت عمل خواهد کرد.

- اگر تراز قیمتی در ابر قرار داشته باشد، نشان دهنده منطقه Noise خواهد بود.

تماس و واتس آپ اکسپرت سفارشی: ۰۷۷۳۳۴۳۳۲۱۱ – ۰۹۹۲۹۱۶۹۳۰۷

نحوه استفاده از سیگنال های اندیکاتور ایچیموکو

حال که با مولفه های اندیکاتور ایچیموکو آشنایی پیدا کردید، بهتر است نحوه استفاده از آن در تحلیل تکنیکال را نیز با یکدیگر مرور کنیم.

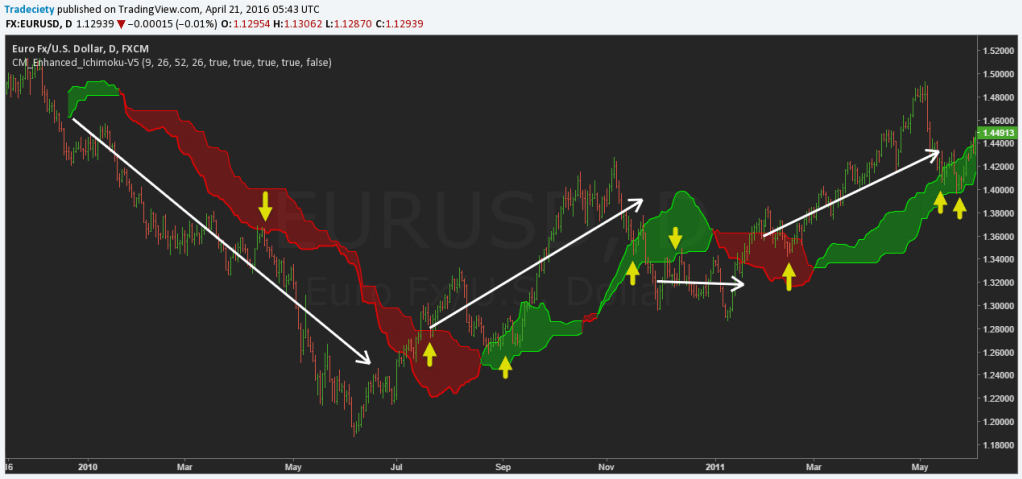

۱- ابر : روند بلند مدت، مقاومت و رنگ

تریدرها با کمک ابر ایچیموکو می توانند به سادگی تفاوت بین روندهای صعودی و نزولی بلند مدت را شناسایی کنند. زمانی که تراز قیمتی زیر ابر قرار داشته باشد، روند نزولی را تقویت کرده و در صورتی که بالای ابر قرار گیرد، روند صعودی را تقویت خواهد کرد. ابر ایچیموکو در روندهای قدرتمند نیز به عنوان سطح حمایت و مقاومت عمل می کند؛ برای مثال در تصویر زیر کاملا مشخص است که تراز قیمتی چگونه ابر را در طول موج های روند ریجکت (Reject) می کند.

به عبارت دیگر ابر برای شناسایی تفاوت های بین فاز صعودی و نزولی بازار گزینه بسیار ایده آلی محسوب می شود. البته به خاط داشته باشید که ابرهای ایچیموکو همانند اغلب اندیکاتورهای مومنتوم، اعتبار خود را در بازارهای خنثی (Range markets) از دست خواهند داد.

آشنایی و آموزش اندیکاتور ICHIMOKU

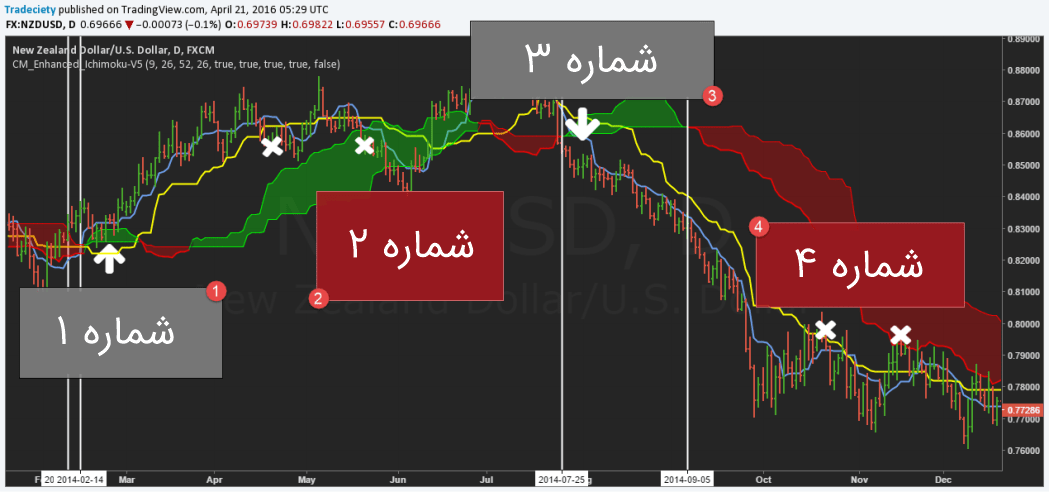

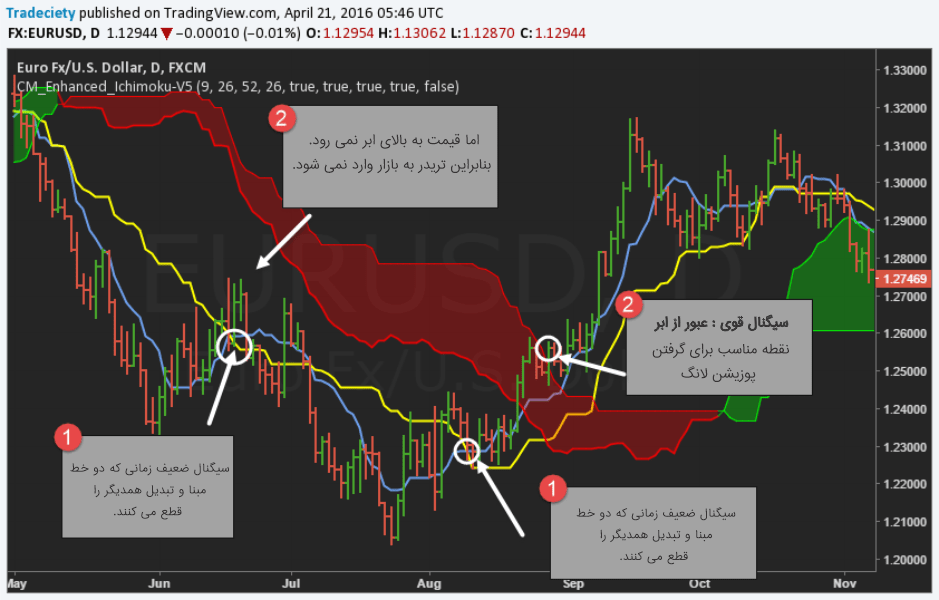

۲- سیگنال های خطوط تبدیل و مبنای پر سرعت

خط تبدیل و مبنا سریع ترین مولفه های اندیکاتور ایچیموکو به شمار می روند که سیگنال های مومنتوم اولیه را به تریدرها ارائه می دهند. در تصویر زیر ۴ نقطه مختلف مشخص شده است که در ادامه هر یک از آنها را مورد بررسی قرار خواهیم داد.

آشنایی و آموزش اندیکاتور ICHIMOKU

- شماره ۱ : خط تبدیل از خط مبنا عبور کرده که نشان دهنده یک روند صعودی است. در این حالت تراز قیمتی نیز بالاتر از دو خط حرکت می کند که خود روند صعودی را تایید خواهد کرد. سپس تراز قیمتی به صورت خیلی کوتاه به داخل ابر بازگشته اما سطح حمایت را می یابد. این موضوع را می توان به عنوان سیگنال ورود به بازار تفسیر کرد.

- شماره ۲ : تراز قیمتی شروع به نفوذ به خط مبنا (زرد رنگ) می کند که به عنوان یک هشدار برای تغییر جهت روند تلقی خواهد شد. خطوط تبدیل و مبنا همچنین از منطقه نزولی عبور می کنند که این موضوع نیز تغییر در مومنتوم را تایید خواهد کرد. تراز قیمتی در نهایت وارد ابر می شود که نشان دهنده اعتبار بخشی به تغییرات است.

- شماره ۳ : تراز قیمتی با شدت زیاد از زیر خط تغییر و مبنا عبور کرده و خط تبدیل نیز از خط مبنا عبور می کند که هر دو نشان دهنده سیگنال های نزولی هستند. در همان زمان، تراز قیمتی در زیر ابر معامله می شود. تمام سیگنال های ذکر شده روند نزولی شدیدی را نشان می دهند که می توان آن را به عنوان سیگنال فروش تفسیر کرد.

- شماره ۴ : تراز قیمتی شروع به نفوذ به خط مبنای آهسته کرده است که به عنوان سیگنال هشدار دهنده اولیه و زودهنگام تفسیر می شود. سپس خطوط تبدیل و مبنا نیز همچنان از یکدیگر عبور می کنند که سیگنال تغییر مومنتوم را برای تریدرها ارسال می کند. در نهایت مومنتوم متوقف شده و تراز قیمتی در یک سمت ثابت شده است.

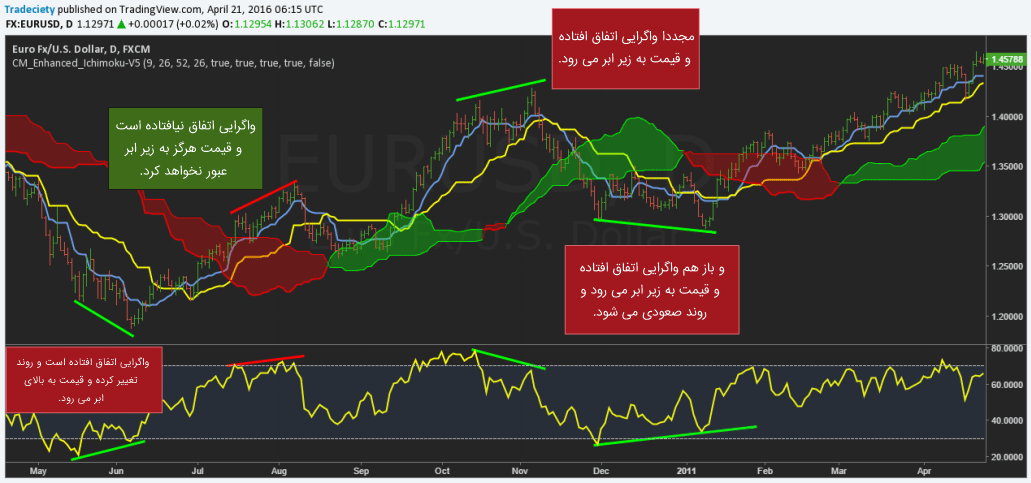

۳- شاخص RSI و ایجاد یک ترکیب (Confluence)

همه ما در صدد این هستیم که با ترکیب ابزارها و مفاهیم مختلف، روش های معاملاتی قدرتمندتری را ایجاد کنیم. یکی از بهترین ابزارهای موجود که ترکیب قدرتمندی را با ایچیموکو تشکیل می دهد، اندیکاتور RSI یا همان قدرت نسبی است. در حقیقت هنگامی که از اندیکاتور ایچیموکو در بررسی روند استفاده می کنید، باید بدانید که روند در چه زمانی به پایان رسیده و بازگشت احتمالی در چه زمانی سیگنال خروج از معامله را نشان می دهد.

تصویر زیر نشان می دهد که چطور با اضافه کردن شاخص RSI و سپس جستجوی واگرایی های (Divergence) آن می توان بازگشت هایی با احتمال بسیار زیاد را شناسایی کرد. اگر تراز قیمتی پس از واگرایی RSI از خطوط تبدیل و مبنا عبور کند، آنگاه می توان گفت که احتمال ایجاد بازگشت بسیار بالا است. این موضوع حتی می تواند یک بازگشت روند طولانی مدت در جهت مخالف را نیز شناسایی کند.

آشنایی و آموزش اندیکاتور ICHIMOKU

۴- جایگاه نقطه توقف (Stop Placement) و خروج از معاملات

درست شبیه به میانگین متحرک، اندیکاتور ایچیموکو را نیز می توان در شناسایی نقاط توقف و خروج از معاملات مورد استفاده قرار داد. هنگام خروج از معاملات در روندهای دنباله رو بر اساس سیگنال های ایچیموکو باید به نکات زیر توجه داشته باشید:

آشنایی و آموزش اندیکاتور ICHIMOKU

- اگر در روند نزولی تراز قیمتی از بالای خطوط تبدیل و مبنا عبور کند نشان دهنده سیگنال تغییر موقتی در مومنتوم خواهد بود.

- البته تا زمانی که ابر به عنوان سطوح مقاومت باقی بماند، روند شکسته نخواهد شد.

- زمانی که تراز قیمتی در بالای ابر شکسته شود، روند نزولی در نهایت پایان خواهد یافت.

- تریدرها می تواند از اندیکاتور ایچیموکو برای خروج از بازار محافظه کارانه (The conservative exit) و سریع (The aggressive exit) استفاده کنند.

خروج محافظه کارانه به معنی این است که تریدر با مشاهده عبور خطوط تبدیل و مبنا از جهت مخالف روند، از پوزیشن معاملاتی خود خارج شود. تریدر در خروج سریع نیز تنها زمانی از معامله خارج می شود که تراز قیمتی در جهت مخالف ابر شکسته شود.

نتیجه گیری

همانطور که در ابتدای مقاله به آن اشاره کردیم، اندیکاتور ایچیموکو یک شاخص چند کاره به شمار می رود که اطلاعات جامعی از روند قیمتی یک سهام را در اختیار تریدرها قرار می دهد. استفاده از این اندیکاتور نیز همانند استراتژی میانگین متحرک بسیار ساده است اما به طور کلی هنگام کار با این اندیکاتور باید به نکات زیر توجه داشته باشید.

- از ابر ایچیموکو برای شناسایی جهت روند بلند مدت استفاده کنید و مهاملات خود را قط در جهت ابر انجام دهید.

- ابر در طی روند به عنوان سطوح مقاومت و حمایت عمل می کند ولی ورود تراز قیمتی به ابر نشان دهنده تغییر در مومنتوم خواهد بود.

- عبور خط تبدیل از بالای خط مبنا نشان دهنده این است که روند به صورت صعودی حرکت خواهد کرد.

- سعی کنید معاملات خود را فقط در خطوط تبدیل و مبنا انجام دهید.

- تریدر می تواند از خطوط تبدیل یا پایه ( خروج محافظه کارانه) برای خروج از بازار استفاده نماید یا این که به صورت سریع و با مشاهده شکست تراز قیمتی در ابر از بازار خارج شوند.

- اندیکاتور ایچیموکو در بازارهای خنثی یا رنج اعتبار خود را از دست خواهد داد.

تماس و واتس آپ اکسپرت سفارشی: ۰۷۷۳۳۴۳۳۲۱۱ – ۰۹۹۲۹۱۶۹۳۰۷