در طول بیش از ۱۵ سال تجربه معامله کردن در بازارفارکس، به این نتیجه رسیدم که برای تشخیص روند حرکت قیمت، هیچ ابزار جادویی، اندیکاتور یا قوانین خاصی وجود ندارد. ما معاملهگران با وجود تلاشهایی که برای تحلیل نمودارها و تعیین تمایل حرکت قیمت و در نتیجه معامله کردن در آن جهت داریم، اما جهت حرکت بازار ممکن است در هر لحظه به سرعت تغییر کند. اگر قیمت مطابق پیشبینیهای ما حرکت نکرد، باید مجددا نمودار را تحلیل کنیم و ببینیم چه چیزهایی را در تحلیل اولیه نادیده گرفتیم و چه اشتباهاتی کردیم. فقط فراموش نکنید که تحلیل نمودارها کاملا توسط ابزار بسیار مهمی بنام چشم معامله گرانجام می شود و گاهی اوقات علیرغم تمام تلاشهایی که برای درک چگونگی حرکت نمودار قیمت داریم، بازارممکن است در خلاف جهت انتظار ما حرکت کند. پس همواره باید انعطاف لازم را در تحلیل اولیه داشته باشیم.

تماس و واتس آپ اکسپرت سفارشی: ۰۷۷۳۳۴۳۳۲۱۱ – ۰۹۹۲۹۱۶۹۳۰۷

برچسب ها: سفارش ساخت ربات فارکس و ساخت ربات معامله گر بورس و ساخت ربات معاملاتی و طراحی ربات تریدر و ربات فارکس رایگان و برنامه نویسی ربات فارکس و آموزش ساخت اکسپرت فارکس و ساخت ربات معامله گر با پایتون و دانلود ربات معامله گر فارکس و خرید ربات تریدر فارکس و ربات فارکس خودکار و ربات معامله گر بورس رایگان و آموزش ساخت ربات معامله گر فارکس و دانلود ربات معامله گر بورس ایران و ربات معامله گر آلپاری و ربات فارکس برای اندروید و ربات سود ده فارکس و ربات سود ده بورس ایران و اکسپرت سود ده فارکس و اکسپرت سود ده بورس ایران

تحلیل روند تنها یکی از قسمتهای استراتژی معاملاتی من برای باز و بسته کردن معاملات است. این اصلا ایده خوبی نیست که تنها براساس یک دلیل وارد معامله شوید، به همین خاطر من همیشه به دنبال این هستم که تا حد ممکن تائیدیههای زیادی برای ورود به معاملات داشته باشم. من در برنامه معاملاتی شخصی خودم، ازترکیبی از تکنیکهای مختلف مانند تحلیل روند، تحلیل سطوح حمایتی و مقاومتی و تحلیل سیگنال با اندیکاتوراستفاده میکنم.

ضمن مطالعه این مقاله به یاد داشته باشید که من در این مطلب درباره «معامله کردن در جهت روند» صحبت نمیکنم، بلکه میخواهم بعضی از فیلترهایی که برای تشخیص روند واضح بازار به شما کمک میکند را توضیح دهم. بعلاوه، ممکن است گاهی اوقات اینطور به نظر برسد که بازار به یک سمت حرکت میکند، در حالیکه در واقع در خلاف آن جهتی که شما تشخیص دادهاید، در حال حرکت است. به این دلیل که بسیاری از بازارها اصلاحات کوتاهمدتی را تجربه میکنند و همین ممکن است بسیاری از معاملهگران را دچار اشتباه کند. به این خاطر، همیشه زوم نمودارها را کم کنید و تصویر بزرگتر نمودارها را ببینید، سپس با در نظر داشتن یک تصویر جامع و بزرگ از چگونگی حرکت قیمت، زوم نمودار را بیشتر کنید و آن را با جزئیات بیشتری مورد بررسی قرار دهید. با این کار بعد از مدتی می توانید به زوم شخصی خود دست پیدا کنید.

۱- مهمترین کار مشاهده است

اولین چیزی که در مورد تشخیص روند باید درک کنید این است که یک علم کاملا دقیق نیست. من همیشه سعی میکنم تا حد ممکن نمودارها را ساده ببینم و به همین خاطر در ابتدا فقط و فقط پرایس اکشن را زیر نظر میگیرم، بدون هیچ اندیکاتوری.

اگر از چند معاملهگر درباره روند حال حاضر بازار سؤال کنید، قطعا پاسخهای متفاوتی از هر کدام میشنوید. بعضی از آنها نوع روند کوتاهمدت بازار را به شما میگویند، برخی نوع روند بلندمدت را توضیح میدهند و تعدادی هم نوع روند میانمدت را بیان میکنند. ما میتوانیم با بکارگیری تحلیلهای کوتاهمدت و بلندمدت، که همگی با مشاهده ساده بازار شروع میشوند، نوع روند غالب حال حاضر بازار را تشخیص دهیم.

من معمولا از خودم میپرسم نمودار قیمت در طول یکی دوسال، ۶ ماه و ۳ ماه گذشته به چه صورت بوده است؟ پاسخ این سؤال، تصویری از چگونگی حرکت قیمت را به ترتیب در بلندمدت، میانمدت و کوتاهمدت به من نشان میدهد. این کار باعث میشود ایده کاملا واضح و شفافی از جهت حرکت نمودار قیمت بدست آورم. اگر هیچکدام اینها جواب نداد، در تایمفریم روزانه یا هفتگی زوم نمودار را کم کنید و خیلی ساده از خودتان بپرسید «الان قیمت در حال پایین آمدن است یا بالا رفتن؟». اصلا نیازی نیست پیچیده فکر کنید.

وقتی جهت کلی پرایس اکشن در بازار را ببینیم، میتوانیم به راحتی تشخیص دهیم که قیمت به سمت پایین حرکت میکند یا بالا، یا اینکه در یک روند سایدوی قرار دارد.

۲- سقف و کفهای واضح را شناسایی کنید

وقتی قیمت در یک روند حرکت کند، سقف و کفهایی تشکیل میدهد. اگر به این سقف و کفها دقت کنید، میتوانید خیلی سریع تشخیص دهید که قیمت به کدام سمت حرکت میکند.

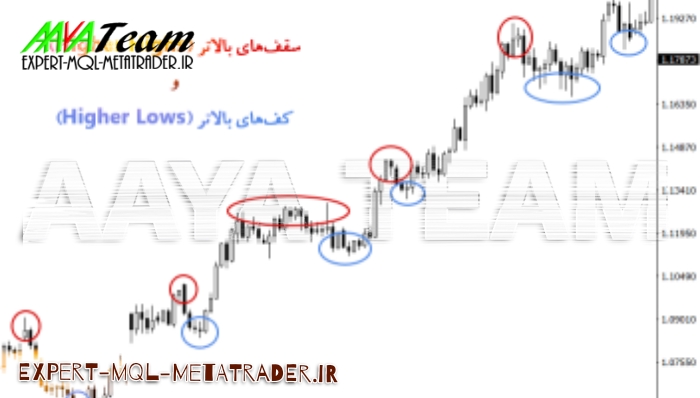

در نمودار زیر مربوط به S&P500 مشاهده میکنید که یک روند صعودی واضح شکل گرفته است. به نواحی که با رنگ قرمز مشخص شده دقت کنید. این نواحی در واقع کفهای این روند صعودی هستند و اگر توجه کنید میبینید که این کفهای قیمتی به نوعی «پلههایی» تشکیل دادهاند که با پیشروی قیمت در جهت روند صعودی، این پلهها هم بالاتر و بالاتر میروند.

توجه داشته باشید که در یک روند نزولی، شما قاعدتا باید به سقفها بیشتر توجه کنید و ببینید آیا این سقفها یک الگوی پلهای به سمت پایین را تشکیل میدهند یا خیر.

۳- سقفهای بالاتر، کفهای بالاتر، سقفهای پایینتر و کفهای پایینتر

وقتی سقف و کفهای واضح بازار را مشخص کردید، حالا میتوانید تعیین کنید که آیا بازار در حال ایجاد سقفهای بالاتر (Higher High) و کفهای بالاتر (Higher Low) است یا سقفهای پایینتر (Lower High) و کفهای پایینتر (Lower Low).

بطور کلی، در یک روند صعودی میتوانید الگوی واضحی متشکل از HHها و HLها ببینید و در یک روند نزولی نیز میتوانید الگوی مشخصی متشکل از LHها و LLها مشاهده کنید. در نمودار زیر با توجه به الگوی واضح HHها و HLها میتوانید مشاهده کنید که حرکت قیمت در یک روند صعودی بوده است.

۴- واکنش بازار در برابر سطوح مهم چگونه است؟

رفتار قیمت را بعد از اصلاحات بررسی کنید و ببینید وقتی به میانگین متحرک (مووینگ اورج) بلندمدتی مثل مووینگ ۲۱ روز یا یک مقاومت مهم میرسد، چگونه واکنش نشان میدهد. آیا پرایس اکشن بعد از اینکه در یک روند نزولی یا صعودی به سطح قیمتی مهمی میرسد، عقبنشینی میکند یا به حرکت خود ادامه میدهد؟ این نوع رفتار قیمت سرنخ خوبی است که تمایل یا روند کلی بازار را تائید میکند.

در نمودار بالا میتوانید مشاهده کنید که تمامی حرکات اصلاحی وقتی به دو سطح مقاومتی مشخص شده و میانگین متحرک نمایی با دوره ۲۱ رسیدند، با فشار فروش روبرو شدند و در نتیجه روند نزولی تغییری نکرده است.

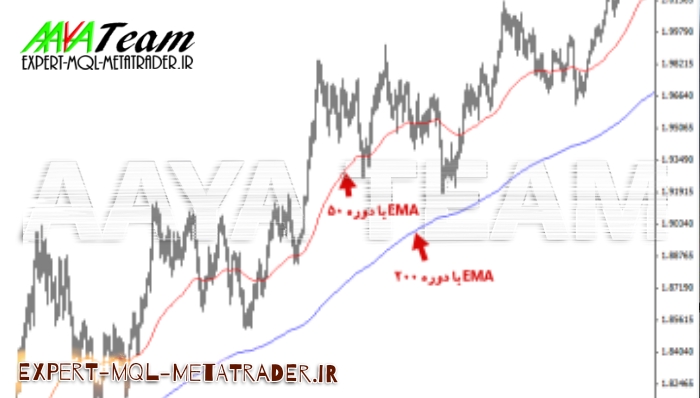

یک میانگین متحرک نمایی (EMA) با دوره ۲۰۰ و یک EMA با دوره ۵۰ روی نمودار خود قرار دهید و شیب بلندمدت این دو میانگین متحرک را بررسی کنید. این یک روش سریع برای تشخیص روند کلی قیمت در بازار است. همچنین باید بررسی کنید که قیمت در مواجهه با این مووینگ اورجها چگونه واکنش نشان میدهد. اگر قیمت در چندین مورد به این مووینگ اورجها احترام میگذارد و از آنها عقبنشینی میکند، این نشانه خوبی است از اینکه بازار به روند خود ادامه میدهد. مثلا نمودار زیر نمونه خوبی از واکنش قیمت در برابر مووینگ اورجهای مذکور است، فقط انتظار نداشته باشید که همین شرایط را هر روز در بازار ببینید.

دقت کنید که در نمودار بالا، دو EMA با دورههای ۵۰ و ۲۰۰ خیلی سریع جهت روند کلی قیمت در تایمفریم روزانه را به ما نشان میدهند.

۵- آیا سیگنالی در حال شکلگیری هست؟

اگر میبینید سیگنالهای پرایس اکشنی همجهت با روند کلی بازار در حال شکلگیری هستند، خود این تائیدیه دیگری برای تمایل حرکت بازار به سمت روند است. ضمنا به یاد داشته باشید که وقتی سیگنالهای پرایس اکشنی برای چند مرتبه شکست میخورند یا اصطلاحا فِیل (fail) میشوند، ممکن است نشان از این باشد که روند بازار در آینده نزدیک تغییر میکند.

در نمودار بالا مشاهده میکنید که پینبار صعودی در ناحیه حمایتی، نقطه پایان حرکت اصلاحی و شروع مجدد روند صعودی را نشان میدهد.

۶- تغییر جهت روند

اگر بازار در یک روند نزولی قرار داشته باشد، باید به سقفهای اخیر تشکیل شده خیلی دقت کنیم و همینطور اگر روند بازار صعودی باشد، باید روی کفهای اخیر بازار تمرکز کنیم. دلیل این امر آن است که این کار نه تنها روند کلی قیمت را برای ما مشخص میکند، بلکه همچنین به ما نشان میدهد که آیا پرایس اکشن روند بازار همچنان منظم پیش میرود یا اینکه تغییراتی در آن به وجود آمده است.

برای مثال، اگر دنبالهای از سقفهای بالاتر (HH) و کفهای بالاتر (HL) در یک روند صعودی داشته باشیم، وقتی میبینید که قیمت از آخرین کف عبور میکند و پایینتر میرود، این نشانه قدرتمندی است از اینکه روند صعودی ممکن است به پایان خود نزدیک شده باشد. در مقابل، در یک روند نزولی شاهد کفهای پایینتر (LL) و سقفهای پایینتر (LH) هستیم، در این صورت اگر قیمت از آخرین سقف تشکیل شده عبور کند و بالاتر برود، این نشانه قدرتمندی است از اینکه روند نزولی ممکن است به انتهای خود رسیده باشد.

در آخر

وقتی بتوانید با اطمینان روند بازار را تشخیص دهید، در این صورت میتوانید به دنبال ناحیه یا سطح مناسبی در قیمت برای ورود به معامله باشید. شناسایی روند بازار ممکن است کمی مشکل باشد، به ویژه برای معاملهگران مبتدی. اینکه ستاپها و سیگنالهای معاملاتی مختلف را بدانید ایرادی ندارد، اما اگر در خلاف جهت روند کلی بازار معامله میکنید، احتمال موفقیت و کسب درآمد شما به شدت افت میکند. به یاد داشته باشید که بازار همیشه به یک سمت متمایل است، بنابراین اگر فقط در جهت روند و تمایل اصلی بازار معامله کنید، قطعا خیلی بیشتر به سود شما خواهد بود.

دیدگاهها (0)