مقدمه

در طول دو هفته اخیر یک روش معاملاتی را امتحان میکردم تا به کسانی که در مورد اهمیت رعایت نسبت سود به ضرر در ترکیب با استراتژی مبتنی بر پرایس اکشن تردید دارند، نکتهای را ثابت کنم. در این مقاله به شما ثابت میشود که اگر یک نسبت سود به ضرر صحیح را در معاملات خود رعایت کنید و همچنین علاقه به یادگیری یک استراتژی معاملاتی قوی مبتنی بر پرایس اکشن داشته باشید، میتوانید در بازار فارکس به سود مستمر برسید. این مقاله نگاه شما را تغییر میدهد، بنابراین توصیه میکنم تا انتها به مطالعه آن ادامه دهید و مفاهیم گفته شده را یاد بگیرید.

تماس و واتس آپ اکسپرت سفارشی: ۰۷۷۳۳۴۳۳۲۱۱ – ۰۹۹۲۹۱۶۹۳۰۷

برچسب ها: سفارش ساخت ربات فارکس و ساخت ربات معامله گر بورس و ساخت ربات معاملاتی و طراحی ربات تریدر و ربات فارکس رایگان و برنامه نویسی ربات فارکس و آموزش ساخت اکسپرت فارکس و ساخت ربات معامله گر با پایتون و دانلود ربات معامله گر فارکس و خرید ربات تریدر فارکس و ربات فارکس خودکار و ربات معامله گر بورس رایگان و آموزش ساخت ربات معامله گر فارکس و دانلود ربات معامله گر بورس ایران و ربات معامله گر آلپاری و ربات فارکس برای اندروید و ربات سود ده فارکس و ربات سود ده بورس ایران و اکسپرت سود ده فارکس و اکسپرت سود ده بورس ایران

آزمایش

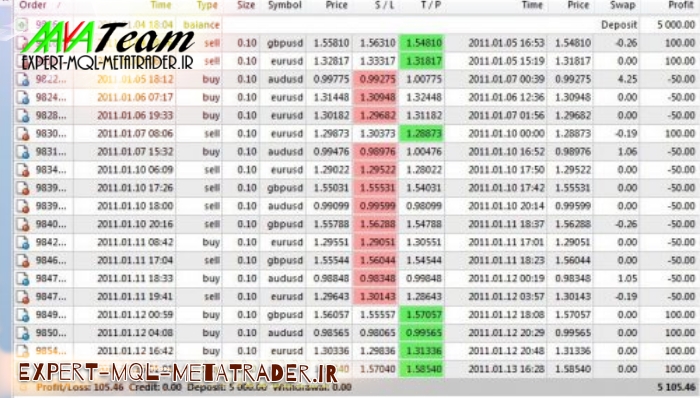

برای اینکه اهمیت بالای رعایت نسبت سود به ضرر معاملات را نشان دهم و آن را ثابت کنم، طی ۲ هفته اخیر تصمیم گرفتم در یک حساب دِمو، بصورت تصادفی و رندوم به ۲۰ معامله در جفتارزهای EURUSD، GBPUSD و AUDUSD ورود کنم. برای این معاملات از هیچ نوع روش یا استراتژی معاملاتی یا روش پرایس اکشنی استفاده نشده است. من فقط در مدت ۱۰ روز ۱۹ معامله در جفتارزهای مذکور انجام دادم و در هر معامله با نسبت سود به ضرر ۲ به ۱، حد ضرر را به اندازه ۵۰ پیپ و حد سود را به اندازه ۱۰۰ پیپ تعیین کردم. در طول معاملات هیچ کاری نمیکردم و بعد از ورود به معامله و تعیین حدود سود و ضرر، آن را رها میکردم تا بالاخره با فعال شدن حد سود یا حد ضرر معامله به پایان برسد، تا به این ترتیب اهمیت رعایت نسبت سود به ضرر را ثابت کنم.

اگرچه این آزمایش را برای اثبات اهمیت رعایت نسبت سود به ضرر در معاملات انجام دادم، اما به خوبی قدرت استراتژیهای معاملاتی مبتنی بر پرایس اکشن در ترکیب با نسبت سود به ضرر را نیز نشان میدهد. نتایج این معاملات نشان میدهد که با داشتن نسبت سود به ضرر ۲ به ۱ در هر معامله و ۱۲ معامله منفی از کل ۱۹ معامله، در پایان سود کوچکی نیز داشتهام. یعنی همانطور که در تصویر زیر مشاهده میکنید، درصد موفقیت معاملات من ۳۶٫۸۴ درصد بوده است و ۶۳٫۱۶ درصد معاملات منفی بودهاند. با اینحال و با اینکه ورود به معاملات بصورت کاملا رندوم و تصادفی بوده است، اما در آخر حدود ۱۰۰ دلار هم سود کردهام.

از این آزمایش چه درسی میگیریم؟

تاریخچه معاملات به خوبی اهمیت رعایت نسبت سود به ضرر در معاملات را نشان میدهد. اما باید از خودمان سؤال کنیم که اگر از یک روش معاملاتی مانند روشهای مبتنی بر پرایس اکشن با احتمال موفقیت بیشتر استفاده میکردیم، نتایج چقدر بهبود پیدا میکرد. اگر استراتژیهای پرایس اکشن را با آموزش و تجربه ترکیب کنید، قطعا میتوانید معاملاتی با احتمال موفقیت بالای ۵۰ درصد انجام دهید. بنابراین اگر فرض کنیم که با استفاده از یک استراتژی ساده پرایس اکشنی به درصد موفقیت ۵۰ درصدی برسیم و همچنین در هر معامله نسبت سود به ضرر ۲ به ۱ را رعایت کنیم، بعد از ۲۰ معامله با احتساب ۵۰ دلار ریسک در هر معامله، در نهایت ۵۰۰ دلار سود میکنیم (۱۰۰۰ دلار سود از معاملات مثبت و ۵۰۰ دلار ضرر ناشی از معاملات منفی).

بنابراین حالا دیگر میدانیم که بدون شک و تردید استراتژی نسبت سود به ضرر به خوبی کار میکند. یعنی حتی اگر بصورت رندوم به معاملات ورود کنید و حد سود هر معامله را به اندازه ۲ برابر حد ضرر تعیین کنید، در نهایت یا سود کمی بدست میآورید و یا نه سود میکنید و نه ضرر. حالا اگر همین کار ساده را با یک روش با احتمال بالای موفقیت مانند پرایس اکشن ترکیب کنیم، به یک استراتژی حرفهای معاملاتی و مدیریت سرمایه میرسیم. و اگر آموزش صحیح و تجربه هم به این استراتژی اضافه کنیم، قطعا پس از ۲۰ معامله یا بیشتر به سود و کسب درآمد از بازار میرسیم.

معاملهگران حرفهای میدانند برای کسب درآمد باید معاملات مثبت آنها بیشتر از معاملات منفی آنها باشد، اگر هیچ شانسی در بازار نداشته باشید و حتی ۵۰ درصد معاملات شما هم مثبت نباشند، اما نسبت سود به ضرر حداقل ۲ به ۱ را رعایت کنید، احتمالا بعد از چند سری معامله به نقطه سربهسر میرسید. اکثر معاملهگران نسبت سود به ضرر معاملات را به درستی رعایت نمیکنند. آنها معمولا سود معاملات را به اندازه کمتر از ۲ برابر ریسک آنها در نظر میگیرند و بنابراین برای اینکه در نهایت به سود برسند، بایستی معاملات آنها درصد موفقیت (win rate) بالایی داشته باشد. با در نظر گرفتن سود معاملات به اندازه کمتر از ۲ برابر ریسک آنها، در واقع به ضرر خود عمل میکنید، چرا که در این صورت برای اینکه بتوانید در بازار سود کنید، باید بیش از ۵۰ درصد معاملات شما مثبت باشند.

یک ستاپ پرایس اکشنی خوب به شما امکان میدهد پس از ورود به معامله و تعیین حدود سود و ضرر، آن را به حال خود رها کنید و در عین حال شانس موفقیت معاملات شما بیشتر از ۵۰ درصد باشد. به عبارتی دیگر، با کمک پرایس اکشن و رعایت نسبت سود به ضرر معاملات، میتوانید تقریبا بدون استرس و نگرانی در بازار معامله کنید. شما باید صبر کنید تا یک موقعیت پرایس اکشنی واضح در محل تلاقی سطوح حمایتی و مقاومتی یا در یک روند شکل بگیرد، سپس نسبت سود به ضرر ۲ به ۱ را تعیین کنید و بعد از آن معامله را رها کنید و به باقی امورات خود برسید تا اینکه معامله بسته شود. اگر واقعا این کار را بطور منظم و با دیسیپلین انجام دهید، یعنی در موقعیتهای پرایس اکشنی واضح به معامله ورود کنید و به نسبت سود به ضرر ۲ به ۱ پایبند باشید، قطعا پس از یک سری از معاملات به سود میرسید.

نکته مهم این است که پس از چند معامله منفی دلسرد و ناامید نشوید یا اینکه پس از چند معامله مثبت مغرور و هیجانزده نشوید. به این فکر کنید که اگر در ۸ معامله ابتدایی از ۲۰ معامله خود ضرر کنید، چه اتفاقی میافتد؟ یکبار دیگر نتایج معاملات من را مشاهده کنید. آیا متوجه شدید که من در ۹ معامله ابتدایی شکست خوردم و پس از آن معاملات مثبت من شروع شده است؟ حرفه معاملهگری همین است، گاهی اوقات پشت سر هم ضرر میکنید و بعضی اوقات هم پشت سر هم سود میکنید. اما نباید اجازه دهید این سودها یا ضررهای متوالی برنامه معاملاتی شما را تحت تأثیر قرار دهند. همواره به خودتان یادآوری کنید که با شانس موفقیت بالای معاملات و همچنین رعایت نسبت سود به ضرر، در نهایت نتیجه مثبت خواهد شد.

دریافت آموزش صحیح

جدای از اینکه باید احساسات خود را کنترل کنید و همیشه نظم و دیسیپلین کاری خود را حفظ کنید و همچنین نسبت سود به ضرر را در هر معامله رعایت کنید، بزرگترین مسئلهای که میتواند در موفقیت حرفهای شما مؤثر باشد این است که آیا اساسا میدانید در چه زمانی و چه موقعیتهایی باید معامله کنید. در اینجاست که موضوع آموزش صحیح معاملهگری فارکس و استراتژیهای بسیار محتمل معاملاتی مانند پرایس اکشن مطرح میشود. زمانی که ستاپهای پرایس اکشن را با مدیریت سرمایه همراه کنید،مانند یک معاملهگر حرفهای عمل کردهاید. معاملهگران حرفهای در مقایسه با معاملهگران تازهکار دیدگاه کاملاً متفاوتی نسبت به بازار دارند و هرگز کار خود را خیلی پیچیده نمیکنند.

آنها اول بازار را بررسی میکنند تا ببینند آیا شرایط معامله کردن برقرار است یا خیر. اگر شرایط برای معامله کردن مساعد نباشد، برای مدتی کامپیوتر خود را رها میکنند یا به نمودارها توجهی نمیکنند. اما اگر شرایط مناسبی برای معامله کردن وجود داشته باشد، بررسی میکنند که آیا تعیین نسبت سود به ضرر ۲ به ۱ در آن موقعیت منطقی است یا خیر. در صورتی که تعیین نسبت سود به ضرر ۲ به ۱ ممکن باشد، به معامله ورود میکنند و پس از تنظیم حدود سود و ضرر، آن را به حال خود رها میکنند.

دلیل اینکه معاملهگران حرفهای اینگونه فکر و معامله میکنند این است که خود را درگیر و وابسته هیچ معاملهای نمیکنند. آنها به خوبی میدانند که هر معامله تنها یک معامله از مجموعه بزرگی از معاملات است که باید انجام دهند تا در نهایت نتیجه روش کاری آنها که احتمال موفقیت بالایی دارد مشخص شود. در مقابل، معاملهگران مبتدی در تکتک معاملات گرفتار میشوند و در برابر احساسات ناشی از هر معامله مثبت یا منفی از خود واکنش نشان میدهند. چرا که به دلیل عدم داشتن تجربه کافی و دیدگاه صحیح، در عوض اینکه تصویر بزرگتر و برآیند نتایج معاملات را ببینند، نگاه خود را به جزئیات و نتیجه هر یک معامله معطوف میکنند. داشتن یک استراتژی موفق همراه با مطالب بالا می تواند سوددهی مستمر از مارکت را ساده کند.

دیدگاهها (0)