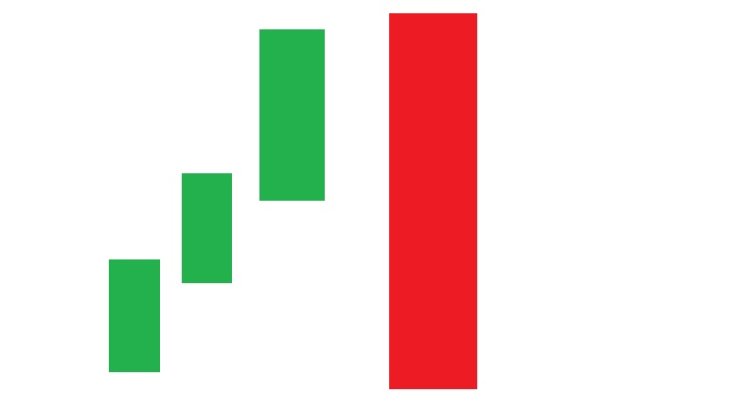

اگر مقاله الگو های کندل استیک را مطالعه کرده باشید، به یاد دارید که سه کلاغ سیاه جزئی از الگوهای نمودار شمعی یا کندل استیک است. برای معامله با الگوی سه کلاغ سیاه ابتدا مقاله الگوهای کندل استیک را مطالعه کنید. سه کلاغ سیاه در واقع برای پیشبینی برگشت روند صعودی فعلی بهکار میرود. این الگو از سه شمع با پایه بلند پشت سرهم تشکیل شده است که در بدنه اصلی شمع قبلی باز میشود و پایینتر از شمع قبلی بسته میشود.

معمولا معاملهگران از الگوی سه کلاغ سیاه همراه با تحلیل تکنیکال برای تایید یک برگشت استفاده میکنند.

بیشتر بخوانید: آموزش ارز دیجیتال

برچسب ها: ربات آربیتراژ و ربات آربیتراژ قطعا سودده و ثبت نام ربات آربیتراژ و سفارش ساخت ربات فارکس و ساخت ربات معامله گر بورس و ساخت ربات معاملاتی و طراحی ربات تریدر و ربات فارکس رایگان و برنامه نویسی ربات فارکس و آموزش ساخت اکسپرت فارکس و ساخت ربات معامله گر با پایتون و دانلود ربات معامله گر فارکس و خرید ربات تریدر فارکس و ربات فارکس خودکار و ربات معامله گر بورس رایگان و آموزش ساخت ربات معامله گر فارکس و دانلود ربات معامله گر بورس ایران و ربات معامله گر آلپاری و ربات فارکس برای اندروید و ربات سود ده فارکس و ربات سود ده بورس ایران و اکسپرت سود ده فارکس و اکسپرت سود ده بورس ایران

الگوی سه کلاغ سیاد در چه شرایطی ایجاد میشود؟

برای معامله با الگوی سه کلاغ سیاه بهتر است ابتدا شرایط ایجاد شدن آن را بدانید.

هر سه شمع حتما باید نزولی باشند.

شمع سوم باید در بدنه شمع دوم و شمع دوم باید در بدنه شمع اول باز شود.

هیچکدام از سه شمع نباید سایه داشته باشند یا سایه کوچکی داشته باشند.

هر شمع باید پایینتر از بدنهی شمع قبلی بسته شود.

طریقه ایجاد شدن الگوی سه کلاغ سیاه

بعد از ایجاد شدن یک روند صعودی، معاملهگران نگران میشوند که ممکن است در آینده این روند ادامه پیدا نکند بنابراین سعی میکنند سود خود را ذخیره کنند. در این زمان بازار با افزایش فشار عرضه روبهرو میشود و دو شمع اول در الگوی سه کلاغ سیاه تشکیل میشوند. در ادامه این روند باقی معاملهگران احساس خطر کرده و سعی در خارج شدن از سهم را دارند و اینگونه شمع سوم نیز تشکیل میشود.

نکات مهم معامله با الگوی سه کلاغ سیاه

طول شمعها بر اعتبار الگو تاثیر میگذارد؛ یعنی هرچقدر طول شمعها بیشتر باشد اعتبار الگو نیز بیشتر میشود.

در شرایط ایدهآل هر شمع در وسط شمع قبل باز خواهد شد همچنین شمعها دارای اندازه تقریبا یکسانی هستند.

برای تشخیص این الگو نیازی به محاسبات ندارید، زیرا سه کلاغ سیاه یک الگوی دیداری است.

در صورت ایجاد شمع سوم با بدنه کوچک، اعتبار الگو کاهش پیدا خواهد کرد.

اگر شمع دوم و سوم از نوع کندل مارابوزو(یک الگوی تحلیل تکنیکال) باشند، اعتبار الگو بیشتر میباشد.

امروزه بسیاری از معاملهگران، شرط باز شدن شمعها در طول بدنه قبل را رد میکنند. این افراد اعتقاد دارند که سه شمع قرمز که در حالت نزولی ظاهر و در پایینترین سطح بسته میشوند، به درستی احساسات بازار را نشان میدهد.

تفاوت بین دو الگوی مهم کندل استیک(سه کلاغ سیاه و سه سرباز سفید)

در مقابل الگوی سه کلاغ سیاه میتوان به الگوی سه سرباز سفید اشاره کرد. این الگو در پایان یک روند نزولی ایجاد میشود و یک برگشت احتمالی به قیمت بالاتر را به ما خبر میدهد. الگوی سه سرباز سفید دارای سه شمع سفید با بدنههای بلند و سایههای کوتاه است که در شرایط ایدهآل، سایهای ندارد. شروع این الگو در بدنه اصلی شمع قبلی و پایان آن در بالای شمع اصلی است. سه سرباز سفید همانند سه کلاغ سیاه یک الگوی بصری است اما برخلاف سه کلاغ سیاه، برگشت روند صعودی را به ما نشان میدهد.

کاربرد معامله با الگوی سه کلاغ سیاه

از الگوی سه کلاغ سیاه برای باز کردن سفارشات down و همچنین انجام ماهیگیری با دقت بالا استفاده میشود. یکی دیگر از کاربردهای سه کلاغ سیاه در ترکیب آن با دیگر شاخصها برای افزایش دقت در معاملات است.

محدودیتهای معامله با الگوی سه کلاغ سیاه

اگر الگوی سه کلاغ سیاه بهصورت قابل توجهی سمت پایین حرکت کند شما به عنوان یک معاملهگر باید مراقب شرایط اشباع فروشی باشید، زیرا در این شرایط میتوانید پیش از پایینتر رفتن قیمت آن را ثبت کنید. اندیکاتورهای تکنیکال مانند استوکاستیک و یا شاخص قدرت نسبی را میتوان به عنوان جزئی از بهترین روشها برای ارزیابی ماهیت اشباع فروش اوراق بهادار دانست. حال اگر این اندیکاتور عددی بالاتر از ۰٫۷۰ را به شما نشان داد، شرایط اشباع فروش رخ داده است.

بسیاری از معاملهگران برای تایید یک شکست در کنار معامله با الگوی سه کلاغ سیاه از دیگر الگوهای نموداری نیز استفاده میکنند. با استفاده از نمودارهای دیگر شانس شما بیشتر خواهد شد. الگوی سه کلاغ سیاه به عنوان یک الگوی بصری، به موضوعاتی مانند چه سایهای کوتاهتر تفسیر شود وابسته است. همچنین الگوی سه کلاغ سیاه حقیقی در اندیکاتورهای دیگر به درستی نشان داده میشود.

به عنوان مثال الگوی کلاغ سیاهی که دارای شکست از سطوح کلیدی حمایتی باشد میتواند به تنهایی یک روند نزولی و پایینرونده میانمدت را آغاز کند. بنابراین با استفاده از دیگر الگوها و شاخصهای تکمیلی شانس موفقیت شما در معاملات افزایش پیدا خواهد کرد.

یک مثال واقعی از معامله الگوی سه کلاغ سیاه

یک الگوی سه کلاغ سیاه در نمودار قیمت هفتگی GBP/USD، در می سال ۲۰۱۸ تشکیل شد که نمایانگر یک وضعیت ناگوار برای این جفت ارزی بود. اما تحلیلگران فکر میکردند که الگوی سه کلاغ سیاه نشاندهنده ادامه روند نزولی یک جفت ارزی است. بنابراین برای تشخیص اینکه این الگوی سه کلاغ سیاه سیگنالی از ادامه روند نزولی است، سه عامل مورد تجزیه و تحلیل قرار گرفت:

افزایش نسبی سیر صعودی بازار

فیتیلههای کوتاه هر شمع که نمایانگر اختلاف پایین بین قیمت بسته شدن و کمترین قیمت هفته بود

با اینکه بدنه شمعها به آرامی بلند نمیشدند، بلندترین شمع در روز سوم تشکیل شد

نتیجهگیری

معامله با الگوی سه کلاغ سیاه، فقط در حالتی میتواند یک الگوی برگشت مطمئن و قابل اعتماد باشد که بهوسیله دیگر اندیکاتورهای تکنیکال مثل شاخص قدرت نسبی(RSI) تایید گردد. برای تشخیص قرار داشتن برگشت در خطر اصلاح(retracement) میتوانید از اندازه سه کلاغ سیاه استفاده کنید. امروزه نمودارهای کندل استیک توانسته توجه بسیاری از افراد معاملهگر و سرمایهگذار را به خود جلب کند،ب این تحلیل فقط برای پیشبینی سیر قیمتی در چندروز آینده سهم مناسب میباشد. در حالی که دیگر روشهای تحلیل تکنیکال میتوانند رفتارهای قیمتی سهام را در هفتهها یا ماههای آینده پیشبینی کنند.

در واقع برای معامله بهتر است از هر دو روش یعنی تحلیل کندل استیکها و دیگر روشهای تحلیلی استفاده کنید. همچنین میتوان گفت با استفاده از دیگر روشهای تحلیل تکنیکال میتوانید نقاط و نواحی حیاتی و مهم بر روی نمودار را مشخص کنید و با استفاده از دانش کندل استیک، احساس بازار نسبت به این نواحی را آشکار کنید. برای معامله در بازار سهام میتوانید از روشهای دیگر مانند الگوی قیمتی سر و شانه، الگوی قیمتی موج گرگ و الگوی قیمتی گارتلی نیز استفاده کنید.

معامله با الگوی سه کلاغ سیاه برای کسانی که فقط با دید سرمایهگذاری بلندمدت وارد بازار میشوند، کاربرد زیادی ندارد. از این تحلیل تکنیکال به عنوان ابزاری برای معاملهگری و تعیین دقیق زمان ورود یا خروج استفاده کرد.

دیدگاهها (0)