اندیکاتور RSI یا Relative Strength Index یکی از مباحث پرکاربرد در زمینه تحلیل تکنیکال به شمار می رود. امروز قصد داریم با بررسی مختصر این اندیکاتور، نحوه سیگنال گیری و استراتژی های مربوط به آن را نیز به شما آموزش دهیم.

اندیکاتور RSI چیست؟

اندیکاتور RSI یا همان شاخص قدرت نسبی و یک اندیکاتور حرکتی (Momentum) است که در تحلیل تکنیکال استفاده می شود. این شاخص برای ارزیابی شرایط اشباع فروش (Oversold) یا اشباع خرید (Overbought) در قیمت یک سهام یا دارایی، میزان تحرکات قیمتی اخیر آن را اندازه گیری می کند. اندیکاتور RSI در بین سطوح ۰ تا ۱۰۰ نوسان دارد، به همین دلیل در شاخه اسیلاتورها (Oscillator) گنجانده می شود. در ادامه مطلب بیشتر بر روی نحوه سیگنال گیری و استراتژی های مربوط به اندیکاتور RSI تمرکز خواهیم کرد.

تماس و واتس آپ اکسپرت سفارشی: ۰۷۷۳۳۴۳۳۲۱۱ – ۰۹۹۲۹۱۶۹۳۰۷

شناسایی وضعیت اشباع فروش و اشباع خرید

اندیکاتور RSI یکی از محبوب ترین شاخص های شناسایی فرصت های خرید یا فروش سهام و دارایی به شمار می رود. البته به خاطر داشته باشید که برای سرمایه گذاری در بازارهای مالی نظیر بورس و فارکس، استفاده از یک اندیکاتور به تنهایی کافی نخواهد بود.

این ابزار در واقع شتاب و جهت تحرکات قیمتی را اندازه گیری می کند، محور افقی اندیکاتور RSI نشان دهنده زمان و محور عمودی بازه عددی بین ۰ تا ۱۰۰ را نشان می دهد. عدد بالای ۵۰ به معنی صعودی بودن روند حرکتی بازار و عدد زیر ۵۰ نشانگر نزولی بودن آن خواهد بود.

اندیکاتور RSI و سیگنال گیری از آن

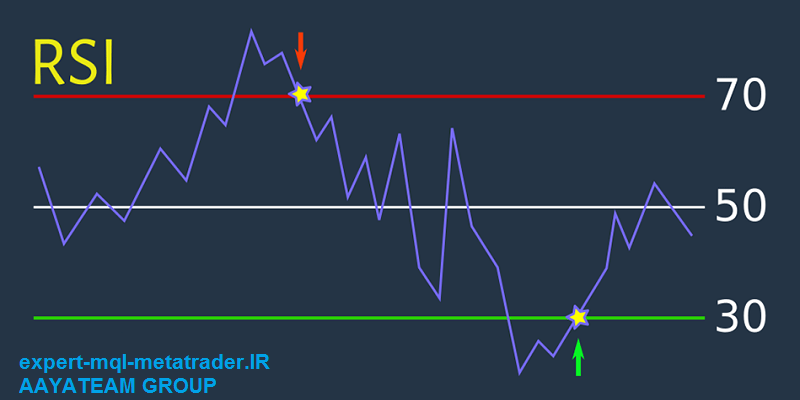

قاعده کلی در RSI این است که اگر عدد شاخص از ۷۰ بالاتر برود، در واقع اشباع خرید اتفاق می افتد و سیگنال فروش از این اندیکاتور دریافت می شود. به عبارت دیگر به تریدر نشان می دهد که قیمت قبلا یکبار در یک دوره زمانی نسبتا محدود افزایش چشمگیری داشته است و در واقع بیش از اندازه از آن سهم یا جفت ارز خرید شده است. بنابراین به صورت موقتی کاهش خواهد یافت.

برعکس این فرآیند زمانی اتفاق می افتد که عدد شاخص کمتر از ۳۰ شود که نشان دهنده اشباع فروش می باشد و سیگنال خرید را می توانیم از آن برداشت کنیم. در این حالت قیمت دارایی یا سهام به شدت کاهش پیدا کرده و احتمال افزایش موقتی آن نیز در آینده بیشتر خواهد بود.

اندیکاتور RSI و سیگنال گیری از آن

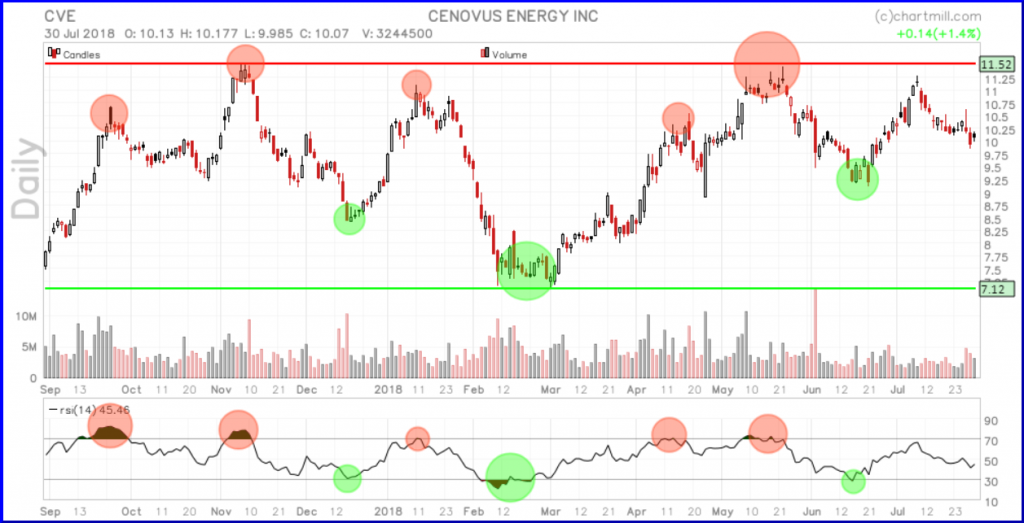

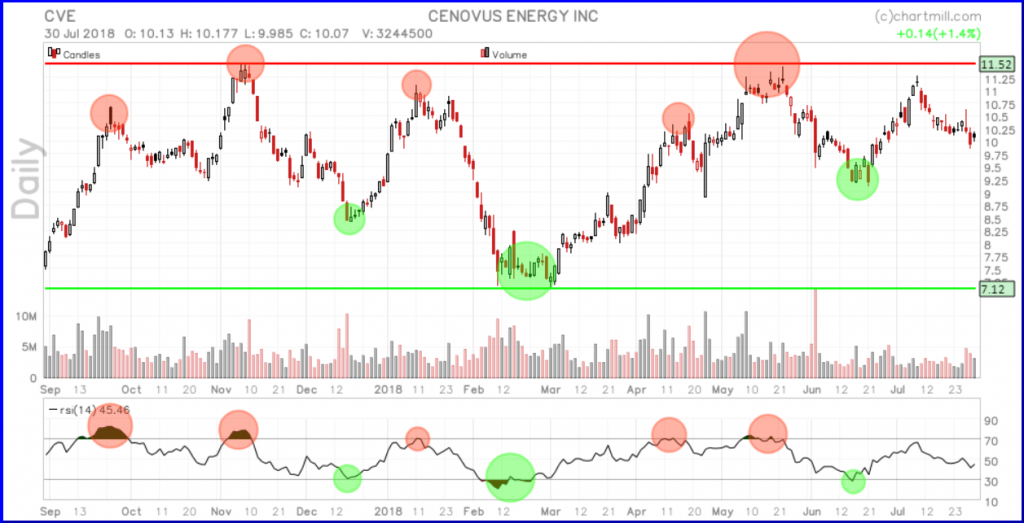

همانطور که در تصویر بالا مشاهده می کنید، دایره های قرمز در واقع نشان دهنده شرایطی است که اندیکاتور سیگنال فروش را ارسال کرده و دایره های سبز رنگ نیز معرف سیگنال های خرید هستند. در حقیقت هر تریدری که سهام خود را در نقاط سبز رنگ خریداری کرده و در نقاط قرمز رنگ به فروش رسانده باشد، سود بسیار خوبی را در این معامله کسب کرده است.

علاوه بر این شما می توانید RSI را به عنوان اندیکاتور روند نیز مورد استفاده قرار دهید. به طور کلی اگر مقدار RSI از ۵۰ بیشتر باشد، روند صعودی و اگر میزان RSI کمتر از ۵۰ باشد، روند نزولی خواهد بود.

همانطور که در ابتدای مقاله به آن اشاره کردیم، شما نمی توانید با استفاده از یک اندیکاتور، زمان خرید و فروش دارایی خود را تعیین کنید. برای جزییات بیشتر به نمودار زیر دقت کنید:

اندیکاتور RSI و سیگنال گیری از آن

اگر تریدر بر اساس سیگنال های فروش موجود در نمودار بالا اقدام به فروش سهام خود کند، عملاً سود چندانی کسب نخواهد کرد. در تصویر بالا کاملا مشخص است که اگر سهام روند قدرتمندی را از خود نشان دهد، اندیکاتور RSI سیگنال مناسبی را ارسال نخواهد کرد. در شرایطی که روند به شدت صعودی باشد، تریدر باید با دقت فراوان سیگنال های فروش را بررسی کند. البته در حالتی که روند به شدت نزولی باشد نیز نباید به محض مشاهده سیگنال خرید، سهام مربوطه را خریداری کرد و باید از اندیکاتورهای دیگر نیز برای اطمینان استفاده کرد.

استفاده از اندیکاتور RSI در بازارهای یک طرفه، روندهای نزولی و صعودی

در این بخش ما سه روش مختلف استفاده از RSI در استراتژی معاملاتی شخصی را به شما معرفی خواهیم کرد. در قسمت های قبلی مقاله خاطر نشان کردیم که اعتبار اندیکاتور RSI به شدت به فاز بازار یا سهام بستگی دارد که ما آن را به ۳ بخش زیر تقسیم بندی کرده ایم:

- تراز قیمتی در یک کانال جانبی (Sideway) یا همان منطقه تحکیم (Consolidation Zone) قرار دارد.

- تراز قیمتی دارای یک روند صعودی کاملا واضح است.

- تراز قیمتی حاوی یک روند نزولی کاملا واضح است.

-

روند خنثی یا جانبی :

در این روش استراتژی خرید و فروش سنتی مورد تایید است به گونه ای که اگر میزان RSI کم تر از ۳۰ باشد، تریدر خرید را انجام داده و در صورتی که اندیکاتور بیشتر از ۷۰ را نشان دهد اقدام به فروش سهام مربوطه خواهد کرد.

اندیکاتور RSI و سیگنال گیری از آن

برای مثال در تصویر بالا مشخص است که تراز قیمتی سهام در یک کانال قیمتی بسیار گسترده بین ۱۱٫۵۰ تا ۷ دلار نوسان داشته و تراز قیمتی با هربار نزدیک شدن به این ارقام دچار افزایش یا کاهش شدیدی شده است؛ اندیکاتور RSI در این حالت سیگنال درستی را به تریدر ارائه می دهد.

-

روند صعودی :

استفاده کلاسیک از اندیکاتور RSI در سهامی با روند صعودی پرقدرت خیلی موفقیت آمیز نخواهد بود. روند صعودی قیمت سهام (خط سبز رنگ) در نمودار زیر به راحتی قابل مشاهده است.

اندیکاتور RSI و سیگنال گیری از آن

تماس و واتس آپ اکسپرت سفارشی: ۰۷۷۳۳۴۳۳۲۱۱ – ۰۹۹۲۹۱۶۹۳۰۷

مادامی که روند در حالت صعودی قرار دارد، بهتر است که سیگنال های فروش مربوط به اندیکاتور RSI نادیده گرفته شوند. در چنین شرایطی می توانید در زمان افت قیمت موقت روند صعودی، سهام خود را انتخاب کنید؛ خوشبختانه برای این کار می توان از اندیکاتور RSI استفاده کرد. ما در نمودار زیر سیگنال های فروش را حذف کرده و فقط مواقعی که RSI زیر سطح ۵۰ آمده است را مشخص کرده ایم.

اندیکاتور RSI و سیگنال گیری از آن

هنگامی که RSI در یک روند صعودی زیر ۵۰ باشد، خرید سهام در نهایت سود خوبی را برای تریدر به ارمغان می آورد و امکان افزایش فرصت های معاملاتی در یک سهام را نیز در اختیار وی قرار خواهد داد.

-

روند نزولی :

در شرایطی که قیمت سهام در یک روند نزولی به طور موقت بهبود یابد، شما می توانید اندیکاتور RSI را به منظور خرید و فروش آن سهام مورد استفاده قرار دهید. ما در نمودار زیر یک روند نزولی (خط قرمز) که دچار تغییر تراز قیمتی می شود را مشخص کرده ایم. اندیکاتور RSI در این نمودار در برخی اوقات به صورت خنثی (رنگ خاکستری) است اما هیچ وقت به شکل مثبت (رنگ سبز) در نمی آید.

در این نقاط از نمودار وقتی که شاخص RSI از عدد ۵۰ بالاتر رود، تریدرها متوجه سیگنال فروش خواهند شد. البته سیگنال دوم اشتباه است که منجر به ضرر بسیار ناچیزی می شود. علاوه بر این، نشانه های دیگری در این نمودار وجود دارند که نشان دهنده روند قیمتی معکوس قبل از آخرین سیگنال فروش RSI خواهند بود.

اندیکاتور RSI و سیگنال گیری از آن

واگرایی سیگنال های RSI

واگرایی (Divergence) یکی دیگر از تکنیک های استفاده از اندیکاتور RSI به شمار می رود. در حقیقت تریدرها معمولاً از واگرایی بین اندیکاتور RSI و نمودار قیمتی سهام مورد نظر برای شناسایی نقاط تغییر روند استفاده می کنند. این تکنیک در واقع یکی از روش های فوق العاده استفاده از اندیکاتور RSI محسوب می شود که امکان شناسایی تغییرات روند را در اختیار تریدرها قرار می دهد.

واگرایی RSI چیست؟

به طور کلی شکل و حرکت نمودار RSI با نمودار قیمتی مشابه می باشد. یعنی اگر نمودار خود را از حالت کندل به لاین چارت تبدیل کنید، کف ها و سقف ها و حرکتی مشابه آن را در RSI می توانید مشاهده کنید. واگرایی به معنی این است که بین تحولات قیمتی موجود در نمودار اصلی و حرکات اندیکاتور RSI تفاوت هایی وجود داشته باشد. واگرایی همچنین به دو دسته مثبت و منفی تقسیم بندی شده است.

-

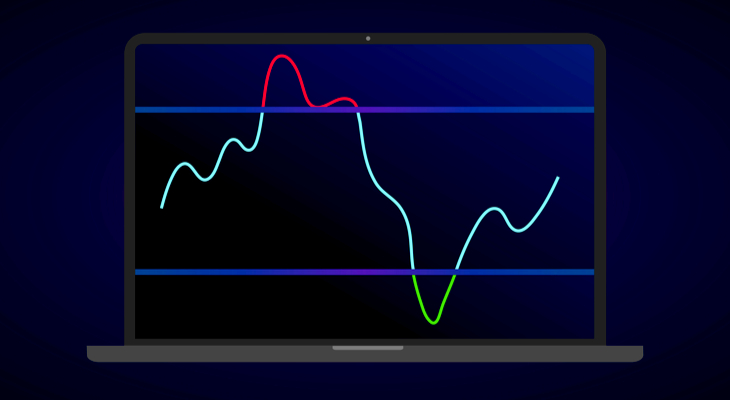

واگرایی مثبت

واگرایی مثبت زمانی اتفاق می افتد که نمودار قیمتی کف پایین تر (Lower Bottom) را نشان داده اما اندیکاتور RSI کف قیمتی بالاتری را نشان می دهد. این موضوع در حقیقت نشان دهنده این است که قدرت و سرعت روند نزولی کاهش پیدا کرده و در نتیجه تراز قیمتی به صورت موقت با افزایش روبرو خواهد شد.

اندیکاتور RSI و سیگنال گیری از آن

همانطور که در تصویر بالا مشاهده می کنید بعد از ایجاد کف دوم و شکل گیری این واگرایی، روند نزولی قیمت به یک روند صعودی تبدیل شده است.

-

واگرایی منفی

واگرایی منفی نیز در شرایطی رخ می دهد که کف قیمت در اندیکاتور RSI قابل مشاهده بوده اما نمودار قیمتی همچنان به افزایش خود ادامه دهد. این موضوع نشان می دهد که شتاب و قدرت روند صعودی کاهش یافته و احتمال بهبود (موقت) قیمت ها نیز وجود خواهد داشت.

اندیکاتور RSI و سیگنال گیری از آن

نمودار بالا نشان می دهد که تراز قیمتی پس از رسیدن به نقطه اوج با سرعت بسیار زیادی کاهش یافته است. بنابراین اندیکاتور RSI به زیر ۵۰ رفته است. از آنجایی که این روند رو به افزایش است، بنابراین شرایط خاصی (اندیکاتور RSI کمتر از ۵۰ در روند صعودی) به وجود می آید که تریدرها با استناد به آن می توانند بعد از دو کندل آخر مجددا وارد پوزیشن فروش طولانی مدت شوند.

تماس و واتس آپ اکسپرت سفارشی: ۰۷۷۳۳۴۳۳۲۱۱ – ۰۹۹۲۹۱۶۹۳۰۷